杭银转债价值分析上市能赚多少?

杭银转债价值分析上市能赚多少

接下来具体说说

江银转债,杭银转债,苏银转债,3只转债投资价值分析

投资想要赚到最后一个铜板,又不愿意承受回撤的风险,有可能吗?

江银转债

公司简介: 江苏江阴农村商业银行股份有限公司前身是江阴市信用合作社联合社,是经*务*、中国人民银行总行批准,由江阴企业、自然人入股组建的地方性股份制商业银行,是中国首批三家股份制农村商业银行之一,于2001年12月3日在江苏省工商行政管理局登记成立。该公司经营范围包括吸收公众存款;发放短期、中期和长期贷款;办理国内结算等。

前期价格波动分析: 近期*高价格约127元,最低价格约110元,历史*高价约127元。转债主要跟随牛熊行情涨跌。

转债分析: 转债信用级别AA+级,评级较高;剩余规模17.58亿;到期赎回价106元;转股价值106.76,溢价率15.3%;下修条款15/30,80%,非常严格。

后市前景: 该转债规模相对其他银行较小,且业绩还不错,资产质量情况较好。到期赎回价较低,目前价格接近历史高位,整体上仍然会以跟随牛熊行情为主,短期投资价值低,目前价格不建议入手。

杭银转债

公司简介: 杭州银行是一家地方性商业银行,于1996年9月26日成立,总部位于杭州。其于2016年10月27日在上海证券交易所成功上市,主要经营银行、金融、信贷服务业务,网点覆盖长三角、珠三角、环渤海湾等发达经济圈。2022年7月,杭州银行位列2022年《财富》中国500强**第406名。

前期价格波动分析: 近期*高价格约127元,最低价格约120元,历史*高价约131元。转债价格整体涨跌不大,主要跟随大盘为主。

转债分析: 转债信用级别AAA级,评级*高级;剩余规模149.985亿;到期赎回价108元;转股价值104.91,溢价率17.35%;下修条款15/30,80%,非常严格。

后市前景: 该转债发行规模巨大,到期赎回价较低,目前价格较高,短期投资性价比一般。公司主要业务处于浙江,业绩情况相对稳定,目前价格不建议入手。

苏银转债

公司简介: 江苏银行是一家现代股份制商业银行,于2007年1月24日正式挂牌开业,总部位于江苏南京,是江苏省唯一一家省属地方法人银行,开创了地方法人银行改*的新模式。江苏银行下辖分行和苏银金融租赁公司、丹阳保得村镇银行两家子公司,服务网络辐射长三角、珠三角、环渤海三大经济圈,实现了江苏省内县域全覆盖,曾被美国《环球金融》杂志评为中国最佳城市商业银行。

前期价格波动分析: 近期*高价格约127元,最低价格约120元,历史*高价约127元。转债价格主要跟随牛熊行情涨跌为主。

转债简介: 转债信用级别AAA级,评级*高级;剩余规模199.992亿;到期赎回价111元;转股价值115.24,溢价率9.01%;下修条款15/30,80%,非常严格。

后市前景: 该转债规模巨大,到期赎回价相对其他银行类转债较高,目前价格非常接近历史*高价,短期投资价值低,不建议入手。

以上3只银行类转债都是较其他银行类转债价格高很多,且规模也很大,整体投资价值较低。

4月23日杭银、九典、万讯、东财转3、洋丰、中钢转债上市估值分析

开盘预测:(详情见下文)

4月23日,一连六个转债上市,总规模332.75亿,从资金面角度看这次集体性上市,部分转债想要有较高溢价还是蛮有压力的!

杭银转债,结合AAA评级、相似的转债、正股质地等综合因素分析 预计开盘合理价为110元左右。

九典转债,结合A+评级、相似的转债、正股质地等综合因素分析 预计开盘合理价为113元左右。(发行规模小,也不排除被爆炒)

万讯转债,结合AA-评级、相似的转债、正股质地等综合因素分析 预计开盘合理价为110元左右。(发行规模小,也不排除被爆炒)

东财转3,结合AA+评级、相似的转债、正股质地等综合因素分析 预计开盘合理价为130元左右。

洋丰转债,结合AA评级、相似的转债、正股质地等综合因素分析 预计开盘合理价为100元左右。

中钢转债,结合AA+评级、相似的转债、正股质地等综合因素分析 预计开盘合理价为136元左右。

停牌规定: 交易价格涨跌幅度超过20%停牌半个小时(如果半个小时超过14:57,则到14:57复牌);交易价格涨跌幅度超过30%将停牌至14:57分;14:57-15:00是集合竞价交易时间。

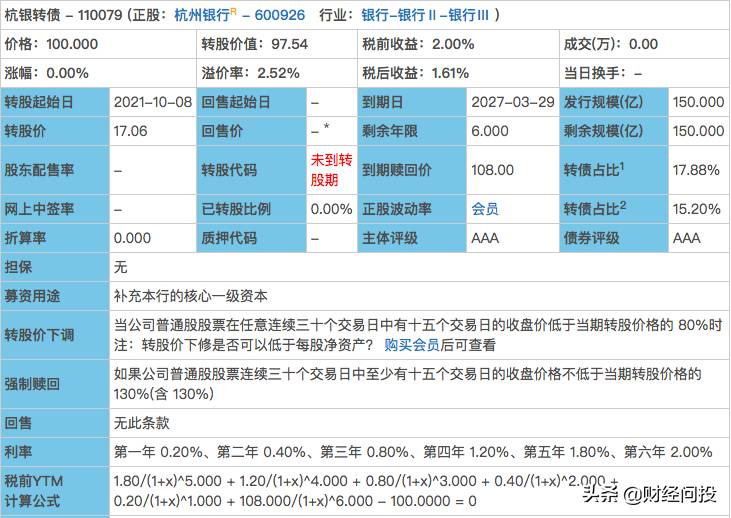

杭银转债:(正股代码:600926,转债代码:110079)

数据来源:集思录

债券评级:AAA评级,可转债评级越高越好。

发行规模:150亿,规模大,可转债规模越大流动性越好,可转债规模越大越难以被炒作。

下调转股价:15/30,80%,条件较为严格。

转股价值:

杭州银行,截止2021年4月22日收盘价16.05,转股价17.06,转股价值=转债面值/转股价格*正股价格=100/17.06*16.05=94.0797,转股价值较差,可转债转股价值越高越好。

到期价值(持有至到期):

到期价值=票面利率+赎回价=0.2+0.4+0.8+1.2+1.8+108=112.4,票面利息一般,不太建议持有债券至到期以赚取利息收益。

基本面分析

公司简介:

杭州银行

杭州银行股份有限公司成立于1996年9月,总部位于杭州。目前,全行拥有200余家分支机构,网点覆盖长三角、珠三角、环渤海湾等发达经济圈。

此外,还发起设立了杭银消费金融股份有限公司,与澳洲联邦银行共同投资设立了五家村镇银行,投资入股了石嘴山银行股份有限公司。2016年10月27日,首次公开发行A股在上海证券交易所成功上市,股票代码600926。

2020年半年度报告公告:

数据来源:上市公司公告

债券募集资金用途:

本次公开发行可转债募集资金总额 150 亿元,扣除发行费用后将全部用于杭州银行未来业务发展,在可转债转股后按照相关监管要求补充本行的核心一级资本, 提高本行的资本充足率水平,进一步夯实各项业务持续健康发展的资本基础。

九典转债:(正股代码:300705,转债代码:123110)

数据来源:集思录

债券评级:A+评级,可转债评级越高越好。

发行规模:2.7亿,规模小,可转债规模越大流动性越好,可转债规模越大越难以被炒作。

下调转股价:15/30,85%,条件较为严格。

转股价值:

九典制药,截止2021年4月22日收盘价27.57,转股价26.48,转股价值=转债面值/转股价格*正股价格=100/26.48*27.57=104.1163,转股价值较差,可转债转股价值越高越好。

到期价值(持有至到期):

到期价值=票面利率+赎回价=0.4+0.6+1.2+1.8+2.4+112=118.4,票面利息一般,不太建议持有债券至到期以赚取利息收益。

基本面分析

公司简介:

九典制药

湖南九典制药股份有限公司座落于风景秀丽的长沙浏阳经济技术开发区,集研发、生产、销售于一体,是一家在制剂、原料药、药用辅料和植物提取物全方位布局的综合性制药企业,被科技部认定为国家重点高新技术企业。在省市各级政府、各界友人的大力支持下,公司于2017年10月10日在深交所挂牌上市,证券代码300705。 公司拥有符合国家GMP标准的原料药车间、口服固体制剂车间、口服液体制剂车间、外用制剂车间、药用辅料车间、植物提取车间、医疗器械车间等,并配备有先进的生产检验设备。

2020年半年度报告公告:

数据来源:上市公司公告

债券募集资金用途:

本次发行的募集资金总额(含发行费用)不超过 27,000 万元(含 27,000 万元), 具体使用情况如下:

单位:万元

数据来源:上市公司公告

万讯转债:(正股代码:300112,转债代码:123112)

数据来源:集思录

债券评级:AA-评级,可转债评级越高越好。

发行规模:2.45亿,规模小,可转债规模越大流动性越好,可转债规模越大越难以被炒作。

下调转股价:15/30,85%,条件较为严格。

转股价值:

万讯转债,截止2021年4月22日收盘价8.77,转股价9.13,转股价值=转债面值/转股价格*正股价格=100/9.13*8.77=96.05696,转股价值较差,可转债转股价值越高越好。

到期价值(持有至到期):

到期价值=票面利率+赎回价=0.4+0.7+1.0+1.8+2.5+118=124.4,票面利息一般,不太建议持有债券至到期以赚取利息收益。

基本面分析

公司简介:

万讯自控

深圳万讯自控股份有限公司是一家专注于过程自动化仪器仪表产品研发、生产、销售和工程服务的*家级高新技术企业、A股上市企业。万讯拥有一支经验丰富、研发能力强、核心人员稳定的研发团队,建立了IPD(集成产品研发)研发管理体系和相关产品实验室,形成了较强的自主创新能力,产品技术和品质达到国际水平,多数通过CE、EX、PTB等权威认证,并屡获殊荣,拥有专利14项、非专利技术43项。

2020年半年度报告公告:

数据来源:上市公司公告

债券募集资金用途:

本次向不特定对象发行可转换公司债券募集资金总额(含发行费用)不超过 24,572.12 万元(含本数),扣除发行费用后的募集资金净额拟用于以下项目:

单位:万元

数据来源:上市公司公告

东财转3:(正股代码:300059,转债代码:123111)

数据来源:集思录

债券评级:AA+评级,可转债评级越高越好。

发行规模:158亿,规模大,可转债规模越大流动性越好,可转债规模越大越难以被炒作。

下调转股价:15/30,85%,条件较为严格。

转股价值:

东方财富,截止2021年4月22日收盘价30.51,转股价28.08,转股价值=转债面值/转股价格*正股价格=100/28.08*30.51=108.6538,转股价值较差,可转债转股价值越高越好。

到期价值(持有至到期):

到期价值=票面利率+赎回价=0.2+0.3+0.4+0.8+1.8+107=110.5,票面利息一般,不太建议持有债券至到期以赚取利息收益。

基本面分析

公司简介:

东方财富

东方财富信息股份有限公司成立于2005年,注册资本86.13亿元人民币,是中国领先的互联网财经信息平台综合运营商。2010年3月,东方财富成功登陆深圳证券交易所创业板,成为A股首家上市的互联网公司,2015年,成为首家市值突破1000亿的创业板上市公司,2021年1月,公司市值超3000亿。

2020年半年度报告公告:

数据来源:上市公司公告

债券募集资金用途:

(一)将不超过 140 亿元投入信用交易业务,扩大融资融券业务规模

自2013年以来,以融资融券业务为代表的信用交易业务整体发展向好,具有风险可控、收益稳定的特征,对于提高证券公司盈利水平、改善收入结构、丰富综合金融服务品种、增加客户粘性具有重要意义。

本次募集资金将用于进一步扩大融资融券业务的市场份额,进一步缩小与一流经纪类券商的差距,从而有效提升东方财富证券的市场竞争力和综合金融服务能力。

(二)将不超过 18 亿元用于扩大证券投资业务规模

东方财富证券将利用本次向不特定对象发行可转债募集的部分资金,在风险可控的前提下,进一步扩大证券投资规模,增加投资范围,丰富收入来源。

洋丰转债:(正股代码:127031,转债代码:000902)

数据来源:集思录

债券评级:AA评级,可转债评级越高越好。

发行规模:10亿,规模小,可转债规模越大流动性越好,可转债规模越大越难以被炒作。

下调转股价:15/30,85%,条件较为严格。

转股价值:

新洋丰,截止2021年4月22日收盘价16.37,转股价20.13,转股价值=转债面值/转股价格*正股价格=100/20.13*16.37=81.3214,转股价值较差,可转债转股价值越高越好。

到期价值(持有至到期):

到期价值=票面利率+赎回价=0.3+0.5+1.0+1.5+1.8+112=117.1,票面利息一般,不太建议持有债券至到期以赚取利息收益。

基本面分析

公司简介:

新洋丰

新洋丰农业科技股份有限公司的主营业务为磷复肥、新型肥料的研发、生产和销售,以及现代农业产业解决方案提供业务。公司在湖北荆门、宜昌、钟祥、四川雷波、山东菏泽、河北徐水、广西宾阳、江西九江和吉林扶余九地建有大型的现代化磷复肥生产基地,具有年产各类高浓度磷复肥700万吨的生产能力和320万吨低品位矿洗选能力,配套生产合成氨15万吨/年、硫酸280万吨/年、硫酸钾15万吨、硝酸15万吨。 公司实施“洋丰”、“澳特尔”两大品牌的双品牌和双网络营销战略。

2020年半年度报告公告:

数据来源:上市公司公告

债券募集资金用途:

本次公开发行可转换公司债券的募集资金总额不超过 100,000.00 万元(含本 数),扣除发行费用后,募集资金净额拟投资于以下项目:

单位:万元

数据来源:上市公司公告

中钢转债:(正股代码:000928,转债代码:127029)

数据来源:集思录

债券评级:AA+评级,可转债评级越高越好。

发行规模:9.6亿,规模小,可转债规模越大流动性越好,可转债规模越大越难以被炒作。

下调转股价:15/30,85%,条件较为严格。

转股价值:

中钢国际,截止2021年4月22日收盘价7.76,转股价6.03,转股价值=转债面值/转股价格*正股价格=100/6.03*7.76=128.6899,转股价值较差,可转债转股价值越高越好。

到期价值(持有至到期):

到期价值=票面利率+赎回价=0.2+0.4+0.6+1.5+1.8+113=117.5,票面利息一般,不太建议持有债券至到期以赚取利息收益。

基本面分析

公司简介:

中钢国际

中钢国际工程技术股份有限公司以工业工程与工业服务、市政工程与投资运营、节能环保和高新技术为主营业务,开展专业化、国际化经营。中钢设备及其下属企业拥有冶金、建筑行业工程设计甲级、钢铁、建筑专业工程咨询甲级、环境工程专项设计、生态建设和环境工程咨询甲级、建筑工程施工总承包壹级、市政公用工程施工总承包壹级、公路工程施工总承包贰级、特种设备设计、设备成套、设备监理、对外承包、对外贸易经营、环境污染治理设施运营等齐备的资质,拥有国家环境保护工业烟气控制工程技术中心、国家工业烟气除尘工程技术研究中心,通过了质量、职业健康安全和环境体系认证。

2020年半年度报告公告:

数据来源:上市公司公告

债券募集资金用途:

本次公开发行可转换公司债券的募集资金总额不超过 96,000.00 万元(含 96,000.00 万元),扣除发行费用后的募集资金净额将用于投资以下项目:

单位:万元

数据来源:上市公司公告

如果对可转债交易细则和投资逻辑不清晰,可以参见往期文献:

以上就是杭银转债价值分析上市能赚多少?的详细内容,希望通过阅读小编的文章之后能够有所收获!