房产指数是什么意思?

房产指数是什么意思

从3月份的居民部门中长期贷款数据,可以看出房地产的需求似有复苏的迹象。在供给侧利空出尽,各地不断放松限购和限售政策的情况下,地产是否能迎来估值修复呢?今天,我们就来聊一聊地产的机会......接下来具体说说

买房还是卖房?先要知道中国房地产的三点真相

靠前,中国已经不缺房子,但缺好房子;第二,满足一定条件的住宅仍是好资产;第三,房地产行业不会大幅萎缩

文 | 刘建中 陈汐

2020年,房地产行情火热。民营房企借了大量债务,盲目扩大规模。当时的普遍情况是,企业拥有一块钱却要干五块钱的事。

2020年,房地产行业已经乱象丛生。有的企业,一个投资10亿元的项目,启动资金不到3000万元,即一块钱干三十多块钱的事情。它们通过“巧妙”设计,一层层放大借贷金额来满足资金需求;有的企业,从拿地到销售,不足两月。明知工程质量差,也要极速周转;有的企业,用各种手段夸张业绩、美化报表,上市融资。

2020年下半年开始,金融监管层适时强化了监管。从房企的三道红线(即剔除预收款项后资产负债率不超过70%、净负债率不超过100%、现金短债比大于1),到银行的两道红线(根据银行的规模和性质,银行需要满足监管层限定的房地产贷款占总贷款的比例、个人住房贷款占总贷款的比例),诸多政策控制房企的融资扩张,同时抑制居民的购房冲动。

房地产价格长时间持续大幅上涨,对经济和社会至少会产生以下八点危害:

靠前,生产成本上升,降低出口产品的国际竞争力。

第二,生产成本上升,制造业利润微薄,导致制造业空心化。

第三,试错成本上升,实体经济创新活力下降。

第四,生育成本上升,晚婚少育,加剧人口老龄化。

第五,贫富差距加大,城乡差距加大,人民幸福感下降。

第六,价值观扭曲,踏实奋斗的意义下降,投机风潮盛行。

第七,阶级固化加强,年轻人机会减少,导致躺平。

第八,金融风险不断积聚。

所以,“房住不炒”,必须坚持,毫不动摇。

目前,调控效果已经显现。2022年房地产交易量显著萎缩。根据国家统计局数据, 2022年上半年住宅销售面积同比下降26.6%,销售金额同比下降31.8%。2022年6月,郑州、哈尔滨、石家庄等省会城市的新建商品房价格指数已经低于2020年6月。

然而,房地产行业对于中国经济又非常重要。多项权威测算显示, 2020年中国房地产行业产业链在GDP中占比超过15%;而且我国城镇居民家庭实物资产中,70%以上是住房资产。

如今,中国房地产行业走到了十字路口。中国房地产将走向何方?房价是涨是跌?大家众说纷纭。无论采用何种分析框架,先要明晰事实。所以,我们总结了中国房地产三个重要但并非人尽皆知的真相。

1、中国已经不缺房子,但缺好房子。

2、什么样的住宅是好资产?

3、房地产行业不会长期大幅萎缩。

中国已经不缺房子,但缺好房子

中国人民银行于2019年10月对城镇居民开展了一项调查。 调查显示,我国城镇居民住房拥有率达到96%。

这个数值看似远远超越了众多发达国家的数据。2019年,美国住房自有率为65%,日本和英国约为60%,韩国和法国约为58%,德国45%。只有新加坡可以和我国媲美,新加坡的住房自有率达到了90%。

然而,中国人民银行的数据口径和上文其他国家并不相同。如果一个人在北京工作,在老家县城拥有一套住房,也算拥有住房。 尽管如此,96%的住房拥有率仍然表明,中国已经不缺房子。

其他数据也能支持这个观点。国家统计局数据显示,2016年全国城镇居民人均居住面积为36.6平方米。住建部公布的数据显示,2019年该数值为39.8平方米。

所以从总量看,中国城镇住宅并不短缺。但是中国城镇住宅中优质房子占比小,未来很可能无法满足城镇居民的改善性需求。

首先,在中国城镇住宅中,建于1995年之后的商品住宅占比小。

根据国家统计局数据,1995年-2021年全国商品房竣工总面积为173.8亿平方米。但是商品房中不仅包括住宅,还包括商场、办公楼等。国家统计局没有给出以上时段完整的商品住宅竣工面积。

我们根据相关数据推算,1995年-2021年竣工的商品住宅总面积约为130.7亿平方米。因此,中国城镇住宅中仅有不到40%是建于1995年之后的商品房(具体测算见尾注1)。

剩余的60%,要么房龄大于27年,要么是自建房、回迁房等性质的住房。这些住宅都难言优质,而且其中有些住宅根本无法交易。

笔者走访了北京一些房龄30年以上的老房子。这些住宅楼间距普遍较小。房屋设计理念落后,不适合现代生活的需求。比如普遍没有电梯,再比如80平方米的房子做成三居室,客厅非常狭小。

其次,各城市都有相当比例的住宅建筑面积不足70平方米。

中国住宅使用面积与建筑面积的比值往往小于80%。所以,所谓70平方米的住宅,真实使用面积仅有50多平方米。一个三口之家居于其内,会显得有些拥挤。如果父母过来看护小孩,就会产生居住困难。如果条件允许,这些房主是有改善需求的。

表1显示,在贝壳网(BEKE.N)挂牌的很多城市的二手房中,都有相当比例的房子建筑面积不足70平方米。

在贝壳网挂牌的二手房基本都是商品房。整体而言,这些房子在城市住宅中已经算比较优质的。

下面,我们通过贝壳网的二手房挂牌数据,看看中国城镇存量住宅中有多少真正的优质住宅。

什么样的住宅算是优质住宅? 笔者选定了如下条件:1.房龄20年以内;2.有电梯;3.如果是北方城市,要有集体供暖;4.大于70平方米或者大于90平方米;5.、南北通透。

以北京、南京、长沙为例,我们依次添加以上的筛选条件。

先看北京的情况。

2022年8月3日,在贝壳网上挂牌的北京二手房总数为9.14万套。

添加条件“房龄20年以内”,还剩余5.2万套。

添加附加条件“有电梯”,还剩4.16万套。

再添加“集体供暖”,还剩3.26万套。

继续添加“大于70平方米”,还剩2.26万套。 这时占比为24.7%。

以上筛选条件并不算苛刻,应该是北京大多数优质住房应该具有的属性。但此时的占比已经不到四分之一。

中国人比较看重“南北通透”,添加附属条件“南北通透”, 此时还剩1.19万套。

其实, 真正的优质住宅,建筑面积至少要大于90平方米。所以,最后添加这个条件。这时仅剩9300套。9300套在整体挂牌中,占比为10.2%。

南京的情况与北京相似,优质住宅的比例为10.1%。

长沙优质住宅比例为9.6%,小于北京和南京(南京和长沙的具体情况见尾注2)。

如果继续添加其他条件,比如把优质住宅限制为交通便利的核心区域,那么“优质住宅”的比例就会更低。

通过以上分析会发现,目前城市的住宅总量可能够了,但优质住宅占比非常低。还有一个因素会进一步降低优质住宅的比例。

在2017年到2021年之间,好几家“中国房地产销售五十强”企业采用“超高周转”策略。房子从拿地到预售往往不到3个月。预售制度要求房子主体必须施工到一定程度才可以预售。大部分地区都要求主体施工进度超过二分之一,比如广东省要求高层建筑主体施工进度需达到总层数的三分之二。 如此“神速”的开发,房屋质量难言优质。

笔者2020年调研时发现,某“销售五十强”房企,明知质量不合格,宁可建成之后再按照购房者的要求慢慢修补。

在中国城市中,好住宅仍然是稀缺产品。

未来住宅的金融属性变弱,消费属性增强。新出现的、有购买力的人在选择改善住宅时,大概率会选择优质住宅。 未来优质住宅和劣质住宅之间的价格差距会进一步增大。

什么样的住宅仍是好资产?

我国商品住宅用地的使用期限为70年。以下的研究有一个前提条件:土地使用证到期之后,续期的费用可以忽略不计。很多专家认为,这个前提是成立的。

必须承认,和10年前相比,现在的房价已经很高。但有些住宅仍然是不错的资产。因为,住宅租金具有良好的抗通胀性能。

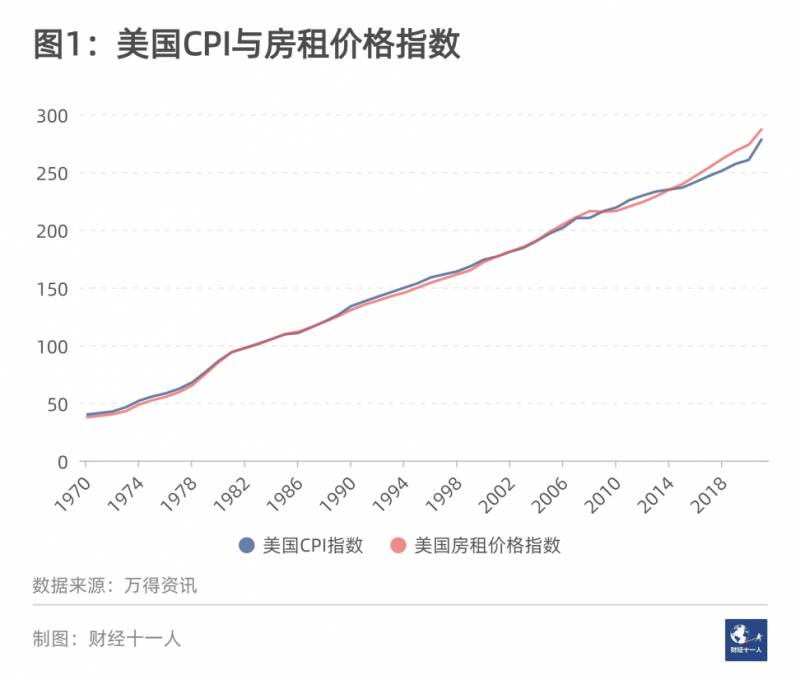

先介绍一个规律: 从长期看,房租涨幅与通胀同步。 图1展示了美国的CPI指数和房租价格指数。不难看出,在长达50年的时间里,两者涨幅基本一致。

日本、欧盟、中国的数据都支持这个规律,具体数据见尾注3。

解释一下这个规律:比如一个国家每年的通胀率为2%,那么10年之后,总通胀率约为22%【(1+2%)的10次方约等于122%】。那么根据以上规律,其全国平均的房租涨幅会非常接近22%。

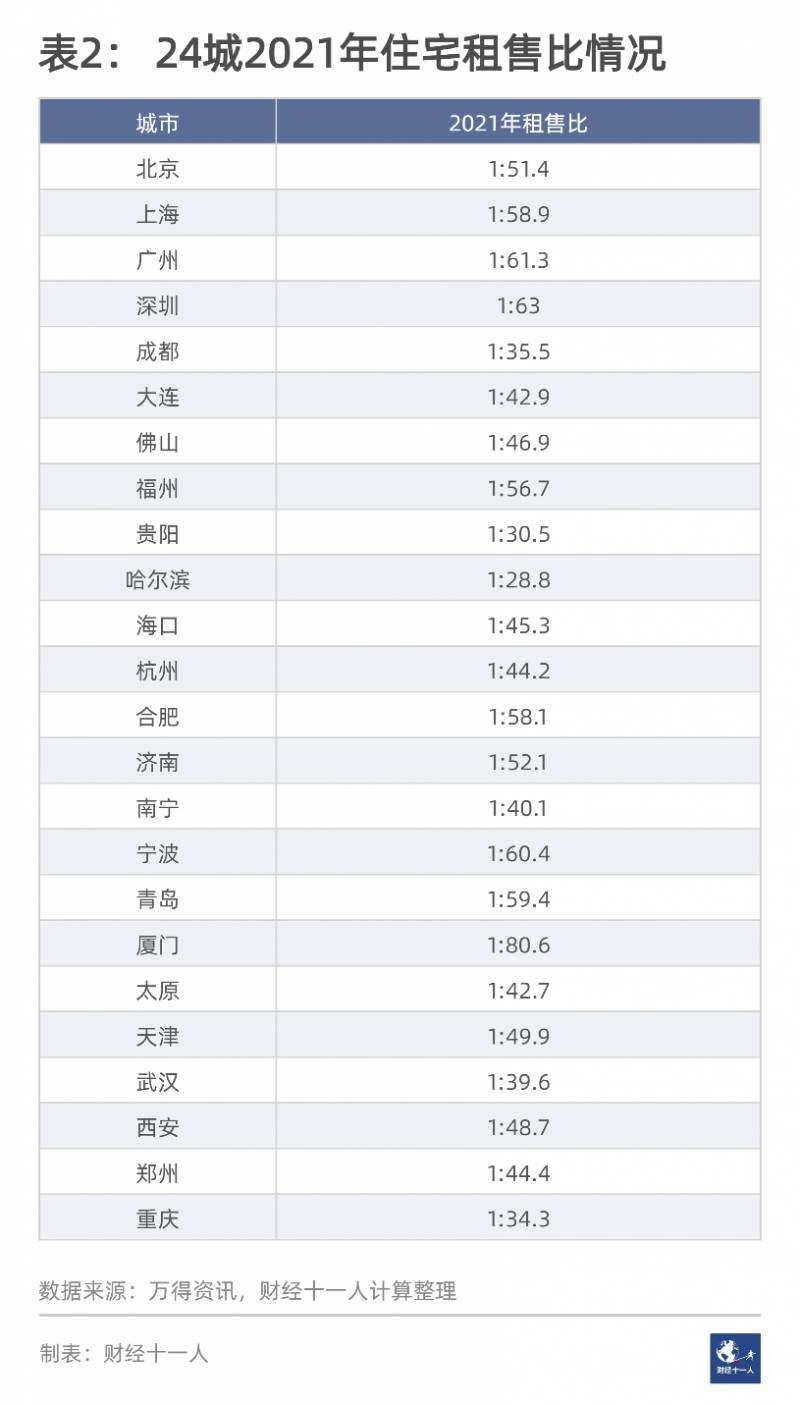

当炒作热潮退却,住宅会回归居住本质。如果用年租金衡量,2021年我国各大城市住宅的“租售比”大多介于1/30至1/65。“租售比”是一年的租金与房价的比值。比如1:30的意思是,如果一年的租金是1万元,那么房价就是30万元。

统计的24个城市中,仅哈尔滨低于1:30,仅厦门高于1:65。也就是说,如果某个厦门房子一年的租金是1万元,那65万元都买不下来这个房子。表2显示,厦门租售比为1:80.6,这说明该房子价值80.6万。

但是, 千万不能简单地认为,租售比低的房子就是好资产。 否则,看了表2就说,北京的房子不如哈尔滨和贵阳。这很可能是不正确的。

美国、日本、英国、法国的住宅扣除各种税务、费用之后,租售比多介于1:15至1:30。很多人据此判断我国的房价太高了。这有一些道理,但又不完全正确。实际上,由于经济结构不同、投资渠道不同、未来通胀预期不同,中国住宅不能和其他国家做简单比较。

其实,这些国家的租售比低,或者说“租金收益率”高,各有各的原因。

先聊聊美国。扣除税费后,美国很多城市住宅的“租金收益率”往往可以达到5%-6%的水平。也就是100万元买房,每年租金收入可以有5万元到6万元。但是,一个资产好不好,要和其他投资方式去比较。 美国股市经常走出长达十年的牛市。相比之下,买房出租的收益率并不高(具体比较见尾注4)。而我国的情况与美国非常不同,居民缺乏稳妥的投资渠道。

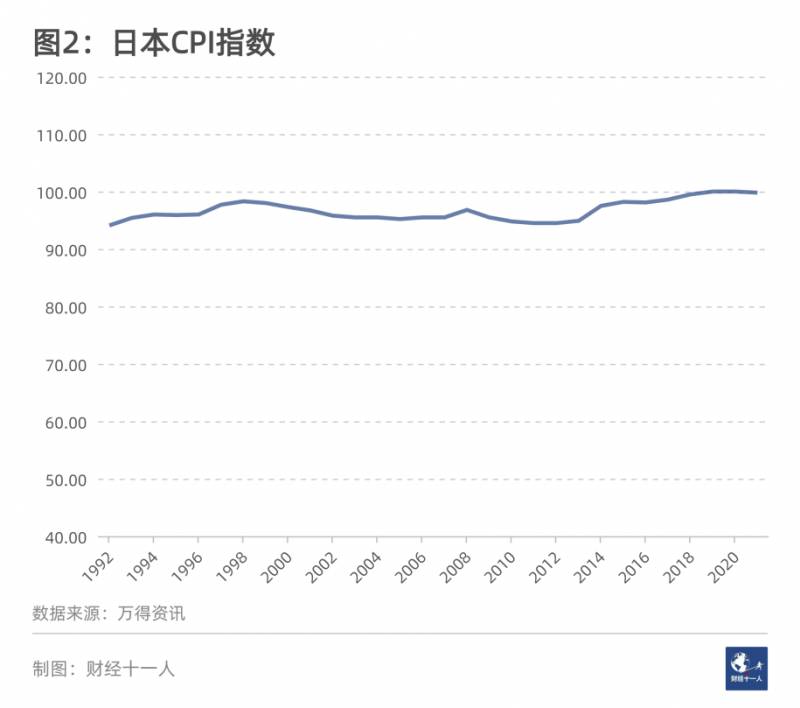

再看看日本。日本住宅扣除税费之后,往往也能达到5%的租金收益率。但1990年之后,日本通胀率常年维持在零附近。图2显示1990年之后,日本的CPI指数常年在100左右。这就说明,日本在长达30年的时间内,基本没有通胀。

没有通胀,房租也很难上涨。平均来讲,日本住宅的房租还保持在30年前的水平(参见尾注3的图3)。当然,东京、大阪等人口流入的大城市,房租明显高于30年前。为何房租的平均值却不变?这是因为日本有很多城市如今的房租低于30年前。

由于房租不涨,日本住宅并不是好投资。对于那些在日本投资房产的中国人,应该感受非常深刻。如果一个中国人在2010年初和2020年初分别投资了一套日本住宅,我们计算了他的收益率。考虑日元汇率下跌,到2021年底,2010年那套住宅的投资收益率为1.24%,而2020年的投资收益为负值(具体测算见尾注5)。

笔者还在尾注6讲述了为何法国的房产也不是好投资。

我国的住宅,不仅持有成本显著低于美国、日本、英国、法国等国家,而且各种规定也对房东有利,所以不能简单地说“租售比”低的房子就是好房子,也不能说“租售比”高的房子就不是好资产。

关键问题在于,在不同条件下一个住宅的“租售比”要达到什么水平,才是理想的资产呢?

下文的重点是测算出在人口持续流入的城市里,在不同假设条件下,理想住宅资产的“租售比”。

首先,人口持续流入的城市里,房租涨幅会高于全国平均水平。这里假定中国未来每年的通胀率都是2%。根据规律,全国平均房租的年均涨幅也约为2%。

假设某城市的房租年涨幅比全国平均水平高10%、20%、30%三种情况,即其房租年涨幅为2.2%,2.4%、2.6%。(2%*(1+10%)=2.2%,2%*(1+20%)=2.4%,2%*(1+30%)=2.6%)

某住宅是不是理想的投资,还要看设定的收益率目标。目前四大行的五年定期存款利率为2.75%。这里假定投资者的收益目标为3%和4%的两种情况。

所以,需要分析的是,在某城市住宅租金年涨幅分别为2.2%、2.4%、2.6%三种情况,要达到3%和4%的投资收益率,租售比需要满足什么条件。

我们还假设两点:1.住宅每年的维修等持有成本为最初购买价格的0.5%;2.房屋使用寿命为60年,60年后剩余的土地价值为购买价格的70%。

房屋测算结果见表3(具体测算过程见尾注7)。

从表3可以看出,如果某房子租金每年上涨2.2%,要想达到3%的年化收益率,房子租售比要大于1:51。如果要达到4%的收益率,租售比要大于1:40.8。

也可以看出,如果未来北京房租的年均增幅为2.6%,1:50的租售比基本是合理的。

在中国,拥有住宅还能享受很多附加收益,比如教育资源,优质环境,安稳心态,优越感,配偶优先选择权等等。

目前房地产市场仍然低迷,已经影响到整体宏观经济复苏。为促进房地产市场恢复活力,大家献计献策,我们也提两个建议。

众所周知,目前的住宅有流动性低和不确定性高这两个问题。购房者担心,万一将来急用钱,而房子却难以快速变现。而且还担心市场低迷,不仅难以变现,而且去银行抵押,贷款数额也会大幅下降。

《财经产业研究中心》的两个建议如下:

靠前,国家测算各城市住宅的内在价值,出台抵押指导价格。该指导价格要长期保持稳定。这样住宅的抵押价值和内在价值就被确定下来。

第二,简化房屋抵押借款的手续,降低抵押贷款的成本。

在这种条件下,住宅的流动性和价值的确定性都能得以提高。而流动性和确定性的提高,可以提高住宅的内在价值。

中国房地产行业不会长期大幅萎缩

普通百姓对这个问题恐怕不感兴趣。但对于房地产从业者、宏观经济学者、甚至政策制定者,这个问题都非常重要。

中国房地产的行业增加值在GDP中所占比重约为7%。而美国、日本等国家,这个数值往往超过10%。通过数据类比,有不少学者认为中国房地产行业,未来不仅不会萎缩,还有50%左右的增长空间。但这个推理并不严谨,因为中国的数据和美国、日本不可简单类比(详细解释见尾注8)。

我们采用另一种思路:房地产对实体经济的贡献,主要来源于开工量、施工量、竣工量。这其中,竣工量的影响最为深远。可以认为,只要竣工量能保持在目前的水平,中国房地产行业就没有萎缩。

未来中国房地产每年的竣工总量可以用每年的“新增住宅量”大体推算。

所以,我们面对的核心问题是, 中国未来每年会出现多少“新增住宅”?

无论哪个国家,新增住宅是为了满足居民的需求,所以中国每年的“新增住宅量”,可以参考其他国家的数据。

从理论上讲,应该有三条规律。

靠前,房地产行业在一个国家越成熟,每年“新增住宅”与“存量住宅”的比值就越少。

第二,人口老龄化越严重,每年“新增住宅”与“存量住宅”的比值就越少。

第三,优质房屋占比越高,每年“新增住宅”与“存量住宅”的比值就越少。

我们参考美国的数据,同时参考邻国日本、韩国的情况。

万得资讯仅仅收录了韩国2017年之前的数据。韩国新增住宅与存量住宅的比值,2015年-2017年的平均值为3.6%。日本2015年-2017年的平均值为1.83%。根据《财经产业研究中心》的测算,美国2015年-2017年平均值的最低估计为2.2%。

房地产行业在韩国、日本、美国都比中国成熟。相关文献表明,这三个国家住宅的总体质量也优于我国。而且,韩国、日本的老龄化也比我国严重。所以,中国未来“新增住宅”与“存量住宅”的比值,应该高于以上三国的平均值,即高于2.54%【(3.6%+1.83%+2.2%)/3 = 2.54%】。

如果中国”新增住宅”与”存量住宅”的比例,在未来维持在2.54%,那么中国房地产行业还有一定的发展空间。

尾注1中曾计算过,2021年底我国城镇住宅总量约为350亿平方米。如果中国未来的数值维持2.54%,那么每年中国商品住宅竣工量将维持在8.89亿平方米(350 * 2.54% =8.89)。而2019-2021年,中国商品住宅竣工量的均值为6.9亿平方米。还有差不多28.8%的发展空间。

按照上文所说的三条规律,中国未来“新增住宅”与“存量住宅”的比值应该会大于日本。

即使在悲观条件下,中国数据和日本一样,为1.83%。未来商品住宅竣工量仍会维持在6.4亿平方米(350 * 1.83% = 6.4)。6.4亿与目前的6.9亿相差不大。所以,房地产行业在未来不会大幅萎缩。

尾注1 中国1995年之后住宅竣工总面积测算

从2000年之后的数据看,住宅竣工面积在所有房屋中的比值基本都小于0.8。1995年-1999年,房屋竣工总量为8.5亿平方米。我们用高值0.8估算。那么这期间竣工的住宅面积为6.8亿平方米。

表4显示,2000年-2021年我国竣工住宅面积为123.9亿平方米。则1995年-2021年竣工住宅总面积为130.7亿平方米(6.8+123.9=130.7)。

表4为我国2000年-2021年,每年的房屋竣工面积和住宅竣工面积数值。

2019年我国城镇常住人口约8.5亿,由此可以推算2019年中国城镇住宅总面积约为338亿平方米。表4显示,2020和2021年住宅竣工13.9亿平方米(6.6 + 7.3 =13.9)。而中国目前每年完全失去居住功能的城镇房屋比例非常少, 所以截至2021年,全国总住宅面积约为350亿平方米。

1995年之后的商品住宅在城镇总住宅中占比为37.3%(130.7/350=37.3%)。这个数值不到40%。

尾注2: 南京和长沙的优质住宅比例

南京的情况如下:

2022年8月3日,在贝壳找房网站上挂牌的南京二手房总数为13.5万套。房龄20年以内 7.39万套。类似于北京的做法,添加“有电梯”,还剩5.67万套。添加“大于70平”,还剩4.52万套。添加“大于90平”,还剩2.9万套。最后添加,“南北通透”,还剩1.36万套。在整体挂牌中占比为大约10.1%。

长沙的情况如下:

2022年8月5日,在贝壳找房网站上挂牌的长沙二手房总数为5.72万套。房龄20年以内3.51万套。类似于北京的做法,添加“有电梯”,还剩3.08万套。添加“大于70平”,还剩2.43万套。添加“大于90平”,还剩1.76万套。最后添加,“南北通透”,还剩0.55万套。在整体挂牌中占比为9.6%。

尾注3: 日本、欧盟、中国的住宅租金与CPI关系

和美国数据一样,日本、欧盟、中国的相关数据都显示,在比较长的时间内,CPI指数增幅和房租价格指数增幅基本一致。

尾注4:美国人买房与买股的收益比较

从1975年到2021年,道琼斯指数每年的复合增长率为9%。假定某人在1975年初用100万美元投入道琼斯指数基金。经历47年到2021年末,他会拥有6000万美元。

如果1975年,他用100万美元买了一套纽约的房子,租金收益率为5%。到2021年,他的收益是多少呢?根据纽约房屋价格指数,1975年初指数为78.3,到2021年底指数为857。此时房屋价值为1094万美元(857/78.3 * 100 = 1094)。收了47年租金,按每年售价的5%计算,共计约1400万美元。两项总收益约为2500万美元。但还要从中扣除房屋维修费用。与投资股市相比,购买房屋出租的收益不高。

尾注5: 2010年和2020年,中国人在日本买房的收益情况分析

假如2010年初,用1亿日元购入日本一套住宅。当时日元兑人民币汇率约为13.5 比1,即花费了741万元人民币。扣除税费之后的房租净收入为5%,每年维修、折旧等其他持有费用为购房价格的1%。到2021年底,日元兑人民币为18比1。租金一次性兑换人民币,净收入244万人民币。

日本房价指数从2010年初到2021年底增长了约6%,即目前价格为1.06亿日元,折合人民币589万。此时,房屋和租金的总价值为人民币833万元(589+244=833)。年均投资收益率约为1.24%(【833-741】/ 741 /10 = 1.24%)。

假如2020年在日本买房,因为房价几乎没有增长。而2020年初到2021年底,日元相对于人民币贬值了15%以上。所以,这个投资会产生亏损。

尾注6:法国住宅出租为何不是特别好的投资

在法国买住宅出租,假定住宅价格为15万欧元,中介费+公证费+过户费文件费等等,约为1.5万欧元,总计成本16.5万欧元。

法国的平均水平下,15万欧元住宅的月租金大约为1000欧元。房屋维护费约为租金收入5%;公共费用分摊约为租金收入5%。法国买房后,房主每年要为名下房屋交一定比例的房产税,约为租金收入8%。此外还有约为租金收入10%的中介管理费。如果是二套住房,还需要缴纳月租金收入19%的收入所得税,月租金收入15.5%的社会分摊金。

此外,还可能遇到不良租客利用规定逃避房租。从11月1日到次年3月31日的“冬歇期”,即便房客未缴房租,房东也无权将其赶走。

尾注7: 不同条件下,对最低租售比的测算

假定房子还有60年寿命。60年后土地的残值为如今房价的70%。强三线以上的城市基本都满足这个假定。

假定未来60年中国的平均通胀为2%。按照规律,全国平均的房租年涨幅也为2%。

假定房屋每年的持有成本,比如家具折旧、维修、养护等,为房屋购买价格的0.5%。

因为人口流入城市的房租涨幅会高于全国平均水平。分别假定某城市的房租年涨幅比全国平均水平高10%、20%、30%,即其房租年涨幅为2.2%,2.4%、2.6%。

下面计算,该房屋当前的租售比应该大于什么数值,未来的平均收益率才可以达到3%和4% 。

先计算房租每年上涨2.2%,要达到3%的收益的情况。

假设房价为100万元,那么每年收益为3万元,60年收益180万元,加上原值100万元,总计280万元(100 * 3% *60 + 100 = 280)。

假定当前租售比为1:y ,那么靠前年的房租为100/y,

第二年的房租为100 * (1 + 0.022)/y

第三年的房租为100 * (1 + 0.022) (1 + 0.022)/y

依次类推

第60年的房租为 100 * (1 +0.022)的59次方/y

把60年房租相加,减去60年的持有成本30万,加上土地残值70万。这个结果应该等于3%条件下的总价值,即280万元。求解y。这个计算并不复杂,计算得出 y = 51。也就是说,租售比为1: 51。

其他情况的计算方法类似。

尾注8: 美国、日本比中国还依赖房地产?

以美国为例来说明情况。

2021年中国房地产行业增加值占GDP的比重约为7%。而2010年到2020年的十年里,美国房地产占GDP比重的均值是12.1%。看起来美国更加依赖房地产行业。其实不然。

有人说:中国的房地产行业和建筑业是分开统计的,美国是放在一起统计的,所以美国占比高。这个说法是错误的。其实美国也是分开统计的。2018年美国房地产和建筑业加起来占GDP的比重是16.3%,而中国房地产和建筑业加总占GDP约12%。

真正的问题在于,美国房地产增加值计算了居民自用住房的“虚拟租金”。2020年,这部分“虚拟租金”在房地产行业增加值中占8.3%。而2020年,美国房地产行业增加值GDP占比为12.3%。所以房地产实际投资约占GDP的4%。

今日小科普:全国房地产的景气指数

统计局昨日公布了全国房地产景气指数,3月份的景气指数是94.71。从这一指数来看,当下房地产的态势仍然处于“不景气”的状态。那么什么是房地产景气指数,又是如何划定的,什么状态下是景气,什么是不景气,今天给大家简单科普一下。

3月份房地产景气指数(国家统计局)

景气非常好理解,是形容一个行业或者一个现象发展良好的状态,反之则是发展不理想的情况。不同行业有不同的景气评判标准。那么,如何界定景气和不景气,在什么范畴内可以确定这两种状态。因为不同的行业对于景气指数的界定是不同的,这里我们以房地产为例。

全国房地产的景气指数是以房地产开发投资为基准指标,选取了房地产投资、资金、面积、销售有关指标,剔除季节因素的影响,包含了随机因素,采用增长率循环方法编制而成,每月根据新加入的数据对历史数据进行修订。选择2012年为基年,将其增长水平定为100。通常情况下,国房景气指数100点是最合适的景气水平,95至105点之间为适度景气水平,95以下为较低景气水平,105以上为偏高景气水平。

图源网络,侵删

通俗的可以理解为:95以下不景气,95-105景气(100是最理想的状态),超过105就是发展过热。指数的统计和计算是一个复杂的过程,但是这些“景气”其实通过市场的供需就完全可以看出来:

— 95以下的: 不景气很明显的状态就是需求降低,商品流通性降低,基本就是供过于求得状态;当下房地产的状态基本就是这样的一种态势;

—95-105的区间: 供求基本持平的状态,处于一种良性的循环状态;这种状态在房地产领域其实是短暂的状态。因为房地产的投资属性会导致其持续升值,所以很难让房地产成为一种普通商品去达到这种状态。未来或许可以,其它行业基本是可以达到的。

—105以上的指数: 供不应求的状态,处于一种发展过热的状态,一般在这种情况下会动用政策进行调整,以保持稳定的状态。房地产的价格持续攀升就是过热状态的体现。

可以再通俗理解一下:

小明现在有100套房子销售,但是买的人不到95,房子有剩余产生库存,长久下去存库就会越来越多;当买的人在95以上甚至等于房子的数时,就不会产生库存,而且能持续保证开发;而当买的人大于100时,就会产生需求剩余,价格会产生上涨态势,发展就会过热。

实战案例:房地产指数投资机会分析

1、从3月份的居民部门中长期贷款数据,可以看出房地产的需求似有复苏的迹象。在供给侧利空出尽,各地不断放松限购和限售政策的情况下,地产是否能迎来估值修复呢?

今天,我们就来聊一聊地产的机会。

首先,地产指数信息:

指数前10大重仓股:

指数技术面走势:

指数估值:

此前,地产指数在连续的利好政策下(三支箭、金融16条、银行支持),曾有过一波大幅上涨.后来,新政策不再推出,地产销售数据也没有起色,指数整体呈下跌趋势。

而近期,明星私募基金经理李蓓关于 “地产行业迎十年一遇的机会” 言论刷屏。

那地产行业到底有没有机会呢?

预判+应对

预判:目前可能处于箱体震荡趋势

基本面

目前地产库存所处状态适中,行业后续能否再度火热关键要看地产销售复苏的力度 (不一定会在短期内快速兑现)。在当下行业景气度大幅下降的情况下,未来存活下来的头部房企有可能获取更多的市场份额(投资个股的朋友需要进行深入研究跟踪

技术面:在连续下跌后,在低位出现企稳反弹态势

应对:关注相关龙头公司拿地、销售数据;地产相关政策 (如房产税) ;技术面是否符合箱体震荡的走势

⚠⚠⚠免责声明:

以上就是房产指数是什么意思?的详细内容,希望通过阅读小编的文章之后能够有所收获!