公司理财产品收益要交税吗?

公司理财产品收益要交税吗

企业购买的理财产品获取的收益需要交税吗?答案来了!企业资金流充足的情况下,企业为了不浪费资源,会购买理财产品或者其他投资获取收益。接下来具体说说

企业购买理财产品该如何缴税

——关于企业理财产品获利税款缴纳的探讨

当前,越来越多的企业利用闲置资金购买银行理财产品并获利,其取得收益该如何缴税问题越来越突出。究竟企业购买理财产品收益是应按照投资行为纳税还是经营行为纳税,企业和税务机关都有着各自不同的角度。本文将从财务核算、税收政策及社会影响三个角度对企业购买理财产品收益的税收问题进行探讨。

企业认为—企业购买理财产品应属于投资行为

企业购买银行理财产品时,在财务核算上一般都视同短期或长期投资,站在企业角度,这样核算的好处显而易见,取得投资收益只考虑缴纳企业所得税即可,可以轻松回避缴纳流转税的问题。

税务人员认为—企业购买理财产品应属于市场经营行为

作为一名税务工作者,站在税收角度认为企业如此的财务核算行为不妥。企业购买银行理财产品不应视为投资行为,因为但凡投资,风险与收益的机会都会并存,企业在投资前都会谨慎评估,而且也确实会有投资损失的事实发生。企业购买银行理财产品则不同,无论从理财产品的选择还是购买金额的多少,企业对购买理财产品的行为有很强的控制能力,能够有效的规避风险,因此也很少有企业因为购买银行理财产品而出现了损失的。所以本文认为,企业购买理财产品是以盈利为目的的市场经营行为,取得的收益理应首先受到流转税的调节,其次才是企业所得税的调节问题。

政策解读——企业购买理财产品应按照产品性质选择“征或不征”

在全面推开“营改增”前,企业购买银行理财产品取得的收益是否应该缴纳营业税的问题就一直存在争议。从全国范围内来看,有的地区征收了营业税,大部分地区没征。北京地区的规定是按照企业购买理财产品性质决定,如企业购买银行理财产品选择是“保本”的就征收营业税、选择“不保本”的就不进行营业税征收。

“营改增”后,根据《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)文件规定“各种占用、拆借资金取得的收入,包括金融商品持有期间(含到期)利息(保本收益、报酬、资金占用费、补偿金等)收入、信用卡透支利息收入、买入返售金融商品利息收入、融资融券收取的利息收入,以及融资性售后回租、押汇、罚息、票据贴现、转贷等业务取得的利息及利息性质的收入,按照贷款服务缴纳增值税。”根据《关于明确金融 房地产开发 教育辅助服务等增值税政策的通知》(财税〔2016〕140号)文件规定:“一、《销售服务、无形资产、不动产注释》(财税〔2016〕36号)文件中所称‘保本收益、报酬、资金占用费、补偿金’,是指合同中明确承诺到期本金可全部收回的投资收益。金融商品持有期间(含到期)取得的非保本的上述收益,不属于利息或利息性质的收入,不征收增值税。”

通俗来讲,“营改增”后继续沿用了营业税时期政策,即如企业购买银行理财产品选择是“保本”的就征收增值税、选择“不保本”的就不进行增值税征收。

社会影响——企业购买理财产品不征收流转税负面影响大于正面效果

对企业购买理财产品取得的收益若不征收流转税造成的影响是多方面的:首先,不征流转税将造成该领域的 “税收真空”,国家的的税收收入损失显而易见;其次会加重不同企业之间发展的不平衡,“钱生钱”的模式将使得资金充裕企业的企业更加有钱、资金越紧张的企业更加缺少资金收益机会,从税负角度容易加重资金短缺企业的社会不公平感;第三,随着越来越多资金雄厚的国有企业加入了购买银行理财产品的大军,其通过大量闲置资金获得收益将是一件更加容易的事情,会进一步加大国有企业的“懒政、怠政”的思想,一定程度上将打击国有大型企业促进发展创新的积极性,也有可能损害国有企业甚至国家形象。

企业购买理财要不要交税?要交的话,交哪些税?

有些企业缺钱,有些企业却是有钱但没有好的项目投资,于是他们选择了购买理财产品。

而随着中国金融行业的发展,可以供企业购买的金融商品也越来越多了,不仅仅是传统的银行理财产品,还有保险产品、信托产品、公募基金及私募基金等资管产品。

在营改增之前,购买这些理财产品取得的收益要怎么缴税,其实是没有一个统一说法的,但是2016年营改增后,增值税一统江湖,对于此业务的缴税一时也没解决,不过后面又发布了《关于明确金融房地产开发教育辅助服务等增值税政策的通知》(财税【2016】140号)、《关于资管产品增值税政策有关问题的补充通知》(财税【2017】2号)等规范文件,对于这块的处理,才有了一个较为明确的规定。

企业购买理财产品,主要涉及的税种为增值税和所得税。

一、增值税

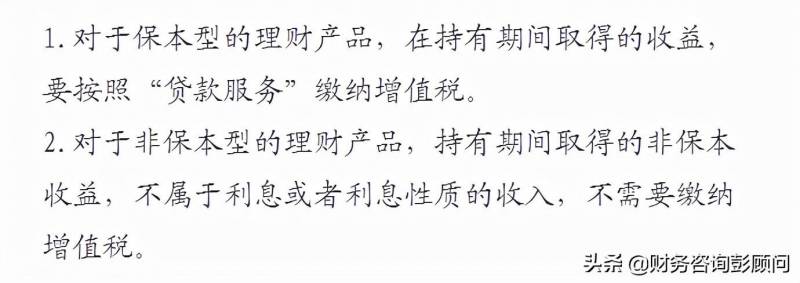

对于增值税,不同类型的产品是不同的,主要是要区分理财产品是保本型还是非保本型。

3.对于提前转让理财产品,属于金融商品转让,需要按照出售价格减去买入价格的差价,按照6%税率缴纳增值税(小规模纳税人按3%)。如果出售价格低于买入价格,也就是说是亏本卖的,那么这个负数的金额,可以结转到下一个纳税期,与其他转让金融商品有盈利的进行互抵,如果到年末还是有负差,那么不能结转到下一个年度。

二、所得税

按照规定,除国债利息收入、补助收入、股息红利、公募基金分红等可以免征所得税外,企业购买银行理财产品、私募基金、信托产品等,均需要缴纳所得税。

企业购买的理财产品获取的收益需要交税吗?答案来了!

企业购买的理财产品获取的收益需要交税吗?答案来了!

企业资金流充足的情况下,企业为了不浪费资源,会购买理财产品或者其他投资获取收益。有投资或者购买理财产品就会涉及到收益是保本的,还是不保本的?获取的收益交不交税?

根据《财政部国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)附件:《销售服务、无形资产、不动产注释》靠前条的规定:[兔年大吉]

各种占用、拆借资金取得的收入,包括金融商品持有期间(含到期)利息( 保本收益、报酬、资金占用费、补偿金等 )收入、信用卡透支利息收入、买入返售金融商品利息收入、融资融券收取的利息收入,以及融资性售后回租、押汇、罚息、票据贴现、转贷等业务取得的利息及利息性质的收入,按照贷款服务缴纳增值税。

[兔年大吉]简单来说,存款不需要签署投资协议,需要签署相关投资协议的就是理财产品。在这个前提下,再看投资协议,约定是保本还是不保本,保本就缴增值税,不保本就不缴增值税。

以上就是公司理财产品收益要交税吗?的详细内容,希望通过阅读小编的文章之后能够有所收获!