宝钢股份股票前景怎么样?

宝钢股份股票前景怎么样

接下来具体说说

龙头系列之四,宝钢股份

二师弟做价值投资

发布于2021-07-21 22:21来自雪球

龙头系列之四,宝钢股份——投资其实可以过的很舒服!

•营业收入增长8倍

•扣非净利润增长4倍

•市值市值增长3倍

•投资者回报4倍

从数据中可以看到,扣非净利润并没有随着营业收入的增长而增长,原因是净利润和毛利润都有下滑,投资者回报高于市值的增长是因为其中有大量的分红,下面我们来验证下。

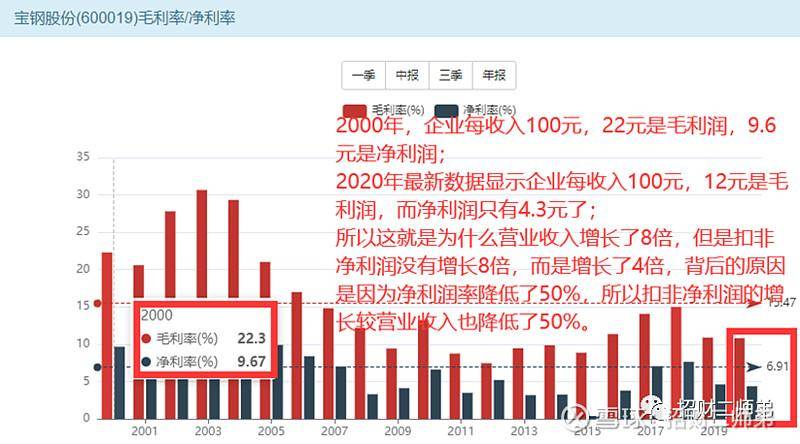

利润率看2000年企业每收入100元,22元是毛利润,9.6是净利润。而到2020年,企业每收入100元12元是毛利润,净利润只剩4.3元了。

这就是为啥营收增长了8倍,但扣非不行,主要是净利润降了50%。

分红上看,分红已经超过募资额了。

行业一般,但公司不错,下面看看它卖个什么价?

•让我们来总结一下数据

2002年,市值500亿,扣非净利润43亿,11倍;

2005年,市值700亿,扣非净利润125亿,5.6倍

2008年,市值750亿,扣非净利润70亿,10倍

2014年,市值600亿,扣非净利润58亿,10倍

2016年,市值800亿,扣非净利润90亿,9倍

2020年,市值1000亿,扣非净利润100亿,10倍

10倍就是买入的机会,10倍以下闭眼买入,让我们来看看几次买入的机会对应的行情。

10倍精准信号,放K线图上看准不准?

历史给过我们6次交易机会,其中2005年的机会是史诗级别的机会,而且在这6次交易中,我们几乎感受不到任何痛苦,也就是说买入之后没有再次下跌,而是止跌后的上涨,做投资而言的话,这样的情况真的是太舒服了,因为进场就浮盈了。

再看看ROE:

你会天天盖楼吗?不会,你会天天有工程可以做吗?不会,中国的钢铁与国外不同,中国的钢铁行业要比美国分散得多,美国钢铁行业最后只剩下三四家在玩了,中国钢铁行业还有几十家,竞争过于激烈了,行业竞争多了,日子就不好过,而且受限于现货价格影响,所以注定钢铁行业是一个周期性行业。

最差的ROE5%,较好25%

最差的时候破净是机会,较好的时候4倍是机会。

但是我们可以明显的看到2018年的高点只有12%,上一个周期的高点在25%,可见竞争的激烈。

所以这样的行业不应享有额外的溢价,而且在差的时候买入,你就会知道,较好也就25%,所以只适合做周期性操作,行业拐点是周期性行业的重点,周期性行业的ROE与PB的估值模型才更有意义。

上市21年,平均4年多一次周期性机会

我们可以看到*高的ROE是25%,*高的PB就到4.5%,所以传统夕阳行业,他就不具备溢价的能力。

但是有想象能力,比如2007年的高点4.5PB,这个就是幻想了,因为在2004年的时候确实达到过25%的净资产收益率,但是实际的2007年的净资产收益率只有14%。

想象溢价一倍,但是泡沫是不能持续的,所以2007年的泡沫吹起来后,有人说婚后生活最怕的是一个人醒了一个人还没醒,那2007年高位套现离场的人,很明显是先醒的那一个人,那剩下的一个人,活在了幻想当中,所以他们买单!

4.5倍的PB,跌到1倍PB的正常价值区间,需要下跌80%,这就是代价。

5次机会对应的走势,你看,简单有效!

总结下:

做投资,别太较真,追求的是模糊的正确,而不是精确的错误。

什么叫模糊的正确,你用什么样的收益率来衡量?5%?6%?7%?都可以,20%ROE的情况下,5%的收益率等于4倍PB,6%的收益率等于3.3倍PB,7%的收益率情况下等于3倍PB,你说差的多吗?

所以不要纠结于用什么数字去衡量,而是要注重价值规律,二师弟说的规律是可复制的,不是个别的,有人说抽烟有害健康,你非说**抽烟活到99岁,两个人角度都对,只不过一个是规律一个是个例,二师弟说的规律更有代表性一些罢了。

宝钢股份在ROE25%的时候,你说2倍买可不可以,当然可以,这就是捡钱了,4倍买可以吗?当然可以,他的价值线就在这,不贵。

宝钢股份:股价23年仅累计上涨230%

提起我国的钢铁企业,宝钢可以说是最典型的代表了,它的规模最大,利润空间理应也比较大,但实际情况怎么样呢?让我们来简单看一下。

01 基本情况

宝钢股份全称是宝山钢铁股份有限公司,同花顺介绍其是我国最大、最现代化的钢铁联合企业,世界级钢铁联合企业。2000年上市,累计涨幅仅230%,投资回报率比较一般。控股股东为国资委,持股比例为53.73%。

02 业绩情况

1997年,宝钢股份营业收入252.9亿元,到2022年增长至3691亿元,15年累计增长13倍,在此期间呈现出波动上涨趋势。2023年前三季度,实现营业收入2554亿元,同比下滑8.53%。

净利润同时期从1997年的22.51亿元增长至2021年的236.3亿元,创历史*高记录,2022年仅实现净利润121.9亿元,拦腰折断,同比大幅度下滑58.43%。2023年前三季度,实现净利润83.5亿元,同比下滑11.76%。

总体来说,宝钢股份发展速度一般。呈现出典型的周期性趋势。

03 资产质量

截止2023年第三季度,宝钢股份拥有总资产3783亿元,负债1604亿元,净资产2179亿元,货币现金370亿元,资产负债率42.4%,净资产收益率4.23%。

总体来看,资产质量还行,负债较低,净资产收益率表现一般。

04 销售毛利率

1997年至2010年,宝钢股份销售毛利率在10%-30%左右徘徊,2010年至目前,在5%-15%左右徘徊。呈现出波动趋势,且有所下降,2023年前三季度销售毛利率仅为6.16%。

05 分红估值

宝钢股份目前市值1369亿元,动态市盈率12倍,静态市盈率11倍,市净率0.69倍。估值处于一般水平。

连续派现24年,分红总额1151亿元,目前股息率4.62%,股息率较高,大约比余额宝高1.73倍。

06 小结

以上就是宝钢股份股票前景怎么样?的详细内容,希望通过阅读小编的文章之后能够有所收获!