新潮能源股票为什么涨不上去?

新潮能源股票为什么涨不上去

接下来具体说说

新潮能源一手好牌打的稀烂

作者|睿研新能源组 编辑|ZL

来源|蓝筹企业评论

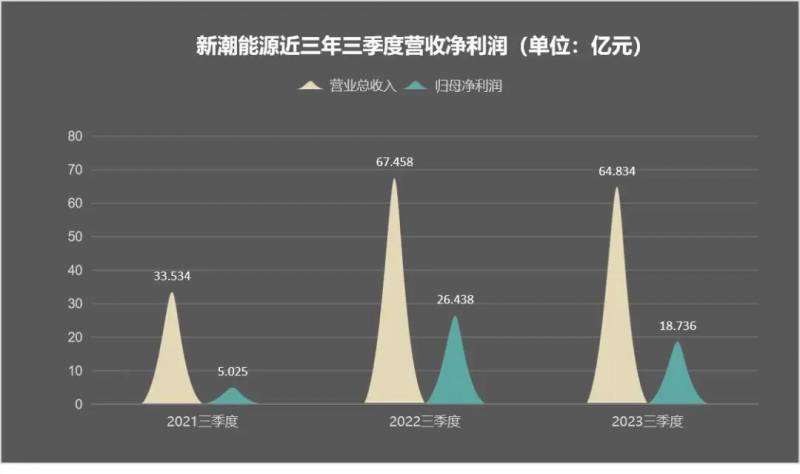

近日,新潮能源(600777.SH)披露了2023年三季报。公司前三季度实现营业收入64.83亿元,同比下降3.89%;实现归母净利润18.74亿元,同比下降29.13%;归属于上市公司股东的扣除非经常性损益的净利润18.68亿元,同比下降28.90%;基本每股收益0.2755元/股。

11月3日,新潮能源发布关于股东所持公司股份被继续司法冻结的公告称,由于与渤海国际信托股份有限公司合同纠纷,公司股东北京中金君合创业投资中心(有限合伙)所持有的公司无限售流通股374,579,124股被继续司法冻结。占其所持股份比例的100%,占公司总股本的5.51%。

同时,在二级市场上,新潮能源的表现依旧毫无起色。自2017年初以来,公司股价长期在4元以下徘徊,最低时一度跌至1.34元/股,截止11月8日,公司市值不足180亿元。

屡次未履行信披义务

2022 年 11 月 23 日 ,烟台市公安局牟平分局对韩笑采取拘传强制措施,当日讯问结束后未对韩笑限制人身自由。但新潮能源未就韩笑被采取拘传强制措施事项进行信息披露。而在2023 年 2 月 10 日, 公司披露回复上海证券交易所《监管工作函》的公告称,公司现任董事、监事及高级管理人员目前未收到公安机关送达的立案通知文书, 任职期间没有被采取影响正常履职的刑事强制措施。

2022年12月26日,山东证监局针对新潮能源的信披违规行为,给予了公开行政处罚决定。根据山东证监局行政处罚决定书(【2022】7号)显示,对于新潮能源与广州农商行的担保纠纷,新潮能源也未及时予以披露,也未在2017年半年度报告和年度报告、2018年半年度报告和年度报告、2019年半年度报告和年度报告、2020年半年度报告中披露。直至广州农商行对新潮能源提起诉讼后,新潮能源才于2021年3月4日首次公告相关情况。

虽然新潮能源提出申辩请求免于处罚,但山东证监局认为,新潮能源上述违法事实,有相关协议、公司公告、询问笔录等证据证明,足以认定。因此,山东证监局决定对新潮能源责令改正,给予警告,并处以100万元罚款。

值得注意的是,早在2017年,新潮能源还为恒天中岩提供了近7亿元的违规担保,同样是未履行决策程序和信息披露义务。新潮能源在2021年12月25日就已经因虚假陈述被中国证监会行政处罚了,针对2021年的处罚,已经有投资者起诉索赔,部分索赔案件获得了北京金融**正式立案。

负面缠身沉疴累累

新潮能源这几年的日子,可谓是一波三折,蓝筹企业评论之前也做过相关研究。

公司与广州农商行的官司事情要追溯2017年, 2017年6月27日,广州农商行、华翔投资分别与国通信托签订《国通信托·华翔北京贷款单一资金信托合同》、《信托贷款合同》。上述合同约定,国通信托受托管理广州农商行25亿元的信托资金(具体数额以实际交付为准),将信托资金用于向华翔投资发放不超过25亿元的信托贷款,贷款专项用于华翔投资补充流动资金,信托期限为48个月。同时,新潮能源与广州农商行签订《差额补足协议》,约定无论何种原因导致广州农商行在任一信托合同约定的核算日(含利息分配日、本金还款日以及信托提前终止日)未能足额收到信托合同约定的投资本金或收益时,新潮能源应向广州农商行承担差额补足义务。但直到规定时间,华翔投资仍未归还这笔信托贷款,最终广州农商行提起诉讼。

新潮能源今年2月17日公告,公司于2月17日收到湖北**通知。**已冻结被执行人宁波吉彤股权投资合伙企业(有限合伙)所持有的公司4.02亿股股票,占公司总股本的5.93%。

新潮能源于今年2月底完成董事会、监事会选举工作,经与会董事推选,决定由刘斌担任上市公司董事长,并获聘总经理一职,刘斌曾于2018年8月~2020年4月期间,担任新潮能源董事一职。据相关媒体报道称,刘斌与刘珂系兄弟关系。但随后,中国证券投资基金业协会就发布公告,刘珂、刘斌因涉嫌违法违规行为,协会拟对其作出纪律处分。

公司股价长期低迷

资料显示,新潮能源此前主营房地产开发和电子元器件制造业,2013年开始处置旗下房地产公司,进军油气行业,并先后收购美国得克萨斯州的Hoople油田、Howard和Borden油田,目前新潮能源已完成业务转型和传统资产剥离,成为一家以石油及天然气的勘探、开采及销售为核心业务的能源企业。公司股价曾大幅上涨,*高市值超过290亿元。

值得一提的是,8月22日,由华顿经济研究院编制的2023年中国上市公司百强**发布,新潮能源排名216名。9月7日,胡润研究院首次发布了《2023胡润中国能源民营企业TOP100》,新潮能源位列第85名。9月13日,2023中国石油和化工企业500强**发布,新潮能源位列第154名。

作为A股稀缺的上游油气民企,新潮能源率先布局并持续深耕页岩油气近10年,尽享先发优势,公司在美国石油中心休斯顿地区的非上市石油公司中排名位居排名榜冠军,已经拥有了和美国大中型*油气开发公司一样的地位,两块油田资产均位于美国页岩油气资源最优质、开采成本最低、页岩油产量增长最强劲的二叠纪盆地的核心区域。目前来看,新潮能源盈利能力基本上维持稳定,主营业务利润贡献整体来看大幅提升。

然而,新潮能源的“内斗”远未到止息罢战之时,回到二级市场上,近几年,新潮能源的股价却持续下跌,截至11月13日收盘,其股价为2.58元/股,总市值175.45亿元。

11月11日新潮能源发布公告,关于公司持股5%以上股东北京中金君合创业投资中心(有限合伙)(以下简称 “中金君合”)所持股份被司法拍卖的提示性公告。将持有山东新潮能源股份有限公司(以下简称“公司”或“新潮能源”) 股份 374,579,124 股,占公司总股本的 5.51%进行拍卖。

未来,新潮能源如何提高投资者信心,取决于公司在治理方面的提升,没有凝聚力何谈竞争力?

睿蓝财讯出品

文章仅供参考 市场有风险 投资需谨慎

内讧不断的新潮能源再陷“信任危机”?

对于股市的风吹草动,二级市场的投资者向来是枕戈待旦。

不过,反差的一幕却出现在这家A股罕见美概股——新潮能源(600777.SH)身上。

日前,山东新潮能源股份有限公司(简称“新潮能源”)发布公告表示,拟在12月1日召开2023年第三次临时股东大会,审议授权在美国发行高收益债事项。其中,新潮能源董事长兼总经理刘斌曾表示,公司保持发展战略的延续性,充分发掘现有资产的经营效益,以良好的经营业绩回报投资者,同时积极收尾历史遗留问题,争取尽早实现美元回流和股息分配,扎实做好资本市场沟通和互动,将股东回报作为本届董事会的工作重点。

这一则最新消息,却并没有在新潮能源股价上激起涟漪。7月初至今,其股价便一直处于横盘震荡的走势。就拿最近的走势来说,11月以来其总共录到逾1%的涨势,分时图大多呈锯齿状。

(行情来源:富途)

这也无不意味着,即便是有发债消息刺激,新潮能源的交易也并不活跃。

究其原因,主要是由于有不少“疑云”萦绕在新潮能源股民心头。

翻阅新潮能源股吧发现,目前股民对于该公司在美国发高收益债这一做法疑问多多,甚至还牵连出此前遗留下来的历史疑云。总结来看,目前最具有争议的点主要有三点:一是,美国通胀高企、利率创新高,为什么选择这个时点上发行高收益债券?二是,家里有矿为什么不分红?三是,北京中金君合创业投资中心(有限合伙)持有新潮能源的股份将于12月11日进行法拍,提前授权发债是否存在掏空上市公司之嫌?

上述疑问我们暂且按下不表,不妨透过新潮能源的一些经营状况找出一些蛛丝马迹。

内讧不断

无怪乎股民疑问,新潮能源本身在市场舆论上便颇具争议。

其中最为明显的一点就是——内斗问题由来已久。

据了解,新潮能源是A股能源股中少见的美概股, 2013年,其开始处置旗下房地产公司,进军油气行业,并先后收购美国得克萨斯州的Hoople油田、Howard和Borden油田,目前新潮能源已完成业务转型和传统资产剥离,成为一家以石油及天然气的勘探、开采及销售为核心业务的能源企业。

进一步来看,新潮能源持有的油气资产全部位于美国德克萨斯州二叠纪盆地。二叠纪盆地是美国石油的主产区之一,这里油气生产历史悠久,紧靠美国最大的炼油区,周边运输管线和电力等配套设施十分齐全,区域内产业成本优势明显。

然而,这么一家具有悠久历史的老牌企业,内斗问题的“拉锯战”时间也不短。

2021年7月,新潮能源9位股东自行召开临时股东大会,提出罢免刘珂、范啸川等6名董事及两名监事,并重新选举了相关人选。但现任管理层拒绝认可这次股东大会决议的法律效力,公司由此形成了“双头董事会”的局面。

当然,在上述董事会之后,中金系也并未坐以待毙,随后中金系便向**起诉,要求撤销该次股东大会决议,以保刘珂董事长之位。不过,2023年1月份,**已经驳回了这一诉求。

至2023年2月27日,新潮能源的“内斗”还在延续。

当日,新潮能源2023年第二次临时股东大会召开,此次大会主要审议选举公司新任董监高、相关主体变更承诺等13项议案。就在临时股东大会召开前夕,公司二股东宁波吉彤发表声明,2月27日召开的临时股东大会,以网络投票方式是其作为股东行使表决权的唯一方式,其他任何人员到现场以其股东身份投票的,不论是在网络投票之前还是之后,均为非法冒充人员,其所投表决权均无效。宁波吉彤对本次临时股东大会的13项议案全部投反对票。但尽管如此,13项议案依然获得通过。

2月28日,新潮能源召开的第十二届董事会靠前次(临时)会议上,选定了新一届新潮能源管理层。原董事长刘珂卸任,刘斌(刘珂的哥哥)被推选为董事长,并担任总经理。

正所谓,天下熙熙皆为利来,天下攘攘皆为利往。从上述种种操作来看,新潮能源的“内斗拉锯战”恐怕皆是利益使然。

但说句实在话,内部董事和高管的频繁内斗,对于公司未来的发展并不是明智之举。毕竟一个稳定高质量的管理层,对于公司的良好发展起着至关重要的作用。

由此,股东对于频频内斗的新潮能源发高收益债产生信任危机并非毫无道理。

因为,这其中有几点疑点。一是时间点奇怪。据悉,该公司2017年靠前次发高收益债,从董事会决议到募集资金到位,只用了40天时间。2018年第二次发债,从董事会决议到募集资金到位,也只用了130天时间。本次拟第三次发债,距离最近的高息债到期日还有790天之多,因此在此时间节点发债,还是在美国通胀高企的时候,的确是让人有所疑惑。

二是发高收益债和新潮能源第二大股东北京中金君合创业投资中心股权拍卖动作有所巧合。据悉,广东省广州市中级人民**将于2023年12月11日10时公开拍卖中金君合持有新潮能源的374579124股。其中,中金君合和中金通合的执行事务合伙人都是中金创新,新潮能源现任董事长刘斌系中金创新实际控制人,其持有中金创新 90%股权,,而中金创新是二股东的执行事务合伙人。中金创新另外10%股权,则是由刘斌的弟弟,新潮能源前董事长刘珂持有。

更巧合的是: 2023 年 2 月 6 日,新潮能源主要股东中金通合创业投资中心(有限合伙)持有的2.48%的股份被拍卖,而 2023年 2 月 10 日公司第十一届董事会第十九次(临时)会议审议通过了提前换届选举相关董事候选人及任期自动提前届满等事项,并最终在2023 年 2 月 27 日难产重生的第二次临时股东大会上获得通过,新一届董事会提前换届成功。

两件事都是发生在重要股东的股票拍卖前后,都是董事会提议召开临时股东大会提前议事。

鉴于新潮能源的“内斗史”,这一次的发高收益债动作是不是一场新的“利益追逐战”,股民也就不得而知了。

上市27年仅8次分红

有意思的是,虽然深受“内斗”困扰,但新潮能源的业绩却依然能打。

今年前三季度,该公司营收净利双双稳定高增。期内,实现营业收入64.83亿元;实现归属于上市公司股东的净利润18.74亿元。其中,第三季度营业收入高达24.95亿元,创下第三季度营收历史新高。

核心业绩的稳定增长下,新潮能源的现金流也表现稳健,总资产显著提升——2023年前三季度经营活动产生的现金流量净额49.46亿元,前三季度总资产346.17亿元,净资产192.66亿。

事实上,拉长时间线来看,新潮能源近几年的业绩也表现较为可观。

2022年,该公司实现营业收入93.57亿元,同比增长94.07%;归属于母公司的净利润31.28亿元,同比增长756.63%;扣除非经常性损益后的净利润36.92亿元,同比增长320.74%。公司经营活动产生的现金流量净额78.74亿元,同比增长129.56%。

新潮能源综合盈利能力和资本回报率大幅提高的同时,公司加权平均净资产收益率也达到罕见的22.71%,扣非后加权平均净资产收益率则为26.81%,分别较上年度增加19.81%以及19.85%。

对于2022年经营业绩的大幅飙升,新潮能源还解释表示,主要原因仍然是石油及天然气价格同比大幅提升,石油和天然气产量同比增加。受价格、产量及折算汇率变化影响,业绩大幅增长。

然而,业绩表现优异、现金流充裕的新潮能源近些年来都没有发布相关分红方案。

根据新潮能源公司章程靠前百五十五条第六款规定:现金分红的条件:在公司盈利且现金流能够满足公司正常生产经营和长期发展的资金需求前提下,在依法弥补亏损、提取法定公积金后有可分配利润的,公司应当进行现金分红;公司现金分红不得超过累计可分配利润的范围;公司原则上每年进行一次现金分红,且每年以现金方式分配的利润不少于当年实现的可分配利润的 10%,在公司现金流状况良好且不存在重大现金支出或重大投资计划的情况下,公司应尽量加大分红比例;公司可以根据盈利状况及资金需求情况进行中期现金分红。

公司拟实施现金分红时应同时满足以下条件:(1)公司无重大投资计划或重大现金支出等事项发生(募集资金项目除外);(2)以当年归属于上市公司股东的净利润为基础计算的加权平均净资产收益率不低于 6%(以扣除非经常性损益前后孰低者为准);(3)当年的经营活动产生的现金流量净额不低于当年归属于上市公司股东的净利润;(4)当年年末经审计资产负债率不超过70%。

除上述情况外,当年盈利,虽未满足上述条件,但公司最近三年以现金方式累计分配的利润未达到最近三年实现的年均可分配利润的 30%时,在考虑对全体股东合理回报以及公司持续健康发展的基础上,可以进行一定比例的现金分红。

对比该公司章程来看,新潮能源显然每一条都符合分红标准,但其董事会对分红却始终置若未闻。而据不完全统计,新潮能源自上市以来融资7次,累计融资金额132.6亿元;分红 8次,累计现金分红金额为 0.92亿元。

综上,不难看出,无心分红却醉心于利益角逐的新潮能源,如何能让投资者真正的放心。

以上就是新潮能源股票为什么涨不上去?的详细内容,希望通过阅读小编的文章之后能够有所收获!