南方原油跟踪哪个指数?

南方原油跟踪哪个指数

018年以前,大家习惯于用华宝油气做网格,跟踪原油价格赚取差价。但是自从进入2019年以后,这种方式完全失败。 之前写过一篇文章分析对比,在间隔一年多的时间节点上,WTI原油的价格......接下来具体说说

华宝油气/南方原油基金操作计划

美股油气开采(华宝油气C)、广发道琼斯石油指数C、A股南方原油C这3个基金今年一如既往的给我带来不菲的收益。

华宝油气C早就清仓、广发道琼斯石油指数基金C手续费贵,适合拿中线,目前底仓持有、南方原油C基金2成仓位持有,一直在等跌出买点:

1、油气开采:

美股油气开采果然走出了我预计的走势,最近我一直提醒华宝油气要控制好仓位, 夜盘油气开采跌破震荡平台,选择向下变盘。

油气开采理论跌幅:135-(154-135)=116

但是,油气开采有一个重要的防守点位,即128。 只有在128点有效跌破之时, 前低112点必破。 回调深一点,可能回去回踩5年线,即 100 那里。

到了128那里,我开始加大仓位,博弈反弹后再定基金去留。

华宝油气A中、长线基金则继续周定投,不会在意短线波动。

2、南方原油:

WTI原油在重要防守点位有效跌破后,开启了加速下跌寻底之路。

WTI终于快要跌到我狙击的点位,夜盘继续大跌。 WTI原油到了前低66、63附近时,就是短线介入点,大概还有-10%左右下跌空间。

南方原油短中长线趋势

从2021~2022年开始,我就非常喜欢买煤炭、石油等周期资源类基金。其中煤炭从2021~2022年主玩,2021年下半年开始接触油气开采基金。

煤炭、油气开采均给我基金理财带来不菲的收益,去年几次叫和我一起买煤炭。

为什么股神巴菲特铁心抛售比亚迪股票,反而连续加仓西方石油股票呢?今天就来说说南方原油的中、长线趋势:

1、原油靠前次主升,结束于2008年7月;

2、原油靠前波主升结束后,一直回调到2020年4月,回调了12年之久;

3、原油第二波主升,于2020年5月开始~……

4、2022年3月~2023年5月,是主升浪的靠前次回调周期;

5、2023年6月开始新的上涨~……

6、在漫长的回调过程中,原油形成了一个大型的破底翻结构,并成功突破2018年10月高点;

7、2021年8月成功突破颈线位,这是突破起涨点(突破失败的结果,就是从哪里来回到哪里去);

7.1、靠前次是假突破,2021年12月又重新回调到起涨点;

7.2、第二次是真突破,一直涨到2022年6月。然后进入突破后的整理,再次回到起涨点;

7.3、按照“突破即防守”的原则,2021年10这根突破阳线的底部,就是防守位置,跌破这里,指数就会回到起涨点;

7.4、2023年5月,指数跌破那根突破阳线,所以在起涨点附近止跌企稳;

8、看看嘉实原油,回调是不是又回到原来的突破阳线底部附近止跌企稳?

结论:

南方原油中、长线趋势向上,是一个值得反复做的投资品种。

—————————————————————

南方原油短期趋势:

南方原油短期有三种走势,短线要做随时止盈的准备。

南方原油:准确跟踪原油价格的网格交易方法:200129

2018年以前,大家习惯于用华宝油气做网格,跟踪原油价格赚取差价。但是自从进入2019年以后,这种方式完全失败。

之前写过一篇文章分析对比,在间隔一年多的时间节点上,WTI原油的价格恰好都是58美元,同时在这期间,油气指数spsiop竟然下跌了40%。

( 从近期油气指数与油价的关联程度,看华宝油气的投资价值 )

在目前现有的8只QDII原油类基金里,其中3家是投资欧美石油类股票的,另外5家是投资原油基金的。所以这就形成了两大阵营,从目前的结果看,通过投资石油股票跟踪油价,准确度是比较差的。

在5家原油基金QDII里,南方原油不论规模还是场内成交量都是最大的,所以从现在开始,通过原油价格波动做网格的投资标的,选择南方原油。(之前大家认为原油期货换仓时有损耗,现在看来,任何损耗都比无缘无故下跌40%,要强很多很多)

一,南方原油跟踪损耗对比

1,先把上篇文章中WTI油价58美元的六个时间点找出来

2,标记出,对应6个时间点的,南方原油收盘价

3,通过对比可以看出来,在这一年多的时间里,同样是原油$58的时间点,南方原油的价格下降了约2%,暂且认为这是跟踪损耗吧

4,同样的时间对比,一个下跌了40%,一个下跌了2%,大家就知道谁跟踪原油价格更准确了

二,找出WTI原油价格近些年的高低点

1,2016年以来,油价最低$26,*高$74,这两个价格算是巧合吗?他们的中间点位正好是$50

2,好了,这就是我们要做的油价的网格区间,$26~74

3,但是这中间的间隔实在是太大了,划分15个网格的话,间距达到7%,严重降低资金利用率

4,所以最终决定,使用最近几年的价格区间,$42~74(实际上更多时候,波动区间是$52~64),这个看起来也像是巧合,他们的中间点位正好是$58

三,计算出南方原油对应不同油价的高低点价格

1,正好上面有一组数字可以用,为了更准确的对应南方原油的价格,我们把6个数值取平均数为1.105

2,现在以油价$58对应南方原油价格1.105,计算出南方原油的网格高低点区间

3,高点估算:

58*1.276=74, 1.105*1.276=1.410

4,低点估算:

58*0.725=42, 1.105*0.725=0.801

5,粗略计算中间点,(1.41+0.801)/2=1.105

南方原油的价格,受市场情绪影响比较大,缓慢涨跌时是平稳的,如果暴涨暴跌,就会和油价偏离较远,所以这个数据其实不太准。南方原油的净值估算是非常难的(无法准确估算折溢价),所以这个数据只能说凑合用。

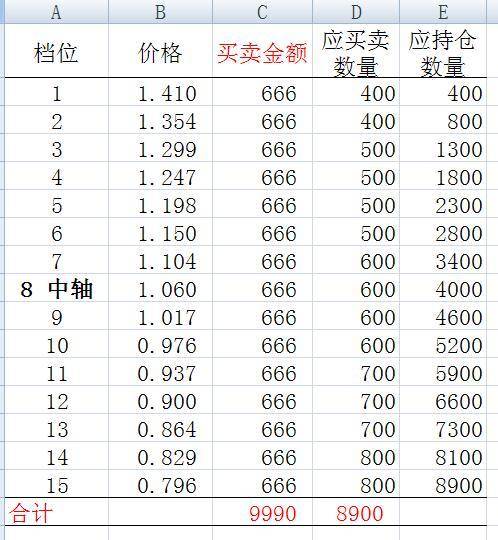

四,设计一个合理的网格

1,高低点区间:1.41~0.801

2,分15格,等比网格间距4%,计算公式为0.96

3,$58是物理中点,实际上做成等比网格以后,中轴会更偏下一些,更加保守

五,使用说明:

1,本文以1万元(每格666元)为例,实际投资金额按比例增减

2,只可修改金额C列,B,D,E列均为公式,不懂原理不要改动

3,网格间距4%,计算公式为0.96,(卖出设置:上涨4%回落1%,买入设置:下跌4%反弹1%,)

4,初次建仓,建议在中轴价格以下,可根据当前价格对应的持仓数量,一次性买入

5,D列使用的是int向下取整函数,这样更适合自动交易的实情。

如果是手动交易,应该更改为Round四舍五入函数

6,任何不理解或使用中遇到的问题,都可以在文章后面留言,将尽快解答

六,自动网格交易的设置方法

1,必须有支持自动网格功能的华宝证券账户

等价格到达中轴附近时,根据当前交易价格,以及准备投入的资金量,对照上面的网格表,计算出应持有的底仓数量,手动买入底仓股份。

以下条件单的创立过程,仅仅是举例,切不可完全照抄。条件单设置错误,可能会导致较大的资产损失,只能由实际操作者自己承担。

2,登录华宝智投-点击“智投”-“条件单”-“新建条件单”-“网格交易”

3,股票:501018;

(触发条件)价格区间:0.801~1.41;触发基准价:1.06;

涨跌类型:按百分比;

上涨...卖出:100%, 回落卖出(本来这里应该设置4%,但是目前没有底仓,等建立底仓之后再修改)

回落...卖出:-1%

下跌...买入:4%, 拐点买入

反弹...买入:1%

(委托设置)限价委托;

买入价格:即时卖二价;卖出价格:即时买二价;

委托金额;每笔委托:666;倍数委托

(截止日期)长期有效

(提交创建-确认提交)

4,简单说明

以上就是南方原油跟踪哪个指数?的详细内容,希望通过阅读小编的文章之后能够有所收获!