华夏沪深300指数基金000051怎么样?

华夏沪深300指数基金000051怎么样

聊到基金就不可能会错过定投定投就是是指在固定的时间用既定的金额投资到指定的基金中特点在于积少成多,每次参与的都是总额的一小部分,可以平摊投资成本,降低整体风险。定投其实在我的日常工......接下来具体说说

指数基金适不适合定投?

本文为“聪明的投资者”投资理财征集活动参赛文章

截至2017年年底,国内公募基金数量达到4841只,数量早已经超过了A股上市公司的总和。在这些基金中,有一个庞大的群体指数基金。今天,小夏就和大家来唠一唠指数基金那些事。

何为指数基金?

顾名思义, 指数基金就是以特定指数(如沪深300指数、标普500指数等)为标的指数,并以该指数的成份股为投资对象,通过购买该指数的全部或部分成份股构建投资组合,以追踪标的指数表现的基金产品。

指数基金大家庭中,又有很多小家庭,小夏今天就简单介绍两种大家遇到比较多的指数基金。

完全复制型指数基金 ,也叫纯指数基金,它的投资策略是完全被动跟踪指数,买股票只买规定的投资比例,因此收益也与基准指数收益相差无几。

增强型指数基金 是指基金在进行指数化投资的过程中,为获得超越指数的投资回报,在被动跟踪指数的基础上,加入增强型的积极投资手段,对投资组合进行适当调整,比如说对成份股进行一定程度的增、减持,或增持成份股以外的个股。比如说华夏沪深300指数增强A(基金代码:001015)

如何挑选、投资指数基金?

小白用户在搜索如沪深300基金时,屏幕上会出现一大堆类似的基金,小伙伴们会发现有些名字后面带有字母“A”和“C”,这是啥意思呢?

比如,华夏沪深300指数增强A(基金代码:001015)、华夏沪深300指数增强C(基金代码:001016)。实际上,A类和C类主要区别是收费方式不同。

A类份额一般有申购费和赎回费;C类份额一般没有申购费, 持有一段时间时间后连赎回费都没有,但是会额外计提一个叫作销售服务费的费用。一般的建议是短期投资选C类份额,长期投资选A类份额。

有些指数基金后面还带有分级两字,这又是啥呢?这实际上是指数分级基金。分级基金是将投资份额分成两份,然后投资于风险不同的资产。而指数分级基金就是在分级的基础上,再按比例配置指数成分股。

说到指数基金,就不得不说到ETF了。ETF的全称为交易型开放式指数基金,同样也是一种跟踪指数来投资的基金。但是不同的是ETF申购和赎回,都是用一揽子股票。比如说华夏沪深300ETF (基金代码:510330)

相比较普通指数基金,ETF的投资门槛更高,基金份额要有50万份以上才有资格参与ETF申购,只适合大户投资者,所以小夏在这里还是讲适合咱小白投资的ETF联接基金吧。

啥叫ETF联接基金呢?其实很简单,不要被它的名字吓到,它就是一座桥,它将其绝大部分基金财产投资于跟踪同一标的指数的ETF(即目标ETF),这么做的目的就是降低门槛,方便大家购买。 比如说华夏沪深300ETF联接A(基金代码:000051)

买指数基金有什么优点?

总结起来几个字,省心省钱。

省心,通俗来讲,就是省去了选择个股的麻烦,优质指数由专业机构千锤百炼挑选出来,定期更新。相对于押宝个股,指数投资对风险进行了分散,买指数能够获得市场平均收益。由于优质指数构成都是龙头公司,当牛市来临时,即便优秀的基金经理跑赢指数也不容易。

省钱主要是指手续费便宜,巴菲特多年来一直推荐散户购买指数基金,一大缘由也是因为交易成本低,日积月累就为投资者省了一大笔钱。

投资指数基金该注意什么?

靠前要选质地好的指数基金。 标的范围比较广的指数,行业覆盖比较全面,行业离散度比较小,市场代表性好一点,长期表现会更平均、稳定一点,例如沪深300、中证500等。

第二要选综合实力强的基金公司,重点关注指数基金对指数的跟踪误差。 买指数基金就是为了获得指数的收益,谁的跟踪误差小,谁的管理能力越强。

第三,对于行业类指数基金的投资,小夏觉得还是需要一定专业判断能力,建议大家在购买前先做一些研究功课。 如果判断对了,很可能选择的基金能够走出*行情,收益可观。比如说华夏消费ETF(基金代码:510630),在2017年的行情中有很好表现。

第四,投资指数基金不必过于分散。 很多人说,投资就是要分散风险啊!可是你想啊,基金本身就是一次分散风险,指数基金中的股票组合算是二次分散风险,你又来个三次分散风险。这样一弄,把机会都分没了,反而会降低自己的收益,就好比你的私房钱怕被老婆找到,厨房藏点,袜子藏点,床下藏点,到最后连自己都找不到了,最终还有可能弄丢一部分钱。“猎物”看准了,就多投资一些,这也是对自己的一种自信。

资金大量加速涌入,沪深300静待风起

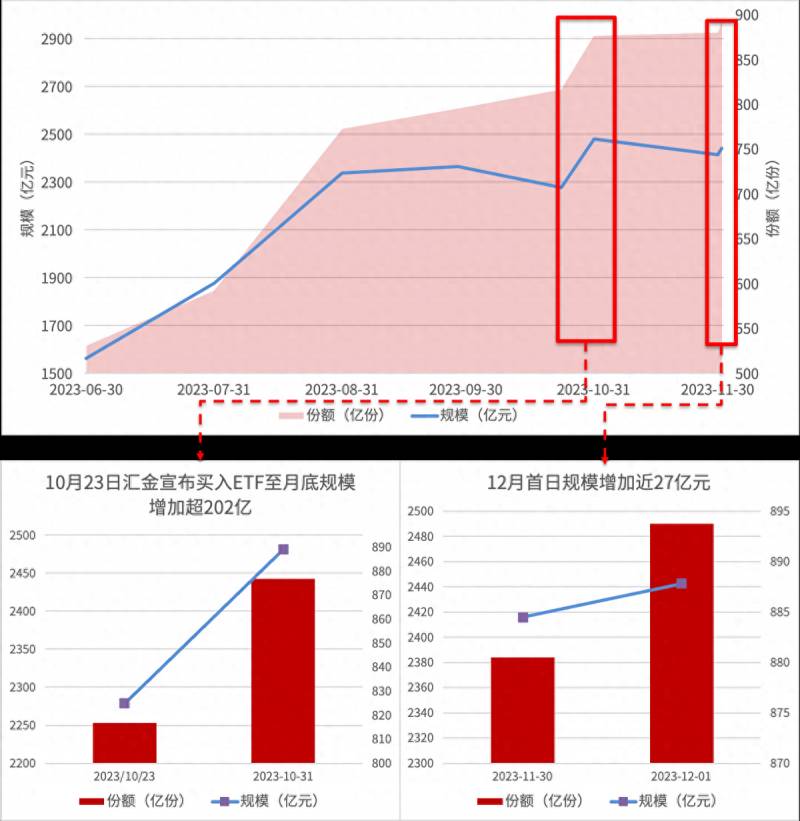

下半年,大量资金正在悄然加速涌入沪深300ETF。 按照wind数据统计,截至2023年12月1日,全市场一共19只沪深300ETF下半年以来份额净增超300亿份,规模净增超565亿元,上半年这两个数字分别是份额净增超8亿份和规模净减少近42亿元——下半年大量资金正在加速涌入沪深300ETF,势头猛烈。

尤其是近期,有两个时间点,全市场沪深300ETF规模增幅明显。 10月23日,汇金公告称,“中央汇金公司今日买入交易型开放式指数基金(ETF),并将在未来继续增持。” 尽管汇金公司并未透露买入ETF的类型,但我们观察到,10月23日至10月30日,短短一周时间内,全市场沪深300ETF份额净增超60亿份,规模净增超200亿元。12月1日,进入本年度最后一个月,全市场沪深300ETF单日份额净增超13亿份, 规模净增超26亿元;其中 沪深300ETF华夏(510330),盘面出现放量成交,成交额18.94亿元,当日产品规模净增9.94亿元。

数据来源:wind,20231201

增量资金或还在路上。 9 月10 日国家金融监督管理总局发布《关于优化保险公司偿付能力监管标准的通知》,对于保险公司投资沪深300指数成分股,风险因子从0.35调整为0.3。在长期利率下行的趋势之下,A股市场是保险未来投资的重要方向之一,沪深300指数为代表的核心宽基指数或可直接受益。12月6日,财政部联合人力资源社会保障部对《全国社会保障基金投资管理暂行办法》进行了修订,起草了《全国社会保障基金境内投资管理办法(征求意见稿)》,并向社会公开征求意见,内容涉及社保基金的投资范围、投资比例、管理费率、托管费率等诸多方面,明确将ETF等纳入社保基金投资范围。如果社保下场购买ETF,以沪深300ETF为代表的核心宽基ETF可能将直接受益。

低位蓄势,沪深300等风来

向下调整了近3年,沪深300正在低位蓄势,只待风来。 截至12月1日,指数相对2021年高点5930点,下调幅度超过40%;市盈率(PE-TTM)仅10.95倍,处于近3年2.19%的分位,即估值低于近3年97%以上的时间,处于相对低位。该指数由沪深市场中规模大、流动性好的最具代表性的300只证券组成,集合了沪深两市的行业龙头,像一只蛰伏的大鹏,只待风起,抟扶摇而上。

数据来源:wind,20231201

风起何处?或许内外都有暖风在酝酿

从外部看,海外流动性改善,外资有望回补。 美国三季度GDP由4.9%上调至5.2%,11月,美国ISM制造业PMI录得46.7,低于市场预期值47.6,持平前值47.6,连续第十三个月处于收缩区间。截至12月1日,CME FEDWATCH显示,本周GDP、PMI数据公布后,市场定价美联储降息时间点由上周的明年5月提前至明年3月。各期限美债收益率也出现大幅下行:12 月01 日美国1Y、2Y、5Y 及10Y 期国债收益率报收5.05%、4.56%、4.14%、4.22%,较11 月24 日收盘分别变化-22bp 、-36bp、-35bp、-25bp。(上述海外数据统计:国金证券)

随着海外流动性改善, 受本轮美国加息影响流出A股的外资有望回补。据国金证券统计分析,历次外资回补期中大盘风格通常占优。外资若回补,沪深300指数或将直接受益。

从内部看,稳增长政策加码,2024年的经济有望超预期。 中信建投认为,为了弥补社会总需求缺口,避免经济持续低迷,政策正在走向宽财政,核心是:中央政府加杠杆、地方政府债务化解、城中村改造,预计宽财政将与宽货币形成配合,将扭转市场对于经济和市场的悲观预期。10 月份,全国规模以上工业企业利润同比增长2.7%,连续3 个月实现正增长,也在这个冬天让我们看到经济的暖意。银河证券认为,随着稳增长政策效果显现,经济大概率延续向好态势,企业业绩迎来边际改善,为A股向上行情提供支撑。

【沪深300ETF华夏】(510330,场外联接:000051/005658) 规模居于市场前列,截至12月1日,规模近345亿元,同时拥有20余家流动性服务商,可提供较为充足的流动性支持;产品多次获金基金、金牛基金等奖项,多年载誉。

以上数据及信息来源:Wind,截至2023-10-31,华夏基金整理并计算

沪深300ETF华夏标的指数为沪深300指数,其2018至2022年完整会计年度业绩为-25.31%、36.07%、27.21%、-5.20%、-21.63%。指数历史业绩不预示基金产品未来表现。

沪指2700点,我想看看定投的效果

聊到基金就不可能会错过 定投

定投就是是指在 固定的时间 用 既定的金额 投资到 指定的基金 中

特点在于 积少成多 ,每次参与的都是总额的一小部分,可以 平摊投资成本 , 降低整体风险 。

定投其实在我的日常工作中说的很多,因为这个方式实在是太有效果了。

我们来看看,

如果沪指2700点,我们开始做定投的话,收益效果会怎么样?

沪指2700点的位置多次突破,也有回落在2700之下的时候,我们理了一下数据。

自2007年1月4日靠前次突破2700点之后,沪指有 62.16% 的时间指数都在2700之上运行,其中沪指在2700上下10点的时间有33次(2010年5次、2011年15次、2018年8次)。

我们选取其中的近10年中的3个时间点

时间

沪指收盘价

2010-05-10

2698.76

2011-01-17

2706.66

2018-08-06

2705.16

来看看定投至今的收益情况,那么选择哪只基金呢?

就以指数为例吧: 沪深300

目前沪深300的基金有118只,也是够多的……

规模百亿以上的就有2只

华夏沪深300ETF链接A (000051)最新规模161.17万亿,2009年7月10日成立,成立以来累计收益22.8%, 年化收益1.94%

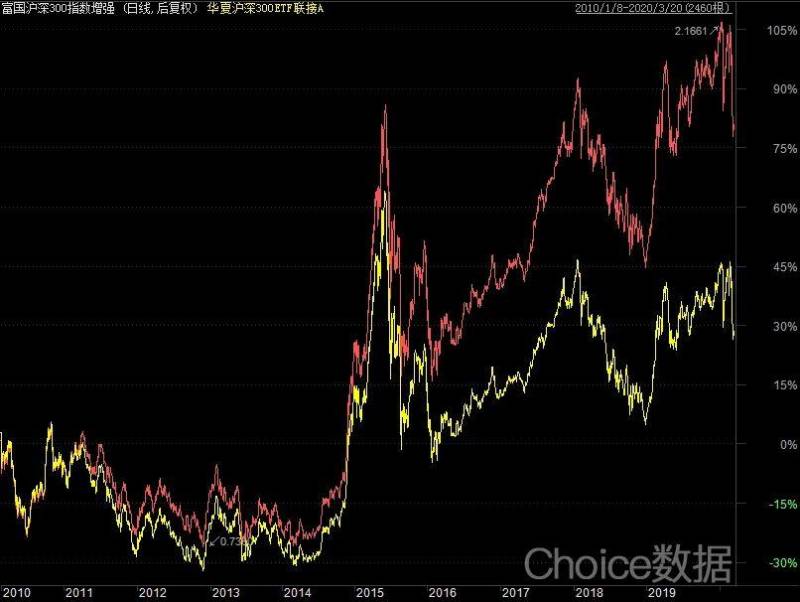

富国沪深300指数增强 (100038)最新规模118.95万亿,2009年12月16日成立,成立以来累计收益88.65%, 年化收益6.38%

这个角度看, 指数增强策略 也是有效果的

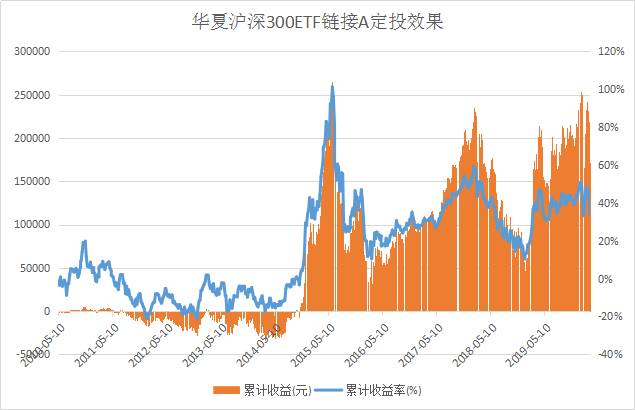

先来看看华夏沪深300ETF链接A(000051)的定投效果

2010年5月10日开始定投,周定投1000,手续费1.2%(手续费不考虑优惠问题),分红方式为红利再投资, 不止盈傻瓜式定投

近10年定投,在经历2014-2015的牛熊之后,累计收益率31.59%, 年化收益5.46% ,同期一次性投资年化收益率4.26%。

在定投的初期阶段2010-2014整体都处在 亏损状态 ,定投需要强大的 耐心 等待花开,不然整整4年的等待时间足以让不坚定的人放弃。

再看看

富国沪深300指数增强(100038)

2010年5月10日开始定投,周定投1000,手续费1.2%(同样不考虑优惠问题),分红方式为红利再投资, 不止盈傻瓜式定投

同样能看出来的,还是 指数增强策略 还是有效果的。总收益率63.37%, 年化收益率9.66% ,同期一次性投资年化收益率8.22%。在2010-2014这个阶段震荡市场一样需要足够的耐心来 积累份额 ,等待市场给出答案。

即便是经历2015-2016的3次股灾以及2018年的市场单边下跌,收益依然是在累积增长。

✎✎✎

定投 最大的魅力就在于 任何时间开启 ,只要有足够的耐心来等待市场牛熊,都可以 用时间来换收益空间的增长 ,克服了投资中情绪化的追涨杀跌,守住收益。

当然挑选 定投标的 同样非常重要,就像我们挑选的沪深300,指数兜兜转转又回到10年前的位置,这在很大程度上抹掉我们的投资收益。

我们挑选两只表现优秀的 主动管理基金富国天惠 161005、 汇添富价值精选 519069看看,跑赢沪深300的基金经理主动管理能力加成有多少。

同样,从2010年5月10日开始定投,周定投1000,手续费1.5%,分红方式为红利再投资, 不止盈傻瓜式定投

为了看得直观点,图中加入 富国沪深300指数增强 (100038)作为参考

优秀的基金经理主动管理能力对收益的加分非常明显

就以这4只基金来对比下在20100510、20110117、20180806三个时间开启定投至今的收益效果。

而现在沪指再次来到2700点,你还在犹豫什么?

考虑好自己以什么样的定投策略来做定投

回想2018年6月开始通过微信群来推荐大家基金定投,坚持实属不易

感谢在至暗时刻的陪同,相信春种会有秋收时。

心急的朋友,也可以再回头看看2018那一年, 定投没有过不去的坎 。

以上就是华夏沪深300指数基金000051怎么样?的详细内容,希望通过阅读小编的文章之后能够有所收获!