扬农化工股份有限公司怎么样?

扬农化工股份有限公司怎么样

——原标题:干货!2021年中国农药行业龙头企业对比:扬农化工PK润丰股份 谁是中国“农药之王”?1、扬农化工VS润丰股份:农药业务布局历程目前,中国农药行业的龙头企业有扬农化工、......接下来具体说说

扬农化工600486估值分析

截止2023年1季度,扬农化工近5年自由现金流占比净利润81.31%,利润的有效率是90.00%,自由现金流是11.93亿。给予靠前阶段增长率7.16%,第二阶段增长率2.16%,折现率8.53%。近10年PE值高位、最低以及中位数是26.14、11.58和20.40,给予企业的回报年限是15.33。截至报告期净利润(TTM)是16.66亿,给予买入市值58.74元。

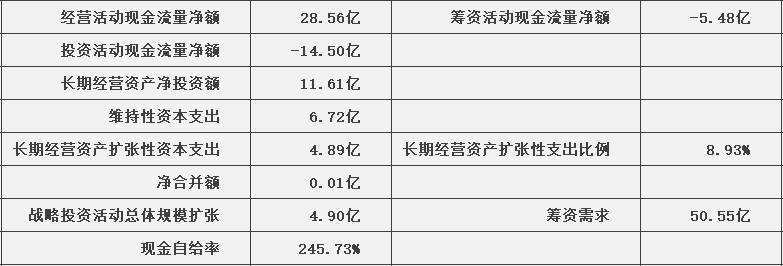

一、 战略投资分析

截止2023年1季度,扬农化工长期经营资产扩张性资本支出为4.89亿,比期初降低4.29%;长期经营资产扩张性支出比例8.93%,比期初降低10.27%。公司采取了扩张战略,扩张速度低于去年及5年均值,下降可能性较大。净合并额为0.01亿, 比期初降低95.95%。

长期经营资产扩张性资本支出远大于净合并额,公司靠自身规模扩张的方式,扩张方式比较稳妥。

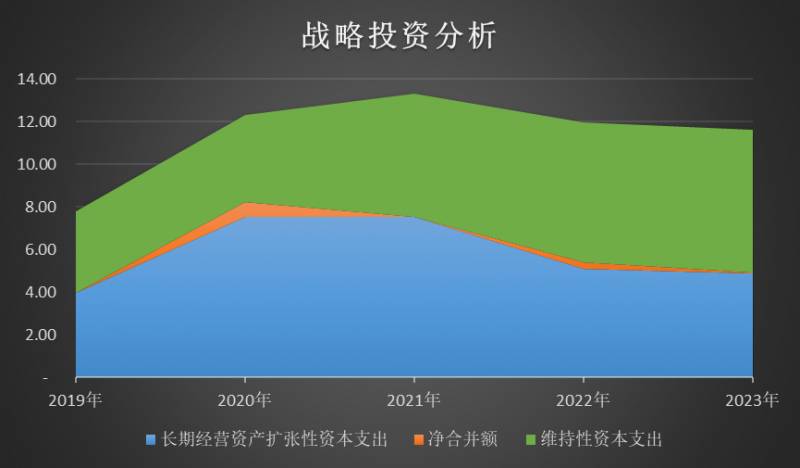

现金自给率大于1,公司的战略投资活动现金可以全部来自公司的经营活动而无须额外投资,采用的是内涵式发展方式。

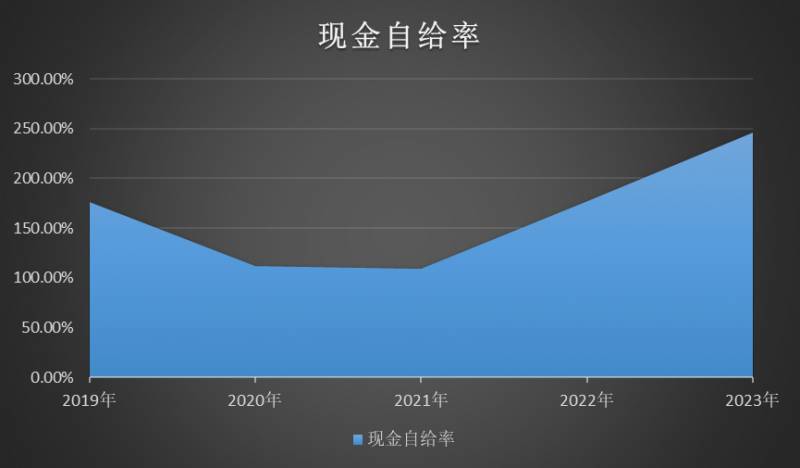

二、 资产资本分析

(一) 资产结构

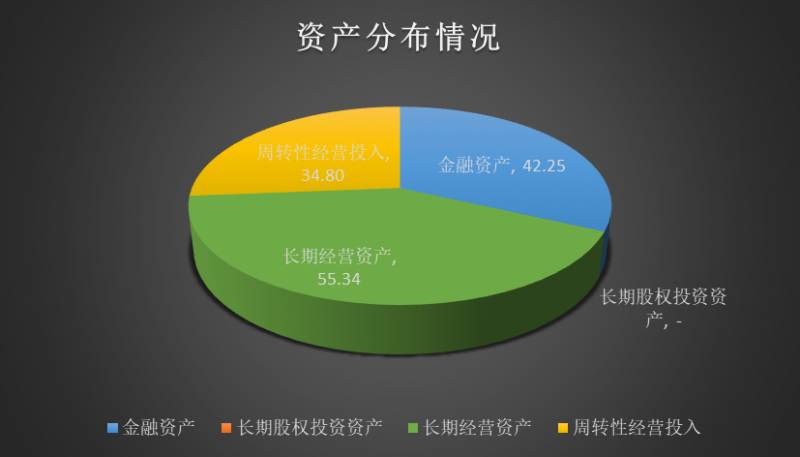

截止2023年1季度,扬农化工资产总额101.22亿,比期初提升8.13%。其中:金融资产42.25亿,比期初提升25.67%;长期经营资产55.34亿,比期初提升1.00%;周转性经营投入3.64亿,比期初降低30.06%。

从资产结构看:金融资产占比41.73%,长期股权投资资产占比0.00%,长期经营资产占比54.67%,周转性经营投入占比3.60%。公司资金充裕,结合公司处在战略扩张期,能够最大限度的支持公司的扩张策略。长期经营资产占比高,维持性资本支出触及5年新高,上升趋势明显,对销售规模的增长要求较高。

运营资产小计54.65亿,比期初降低8.04%。其中:

l 应收账款合计35.28亿,比期初提升16.01%;占比运营资产64.56%,比期初提升26.15%;占比营业收入23.45%,比期初提升21.94%。应收账款占营业收入的比重低于30%,企业对下游厂商具有较强的议价权,企业不用增加更多的流动资金,与期初相比有恶化趋势。

l 存货合计16.80亿,比期初降低14.97%;占比运营资产30.74%,比期初降低7.54%;占比营业收入11.17%,比期初降低10.63%。

运营负债小计51.01亿,比期初降低5.92%。其中:

l 应付账款合计30.35亿,比期初提升5.63%;占比运营负债59.51%,比期初提升12.27%;占比营业收入20.18%,比期初提升11.02%。

(二) 资本结构

截止2023年1季度,扬农化工有息负债合计8.25亿,比期初增加提升0.32%。其中:短期债务小计5.61亿,比期初降低0.09%;长期债务小计2.64亿,比期初提升 1.23%。股权资本合计92.98亿,比期初提升 8.88%。

从资本结构看:有息负债占比8.15%(短期债务占比5.54%,长期债务占比2.60%),股权资本占比91.85%。权益乘数为1.13,投资杠杆不大,公司的筹资风险可控。

(三) 流动性风险评估

截止2023年1季度,扬农化工长期融资净值为36.63亿,资产资本结构是稳健型,比期初提升 30.84%。

三、 股权价值分析

截止2023年1季度,扬农化工营业收入合计150.43亿,比期初降低4.86%,低于去年但高于5年均值,有反转的可能。毛利率为24.79%, 企业处于高度竞争的行业,业务盈利能力一般,核心竞争力与技术壁垒一般。毛利率比期初降低3.47%,低于去年及5年均值,下降可能性较大。

净利润合计16.66亿,比期初降低7.75%;扣非净利润16.52亿,比期初降低7.88%;每股收益5.31元,比期初降低8.36%。

经营资产、金融资产、长期股权投资三大类资产的回报率分别为32.26%、-2.57%和0.00%。息税前经营利润占息税前利润总额的96.60%,公司专注于主营业务,运营良好。

截止2023年1季度,扬农化工总费用率为9.03%,低于去年但高于5年均值,有反转的可能; 实际所得税税率15.45%,应该是享受了一定的税务优惠。

截止2023年1季度,扬农化工股东权益回报率18.67%,比期初降低19.91%。杜邦分解:销售净利润率11.07%,比期初降低3.04%;资产周转率148.61%,比期初降低12.01%;权益乘数1.13,比期初降低6.12%。因此股东权益回报率的降低,主要原因是周转率的降低。

资本回报率剔除了非经常损益的影响,还原了杠杆前经营性资产(剔除了超额现金等)的获利能力,能更加反映真实的盈利,报告期为27.03%, 超高的ROIC显示了公司有极高的经济商誉和较强的经济特许权。

加权平均资金成本率为8.79%,其中:财务成本负担率6.42%,股权资本成本按9.00%计算。

四、 现金流量分析

截止2023年1季度,扬农化工经营活动产生的现金流净额为28.56亿,比期初提升34.45%;营业收入现金含量18.99%,比期初提升41.31%。

成本费用付现率小于1,高于去年及5年均值,加速上升可能性较大,为营业收入现金含量的4.39倍,说明公司日常营运平稳,成本控制较好。

扬农化工600486估值分析

截止2022年3季度,扬农化工近5年自由现金流占比净利润90.14%,利润的有效率是90.00%,自由现金流是11.59亿。采用现金流折现方式估值,近3年的增长率7.00%,第二阶段的增长率2.30%,给予折现率8.40%。近10年PE值高位、最低以及中位数是25.94、11.58和20.63,给予企业的回报年限是13.50。截至报告期净利润(TTM)是18.66亿,预估全年归属母公司利润是18.69亿,给予买入价格78.56--81.44元。

一、 资产资本分析

(一) 资产结构

截止2022年3季度,扬农化工资产总额94.66亿,比期初提升17.49%。其中:金融资产44.87亿,比期初提升95.01%;长期股权投资资产0.00亿;长期经营资产49.57亿,比期初降低3.50%;周转性经营投入0.23亿,比期初降低96.33%。

从资产结构看:金融资产占比47.40%,长期股权投资资产占比0.00%,长期经营资产占比52.36%,周转性经营投入占比0.24%。公司资金充裕,结合公司处在战略扩张期,能够最大限度的支持公司的扩张策略。

运营资产小计65.86亿,比期初提升18.62%。其中:

l 应收账款合计34.63亿,比期初提升48.78%;占比运营资产52.58%,比期初提升25.42%;占比营业收入22.05%,比期初提升12.20%。

应收账款增速连续2年大于营业收入增速,未来坏账计提的可能性相对较高。应收账款占营业收入的比重低于30%,企业对下游厂商具有较强的议价权,企业不用增加更多的流动资金,与期初相比有恶化趋势。

l 存货合计18.34亿,比期初提升4.84%;占比运营资产27.85%,比期初降低11.62%;占比营业收入11.68%,比期初降低20.93%。

运营负债小计65.63亿,比期初提升33.08%。其中:

l 应付账款合计33.75亿,比期初提升37.34%;占比运营负债51.43%,比期初提升3.21%;占比营业收入21.49%,比期初提升3.57%。

(二) 资本结构

截止2022年3季度,扬农化工有息负债合计10.65亿,比期初增加降低4.09%。其中:短期债务小计10.51亿,比期初提升25.93%;长期债务小计0.14亿,比期初降低 94.79%。股权资本合计84.01亿,比期初提升 20.94%。

从资本结构看:有息负债占比11.25%(短期债务占比11.10%,长期债务占比0.15%),股权资本占比88.75%。权益乘数为1.23,投资杠杆不大,公司的筹资风险可控。

(三) 流动性风险评估

截止2022年3季度,扬农化工长期融资净值为34.36亿,资产资本结构是稳健型,比期初提升 134.33%。

二、 股权价值分析

截止2022年3季度,扬农化工营业收入合计157.02亿,比期初提升32.60%,达到近5年峰值,有加速上升趋势。毛利率为25.60%, 企业处于高度竞争的行业,业务盈利能力一般,核心竞争力与技术壁垒一般。毛利率比期初提升11.02%,高于去年低于近5年均值,上升趋缓。净利润合计18.66亿,比期初提升49.72%;扣非净利润18.53亿,比期初提升51.18%;每股收益5.95元,比期初提升50.98%。

经营资产、金融资产、长期股权投资三大类资产的回报率分别为42.75%、-1.24%和0.00%。息税前经营利润占息税前利润总额的96.44%,公司专注于主营业务,运营良好。

截止2022年3季度,扬农化工总费用率为9.18%,达到近5年峰值,有加速上升趋势; 实际所得税税率15.49%,应该是享受了一定的税务优惠。

截止2022年3季度,扬农化工股东权益回报率24.31%,比期初提升25.82%。杜邦分解:销售净利润率11.88%,比期初提升12.90%;资产周转率165.87%,比期初提升12.87%;权益乘数1.23,比期初降低1.26%。因此股东权益回报率的提升,主要原因是净利润率的提升。

资本回报率剔除了非经常损益的影响,还原了杠杆前经营性资产(剔除了超额现金等)的获利能力,能更加反映真实的盈利,报告期为33.42%, 超高的ROIC显示了公司有极高的经济商誉和较强的经济特许权。

加权平均资金成本率为8.41%,其中:财务成本负担率3.78%,股权资本成本按9.00%计算。

三、 现金流量分析

截止2022年3季度,扬农化工经营活动产生的现金流净额为28.60亿,比期初提升96.71%;营业收入现金含量18.22%,比期初提升48.35%。

成本费用付现率小于1,触及近5年来最低值,有加速下降的趋势,为营业收入现金含量的4.16倍,说明公司日常营运平稳,成本控制较好。

四、 战略投资分析

截止2022年3季度,扬农化工长期经营资产扩张性资本支出为9.99亿,比期初提升32.94%;长期经营资产扩张性支出比例19.45%,比期初提升12.99%。公司采取了扩张战略,扩张速度达到近5年峰值,有加速上升趋势。长期经营资产扩张性资本支出远大于净合并额,公司靠自身规模扩张的方式,扩张方式比较稳妥。

现金自给率大于1,公司的战略投资活动现金可以全部来自公司的经营活动而无须额外投资,采用的是内涵式发展方式。

干货!2021年中国农药行业龙头企业对比:扬农化工PK润丰股份

——原标题:干货!2021年中国农药行业龙头企业对比:扬农化工PK润丰股份 谁是中国“农药之王”?

1、扬农化工VS润丰股份:农药业务布局历程

目前,中国农药行业的龙头企业有扬农化工、润丰股份等,两家企业在农药业务上的布局历程如下:

2、农药业务布局及运营现状:扬农化工略胜一筹

——农药行业产品布局:扬农化工更为均衡

作为国内两家专业的农药公司,扬农化工以菊酯为核心,布局农药全品类,杀虫剂、除草剂、制剂占比均在20%上下,整体布局更为均衡;润丰股份除草剂是主要营收来源,布局占比达到79.59%,杀虫剂、杀菌剂占比在10%以下。

——业务市场布局:润丰股份海外市场拓展力度大

从市场布局来看,润丰股份的海外市场拓展力度更大。润丰股份海外市场占比高达98.33%,国内市场占比0.94%;扬农化工海外市场占比为60.93%,中国市场占比38.28%。整体来看,两家企业均积极布局海外市场,但润丰股份的海外市场布局更为广阔。

——农药销售量:扬农化工领先

从销售额来看,2018年润丰股份稍高于扬农化工,2019-2020年,扬农化工销售额反超,且增长幅度较大。2020年扬农化工农药业务销售额为14.13亿美元,润丰股份农药业务销售额为10.56亿美元。从全球销售排名来看,扬农化工自2018年全球14名攀升至2020年第10名,润丰股份自208年13名上升至2020年第11名。

3、农药业务业绩对比:扬农化工营收规模领先,毛利率均小幅下降

从农药业务的经营情况来看,2018年扬农化工营业收入低于润丰股份,2019-2020年,扬农化工发展迅速,营业收入领先于润丰股份。2020年扬农化工营业收入98.31亿元,润丰股份营业收入72.9亿元。

从农药业务的毛利率来看,2018-2020年,扬农化工的业务毛利率均高于润丰股份;从毛利率变化趋势来看,扬农化工的农药业务毛利率总体下滑,而润丰股份的毛利率变动幅度较小。

4、前瞻观点:扬农化工现阶段发展较好

在农药行业中,农药产品布局和销售情况决定了农药企业的竞争力,而农药业绩能反应公司的经营概况。基于前文分析结果,前瞻认为,扬农化工因在农药产品布局、销售情况以及经营业绩等方面占有优势,目前是我国农药企业中的“龙头”。

以上就是扬农化工股份有限公司怎么样?的详细内容,希望通过阅读小编的文章之后能够有所收获!