中国神华股票可以长期持有吗?

中国神华股票可以长期持有吗

看到头条朋友关于股息率和高息股的讨论,想聊一下自己的一些浅见。当然,我只集中于讨论自家持有的中国神华,其他公司了解不深,不敢妄言。首先,今年神华全年的业绩3元/股,我估计应该是可以......接下来具体说说

龙头系列之一,中国神华——闭眼最低都能赚30%的股票?

二师弟做价值投资

修改于2021-07-19 16:08来自雪球

龙头系列之一,中国神华——闭眼最低都能赚30%的股票?

今天是二师弟首次推文,意在只为耕耘不为收获、但行好事莫问前程,提升的同时,希望可以帮助到面对屏幕的你。

还有就是和朋友分享下价值投资的技巧,所以以下所有文字都不是荐股,即使我说股票不错,也不是荐股,只是基于我对股票内部价值的考量。

这是我们靠前个系列,叫龙头系列。后面还有民以食为天系列等等。。。

01、

以上废话就说完了,下面进入正文:

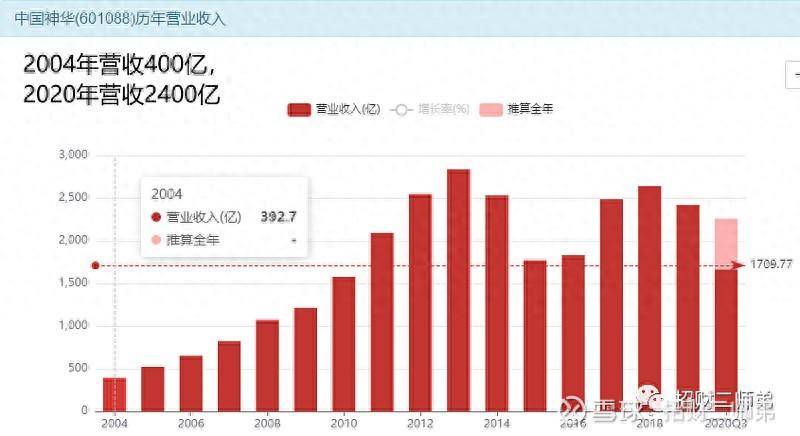

营收2004年400亿,2020年2400亿,增长6倍。

净利润2004年80亿,2020年350亿,增长4倍。

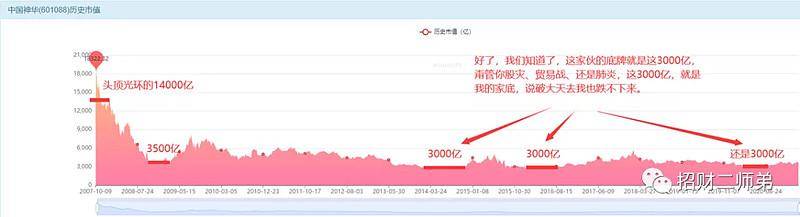

市值上市时14000亿,现在还剩3000亿,减少了4倍。

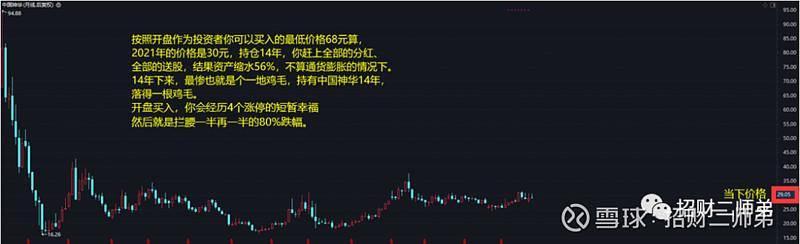

投资者回报也很惨:如果你开盘最低价68元买入,拿上所有分红和配股,算下来资产能缩水56%,减少1倍。如果开盘价买入,现在缩水在80%左右。

营收的增长和利润的增长,怎么会带来市值的减少以及负收益呢?

公司每年赚钱,年年分红,2017年甚至分了两次红,为什么投资者长期持有却赚不到钱?

请继续往下看。

02、

估值角度分析为何大跌

首先估值从2007年的70倍减少至2020年的10倍,估值降低了7倍,那么从2007年的市值高点18000亿,跌至3000亿,下跌了6倍,这样各位明白这背后的"道道"了吗。

ROE为何下跌?

作为蓝筹股、权重股,利润增长到一定时候后因为供需关系的饱和就会趋于稳定的企业,多少的收益率才有吸引力呢?

10%,对,就是一年你让我赚10%,10年回本,我才有兴趣去买你,2007年对应10%的收益率就是2倍的PB,那么当时的PB是8,8倍跌到2倍,需要跌75%,这个家伙才有足够的吸引力。

那么对应的股票从*高点95块下跌至16块,下跌了整整好的75%,这就从ROE的角度解释了为什么上市时的行情会大幅下跌。

算下市值和净利润的关系:

•2007年市值14000亿,净利润200亿,70倍的估值。

•2008年市值3500亿,净利润250亿,14倍的估值。

•2010年市值4000亿,净利润370亿,11倍的估值。

•2014年市值3000亿,净利润350亿,8.5倍的估值。

•2016年市值3000亿,净利润230亿,13倍的估值。

•2020年市值3000亿,净利润300亿,10倍的估值。

请记住上面的数据,下面用得到。

•2008年、2010年、2014年、2016年、2020年,市值和净利润的比依次为14倍、11倍、8.5倍、13倍、10倍。

记住10倍!这就是我值得买入的价值!要是低于8.5倍,真的就能捡钱了?事实真是这样吗?

我们要实事求是!!!

按上面说的买入点位进场后,结果我们发现,在这几年分别买入,最差的收益率也有30%,这就是实事求是。

通过估值我们可以得出以上的结论,那么我们从其他角度是否也能得出一致性的结果?

03、

看下ROE和PB的比率分析:

2008年2.5的PB对应20%的ROE;

2010年2.2的PB对应20%的ROE;

2014年1的PB对应13%的ROE;

2016年0.95的PB对应7.5%的ROE;

2020年1倍的PB对应10%的ROE。

通过上面的数据,是否发现了一个问题;开始是2倍多的PB,现在只有1倍了,市净率都跌一倍了,那还能投资吗?答案在这里。

负债率降低了一倍,相当于所有者权益增加了一倍,所以表现出来的是PB降低了一倍,但这并不是真的PB降低了一倍,所以在2014年、2016年、2020年通过1倍的PB来买入,是完全符合买入标准的,但是你要真的看到,这个1与2背后的逻辑。

最后,

凡有所相,皆为虚妄。

市场的走势背后,都是逻辑严谨的数据,K线图只不过是最终表现出来的一个结果而已。

现在有很多经济学教授,还在推崇市场有效论,就是市场价格表现出来的已经包含所有的价值了,要真如这些人所说,那就不会有巴菲特年化24.7%的复合收益率了,也不会有2003年买入茅台的林园了,有的应该是遍地的投机者,利用技术指标来作为唯一的入场的理由。

出于自私的角度来讲,真的希望这些教授甚至美国的知名的学府,可以继续大肆宣扬市场有效论,并有一群疯狂的追求者。有些人终其一生都在做事,有些人终其一生都在做一件事,看似都是在做事,就跟看似都在炒股,但是你玩的和人家玩的根本就不是一个东西。

持有中国神华和长江电力两支股票的不同感受

今天是2023年9月24日,星期天,2023年立秋后的靠前天。下了一场秋雨。有许多股市友友们都持有中国神华和长江电力这两支股票,而且这两支适合长期持有的票,两支票自上市发行以来,坚持长期分红,中间没有间断过,给大家带来了相当丰厚的回报。它们均属于能源股,同属于中央企业;这是两支票相同之处。现在我从个人的角度谈一下它们的不同之处。

1.)中国神华(601088),2007年10月9日上市,主营:煤炭,电力的生产销售;铁路,港口,船舶运输,煤制烯烃等业务。当前市值:6208亿元。上市16年来,连续分红,今年股息率:8.16 %。

2.)长江电力(600900),2003年11月18日上市,主营:大型水电运营。当前市值:5500亿元。自上市以来,持续分红。今年股息率:3.65 %。

以上两支票,(1.)中国神华是以煤炭为主的传统能源,而长江电力是以水力资源为主的能源。中国神华市值更高,以煤炭为主的能源,看似夕阳产业;同时与今后要求的碳中和有抵触。但是神华除了煤炭之外,还在布局船舶,港口运营等,以及煤制烯烃的化工产业。就当前和将来,人类完全在生活,工业方面抛弃煤炭使用的可能性不大。(2.)长江电力,人类对水力资源的使用,历史优久;但当前人类对能源的开发进入了一个新的阶段。传统的煤炭,石油供能。现在的太阳能,风能,氢能,冲击都很大。可以说当今世界,没有一个企业能稳赢不亏。只有根据市场的需求变化,不断调整和适应巿场,才会活得好,活得更长久。

中国神华:股息率和高息股,你怎么看?

看到头条朋友关于股息率和高息股的讨论,想聊一下自己的一些浅见。当然,我只集中于讨论自家持有的中国神华,其他公司了解不深,不敢妄言。

首先,今年神华全年的业绩3元/股,我估计应该是可以达到的。正常而言,股息维持在去年的水平应该没问题。以当前股价计算,股息率8%左右(按除权股价计算则接近8.5%,H股会更高一点)。这算高还是低?我自己当然认为是算高的。

现在市场对于高息股的理解应该是6%左右吧。之所以对煤炭股尤其苛刻,我认为主要因为,市场存在着对煤炭股可持续经营方面的偏见。这种偏见放在神华身上,显得尤其偏。但这不在本次讨论的范围,暂且按下不表。

其次,我更想说的是,我们不应该孤立地去看股息率,而应该结合其他因素综合考虑,比如:

一个要考虑的因素是派息比例。比如,神华派息率80%,而陕西煤业派息率60%,若股息率相同,且忽略其他因素的话,肯定是陕煤优于神华(只是举个例子,我没计算过陕煤的预期股息率)。

另一个要考虑的因素是留存利润用来干嘛了?大概有几个方向吧:

神华的留存利润主要用作资本开支,去投(或收购)新项目。那就要关注投的这些项目收益率如何?现在看来,神华投的那些能源项目收益率,预期可以达到8~10%左右。

这收益率跟股息率大致是匹配的,所以在评估神华的时候,我认为应该更偏向于市盈率。说白了,就是现在留存的利润,会体现在未来的股息当中。

中煤能源 是另一个方向,留存利润主要用于还债,以降低未来的经营风险。但由于现在大型国企的负债成本大概只有4~5%,再考虑到利息成本税前扣除的因素,这部分留存利润运用的实际收益率是很低的。,跟我们对投资回报的期望匹配不上。

所以在评估中煤的时候,我会更偏向他实际的股息能力和意愿(也就是股息率)。

第三个方向是,陕煤将部分留存利润用于投资股票或其他理财工具。这个就说不清楚了,完全视乎个体的投资能力。我只能说,以我们资本市场的大环境来看,估计不会比企业的负债成本好很多。

还有一个方向是回购股份,这个效果跟直接派息差不多,直接把回购金额看成是派息就差不多了。

除了派息比例和留存利润投向以外,我认为还有一个要考虑的因素,是跟派息比例相关的,那就是盈利的真实性。业绩注水比较常见,不需要多说。

我最想搞清楚的是,神华每年的那些计提,最终有多少是真实需要的?

比如,当中有一部分计提是用于所谓矿山复垦的。而以我的理解,未来三西那边(尤其是鄂尔多斯周边)的煤矿废弃后,大部分可以用于改建为风光火储能源基地的。然则,这部分计提的复垦资金,就转变成了投资新项目的资本开支。

以上就是中国神华股票可以长期持有吗?的详细内容,希望通过阅读小编的文章之后能够有所收获!