可转债申购有风险吗?

可转债申购有风险吗

著名经济学家宋清辉表示,“申购可转债不会稳赚不赔,投资者对此应有清醒的认识,像去年股市走弱的时候可转债大面积首日上市破发。”▲年内已发行可转债前五名 来源:WIND可转债火热发行 ......接下来具体说说

弯腰捡钱,可转债打新真的无风险吗?

作者:思哲与创富来源:雪球

要说今年哪个地方最躺赚,莫过于可转债打新了。

今年以来,你每打一次可转债,并在上市当天卖出,平均就可以赚56块。

坚持一年,平均可以赚5700元!

打新,就和弯腰捡钱一样轻松。

再看近期上市的10只可转债表现,也非常给力:

近期十只可转债上市首日表现

所以也有小伙伴整来七大姑八大姨的证券账号,N个账户一起打新,赚了不少...

可转债是什么?

我们可以理解成能够转成股票的债券,在牛市时转成股票,熊市时转成债券,可以说是上不封顶,下有保底的品种。

具体可以看这篇熊市有保底,牛市赚大钱。

可转债打新与A股打新不同,可转债打新不需要有股票市值,直接开一个证券账户就可以参与打新了,而且打中了再交钱,因此几乎人人都能参与。

具体如何操作?

首先你需要一个股票账户,才可以开启打新之路。

以我的海通证券个人账户为例,打开APP,点击 交易—一键打新—一键申购 就完成了整个流程,非常简单。

我们该准备多少钱?

每次都顶额申购的话,运气好的话一个月能中三到五签,每签一千块,因此账户里有三到五千基本就可以保证中签时账户有钱缴款。

如果一年内中签3次以上都不缴款,要被停止6个月打新权利。

中签了该怎么办?

一般申购后第二个交易日就会出中签结果并有短信通知,中签之后就需要缴款,然后等上市之后卖出。

中签结果通常需要再等三到四周时间才会上市,具体的上市时间要在上市前几天才会公布,我们可以打开软件的可转债详情进行查看。

上市开盘卖还是收盘卖?

很多人纠结是上市开盘卖好还是收盘再卖更好,其实两者效果差不多。

今年所有可转债首日开盘平均涨幅是8.2%,首日收盘卖出的平均涨幅是8.5%,相差不大。

因此不要纠结什么时候卖了,开盘当天卖就行。

02

世界没有免费的馅饼,投资一定伴随风险,可转债打新未来能一直赚钱吗?

我们深入分析一下。

1.可转债打新有亏钱风险

今年得益于牛市行情,109只上市的可转债中只有15只新债破发。

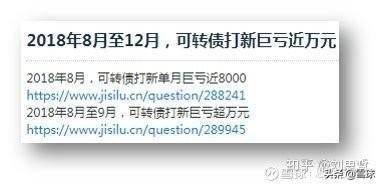

但去年就没有那么幸运了,去年因为熊市的原因,全年有42%的可转债破发,而且破发的可转债中签率还更高,因此如果你18年一年打满,平均收益是-1180元!

所以千万别以为无脑打就能稳赚,关键还得看股市行情好不好。

2.打新可参考信用评级

可转债的信用评级,对于我们投资人是否有参考意义呢?

答案是肯定的。

Ps:可转债信用评级即对债券发行单位的信用、历史和偿还能力所进行的综合评价,评级分通常从D到AAA逐步提高,券商app内点击详情即可查看信用评级。

国轩转债的评级为AA

我做了一个数据统计:过去三年以来,评级较高的债券,上市首日平均收益率会比评级较低的债券更高一些。

比如AAA级债券平均收益率为11.1%,而A+为3.8%。

数据来源:wind

从过去一年来看,虽然AA+和AA的平均收益率都比AAA要更高,不过AA-和A+的债券表现依然垫底。

数据来源:wind

另外还有一点可以确定的是,高信用评级的可转债破发概率相对比较小,近三年22只上市的AAA级可转债,没有一只出现破发的情况,而其他评级可转债都出现了破发的情况。

数据来源:wind

因此可见信用评级更高的可转债,安全性相对会更高一些。

但有一点要提到的是,由于低评级的可转债中签率普遍高于高评级可转债,所以除了收益率,还得看最终收益。

如果我们把中签率也考虑进去,比较投资收益,选择哪一类评级更好呢?

数据来源:wind

过去一年以来,AA级可转债收益率虽然不是*高的,但是由于中签率比较高,所以AA级收益较好,而AAA的收益却和A+差不多。

数据来源:wind

但看近三年数据,差距就很明显了,A+的平均收益竟然是负数。

为什么呢?

原因在于2018年的熊市拖了后腿,那年股市暴跌,尤其是AA-和A+的可转债,亏损惨重。

所以总结一下:

当股市行情走牛的时候,市场风险偏好提升,低评级可转债的整体表现也会不错,甚至不逊色于高评级的可转债,因为其有着不错的收益率和较高的中签率。

但当市场行情走熊的时候,高评级可转债的优势就体现出来了,由于市场行情转为保守,高评级可转债表现大概率比低评级可转债更好。

END

总而言之,当前阶段股市处在估值中枢偏低的区域,后续慢牛是大概率事件,所以可转债打新依然可以尝试。

但像今年这种转债打新大牛市,我估计很难一直延续下去,因为不可能每年股市表现都像今年一样大涨20%以上。

如果你想做胜率更高的决定,不妨试试尽量打AA以上信用的可转债,当然如果你有一定选股能力,选择优质企业发行的可转债自然更好。

如果你风险偏好比较高,想尽可能多的“赚钱”,那就不要纠结那么多了,全部打上吧~别错过了现在可转债的牛市盛宴。

可转债投资也有风险

近期,沪深交易所多次临时暂停多只可转债品种交易,可转债品种因此受到投资者广泛关注。这些可转债品种被临停的主要原因在其转债市场价格出现异常上涨表现,转债市价不仅高于其债券部分价值,也大幅高于其拟转股后的价值。伴随转债价格上涨还有转债成交量的异常增长,以债券面值计算的日换手可高达四十多倍,可转债市场投机气氛浓厚。相比于股票,对于普通投资者来说,可转债是一个陌生的金融品种,但是,在可转债代码下的价格异常暴涨往往会吸引一些盲从的投资者非理性的参与。因此,在参与任何金融品种投资之前,必须要了解其运作原理和投资价值。以下简要介绍可转债的原理及投资价值分析。

一、可转债既有债性也有股性

可转债全称为可转换债券,即债券持有人可按照发行时约定的价格将债券转换为公司普通股票的债券。可转债在转股之前是债券,每年可以获取债券票面约定利率的利息;在转股之后是股票,当上市公司的普通股价格大幅上涨的时候,若可转债市场价格没有相应上涨,投资者可伺机把债券转成股票,获取股票上涨的资本利得收益。因此,投资者在可转债一级市场发行时进行申购,在充分估计该债券违约风险的前提下,其既可获得利息收入,也可预期相应正股的市场上涨表现,因此,可转债某种情况下比较适合稳健性投资者参与。投资者要在可转债二级市场参与其买卖交易,则要计算其债券价值和拟转股后的股票价值,与可转债二级市场交易价格进行对比。一般来说,合适的买入时机是可转债市场价格高于其债券价值,低于其拟转股后的股票价值。然而,此次可债券市场品种暴涨,相当一部分品种的二级市场价格远高于其拟转股后价值,表现为典型的投机炒作后的市场泡沫现象。

二、国内可转债的交易制度

可转债板块被投机资金关注,与其交易制度或有一定关联。在一级市场上,可转债不像股票申购需要投资者持有一定规模的股票市值,投资者无需持股即可参加可转债申购,并且还是中前后再缴款。可转债二级市场实施T+0交易制度,且没有涨跌幅限制,可转债交易没有印花税支出,交易费用要低于股票交易成本。由此可见,可转债市场不限制交易次数,没有涨跌幅限制,交易费用也偏低,符合投机资金参与其中前提便利条件。当然,普通投资者对可转债的认识有限,这使得投机者通过其他方式诱使普通投资者入市接盘的难度增加,因此,投机者往往通过价格暴涨的眼球效应来吸引普通投资者的关注。那么,面对可转债二级市场价格下跌或上涨,如何把握其中投资机会,规避其中投资风险?我们认为投资者必须要理解可转债价值的构成。

三、可转债品种价值构成

由可转债的定义可以知道,可转债品种包含了一个债券和一个未来转股的权利,即可转债价值是由其债券价值和可以转股的股票期权价值所构成。债券价值可以根据可转债相关债券构件内容计算出来,包括本金的贴现和未来利息现金流的贴现,这一部分价值相对固定。

股票期权的价值则比较复杂。在成熟金融市场上,股票期权的价值与其正股股价及股价历史波动率相关,一般采用B-S模型求得。但是,我国期权市场发展较晚,现有期权产品主要针对上证50ETF等市价稳定性较高的金融品种,而可转债相关联正股价格历史波动幅度过大,使用B-S模型估计其期权价值的合理性仍有待商榷。因此,在预期可转债价格低于其债券价值是小概率事件的前提下,相对简单的方法还是将可转债的二级市场价格与其拟转股后价值进行对比,当其拟转股后价值高于可转债价格时,高出的部分为其股票期权价值,若拟转股后价值低于可转债价格时,尤其是其正股价格还在持续下跌的情况下,股票期权价值则为零。所以,在当前转债市场上,可转债被爆炒后价格过度高于其拟转股价值,而高出的价格将可转债到期时全部消失。

四、可转债品种的投资策略

宋清辉:申购可转债不会稳赚不赔

著名经济学家宋清辉表示,“申购可转债不会稳赚不赔,投资者对此应有清醒的认识,像去年股市走弱的时候可转债大面积首日上市破发。”

▲年内已发行可转债前五名 来源:WIND

可转债火热发行 发行量已达IPO规模5.2倍,且超去年全年

读创/深圳商报记者 陈燕青

随着市场的走强,兼具股债特征的可转债发行大受追捧。根据WIND统计,截至13日,今年已有21家公司发行了可转债,合计募资规模865亿元,而今年仅19家新股完成募资,合计募资规模166亿元,可转债募资规模相当于IPO募资的5.2倍。由于可转债发行火爆,网上中签率大降至万分之三以下。对于可转债投资,业内人士表示,投资者可结合正股基本面、转股价等因素综合考虑。

▍可转债发行已超去年全年

WIND数据显示,截至13日,今年共有21家公司完成可转债发行,合计规模达864.81亿元,而去年全年可转债发行规模仅为787.5亿元,也就是两个半月可转债发行规模已超去年全年,由此可见可转债多受追捧。

11日晚间,江苏银行宣布拟公开发行可转债募集资金200亿元,这已是今年上市银行第三单转债项目,前期已发行的平安银行可转债、中信银行可转债均受到投资者热捧,申购量屡创新高。其中,中信银行可转债网下申购规模近57万亿元,创下申购纪录。

截至目前,年内完成可转债发行规模前五名分别是中信转债、平银转债、苏银转债、中天转债、桐昆转债,其中前三家分别完成募资400亿元、260亿元和200亿元。

可转债的中签率也因为申购资金众多而大降。4日晚,万达信息发布可转债中签情况,万信转2网上中签率仅0.0171%,再度刷新了近1年可转债打新中签率新低。此外,中信银行网上中签率也仅为0.0182%。

对于可转债受追捧,前海开源首席经济学家杨德龙分析称,“可转债的发行火爆主要与A股大幅反弹有关。今年以来A股大涨,带动了可转债也大涨,因此发行也随之升温。相对于增发和配股来说,可转债发行流程较短,更为便利,因此很多企业选择发行。”

著名经济学家宋清辉表示,“申购可转债不会稳赚不赔,投资者对此应有清醒的认识,像去年股市走弱的时候可转债大面积首日上市破发。”

▍金融股热衷发行可转债

根据WIND统计,截至13日,共有3335亿元可转债正排队发行。其中交通银行、浦发银行、中国交建拟发行可转债规模分别为600亿元、500亿元和200亿元。

众多银行股热衷发行可转债。据不完全统计,去年就有交通银行、浦发银行、平安银行、张家港行、江阴银行、常熟银行、中信银行、吴江银行、无锡银行等银行,拟发行和已发行可转债总额超过1300亿元。

除了银行股,多家券商也准备发行可转债。12日晚间,华安证券宣布,拟发行可转债募资不超过28亿元,募集资金将全部用于补充营运资金,发展主营业务。此前,财通证券、国元证券、山西证券、华安证券也纷纷发布了可转债预案。

可转债发行的火热也让承销商获益不少,年内已有30家券商参与发行可转债。其中,中金公司成功发行的可转债项目数量较多,共5家;长城证券和国信证券并列第二,分别有4家。

与一级市场火爆相对应的是,可转债二级市场走势也不甘落后。数据显示,截至13日收盘,中证转债指数年内大涨逾16%。部分可转债走势相当强劲,如特发转债2月涨幅高达62%。特发转债是这波行情的龙头,年内一度实现翻番,盘中*高价更是突破200元大关。

值得一提的是,可转债基金业绩同样惊艳,70只可转债基金年内平均收益超10%。

对于可转债,东部一家公募基金人士表示,“投资者如果要买卖可转债,要多关注正股的基本面、走势以及转股价等条款。”

天风证券建议,可多重视成长类板块可转债品种,如电力设备与新能源、5G等行业可转债,关注基本面较好、低估值给予保障的主体,积极轮动,埋伏业绩改善驱动估值增长红利。

以上就是可转债申购有风险吗?的详细内容,希望通过阅读小编的文章之后能够有所收获!