一百岁都能借房贷(这是真的么?)

一百岁都能借房贷

接下来具体说说这是真的么

一百岁都能借房贷,这是真的么?

在中文世界,人瑞是对年纪在100岁以上的老人的尊称。

但不想,这么个本应颐享天年的年纪被房地产商盯上了。

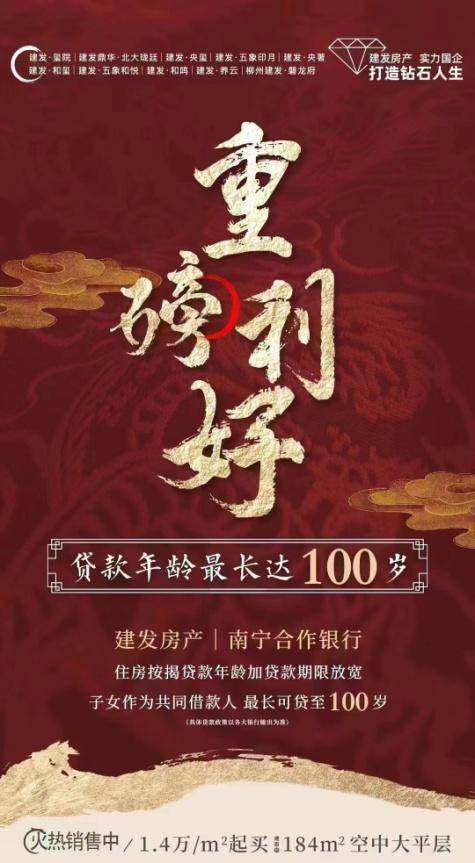

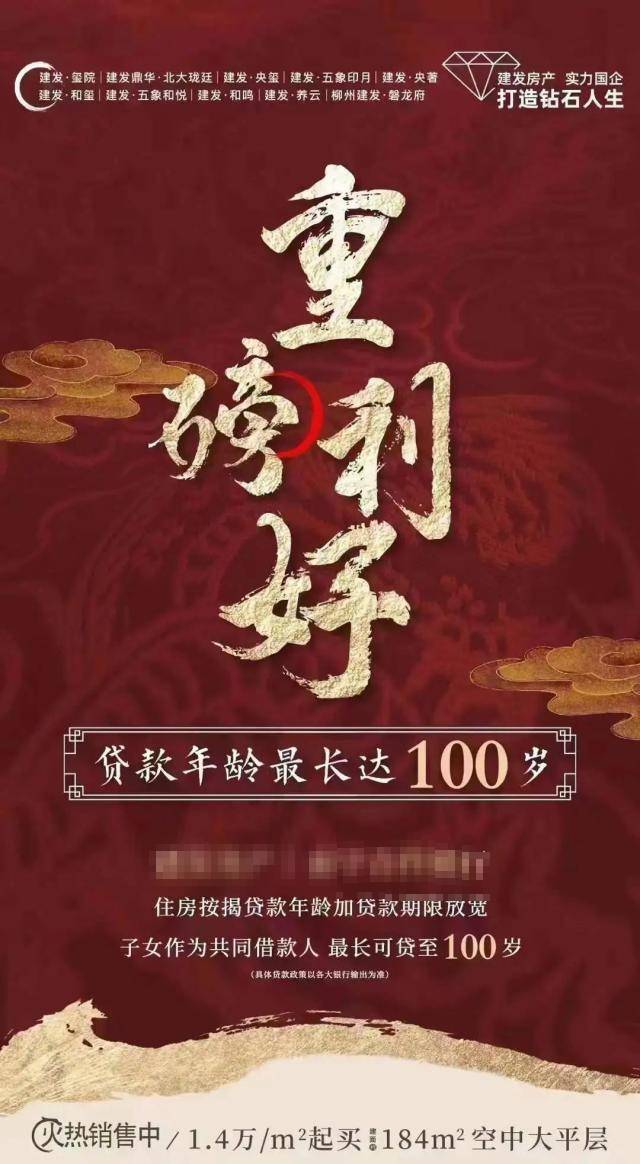

2月16日,一张地产公司营销海报出圈了。

海报上写到“重磅利好,贷款年龄最长达100岁”,海报内容涉及南宁建发房产旗下的10个楼盘和其合作的银行,最下方小字称“具体贷款政策以各大银行输出为准”。

百岁老人还要还贷款,这个贷款产品堪称“人瑞贷”了。有网友调侃:万一贷款人过世,银行是准备要“坟头追账”吗?

“ 人瑞贷 ” 到底啥情况?

对于网传的“贷款年龄最长达100岁”,相关房产公司的置业顾问表示,该公司有部分项目确实有相关政策。

据上述公司置业顾问介绍,所谓的“贷款年龄最长达100岁”的贷款,实际上是 “合力贷”(也称接力贷)。

该公司目前的合作银行中,有个别银行的贷款年龄较多可以到70岁,然后子女做接力贷,子女来还,较多可以贷30年,70岁加30年正好是100岁。

不过, 想要获得这类贷款,最终还是要看贷款人的资质。相关银行会根据贷款人的具体情况,决定是否发放这类贷款 。

首套房资格是重点

“合力贷”,也被称为“接力贷”,是指具有完大部分人事行为能力的父亲(或母亲)与一名具有完大部分人事行为能力的儿子(或女儿)两者作为共同借款人,向银行申请的个人住房贷款。

简单的说, 就是两代人一个贷款合同。

“接力贷”一般可分为“顺接力贷”、“倒接力贷”两种。

所谓“顺接力贷”,即子女买房,作为主借款人,父母承担共同还款责任。

而“倒接力贷”中,父母作为主借款人,子女承担共同还款的责任,还款年限可按照子女的可借款年限来计算。

之所以业内设计出倒接力贷,是因为父母作为借款人年龄偏大,可贷年限较短,月还款压力较大,但通过指定子女作为共同借款人可以延长还款期限。

在“倒接力贷”中,银行主要看重子女的未来预期收入及偿还能力,把子女作为共同借款人,银行贷款风险得到了最大程度的控制。

值得注意的是,接力贷最吸引人的一个优点便是“首套房贷款资格”。 如果作为主借款人的父母名下无房无贷,无论子女名下是否有房,可按照首套房办理房贷。

上述置业顾问就透露,目前该公司合作银行中, 有个别银行的首套房利率已经低至 3.7% 。

“ 贷贷相传” 曾被叫停

虽然,这种“贷贷相传”的房贷产品曾一度被叫停,但近年还是时不时看到这类贷款的身影。

此前要办理接力贷,父母年龄不能超过65岁。但也不乏部分银行将这一年龄延至70岁。

对此,易居研究院研究总监严跃进表示,此类事件最早实际上和接力贷的关系似乎不大,但现在此类海报似乎都指向了接力贷。

严跃进认为,接力贷总体上是一种打擦边球的做法, 若是炒作太多,不排除后续会有信贷政策管控或规范的操作。

房贷可贷到100岁,这是噱头吗?

近日,广西南宁建发房产的营销海报引起了热议。海报上写着“贷款年龄最长达100岁”,海报小字注明“子女作为共同借款人,最长可贷至100岁”。

这个所谓的“百岁贷”到底是什么情况?真的是70岁时申请房贷购房,100岁房贷刚好还完,还是“把问题留给下一贷人”?

种种猜想令网友纷纷表示“离谱”,调侃道“千秋万贷”“贷贷相传”。

尽管诸多吐槽,但细细看来,更多是房产销售的“噱头”遇上网友的情绪宣泄。

房贷年龄期限(“贷款人年龄+贷款年限”之和)延长100岁,其本质是“接力贷”,背后是购房者希望绕过限购限贷政策,以及反映了各地银行信贷投放的压力。

贷款年龄上限有何规定?“贷到100岁 ”是 怎么来的

引起争议的“百岁贷”是割老年人的韭菜吗?

根据该房产公司的工作人员介绍,此前贷款年龄较多到65岁,如今有个别银行可以延长至70 岁。如果子女做接力贷,以子女的年纪来贷款,可以贷30年,正好是100岁。“这是一个噱头。”

这种说法也得到其他营销人员说法的印证。即借款人70岁,加上子女做共同借款人,贷款年限*高可以贷到30年,实际贷款年龄最长就到100岁了。

记者从广州中介处了解到,当前借款人贷款年龄上限是70岁,借款人年龄与贷款期限之和不超过75年,贷款年限为(75-年龄-1),即假设借款人为69岁,那么他能贷款的年限为5年。

至此,已经可以确认,“百岁贷”的本质是“接力贷”。

所谓“接力贷”,就是父母或子女作为购房的所有人,增加子女或父母作为共同借款人的一种贷款方式。一旦主借款人丧失还款能力,那还款压力就需要担保人承担。

在实际操作中,接力贷的使用人群有所局限,往往是子女没有购房资格,使用父母的购房资格借此避开限贷限购政策的一种做法。

由于让老人的贷款资格与年轻人的更长贷款期限组合,绕开限购、限贷的制约,从而实现增加贷款额度、减轻月供压力的目的。

房贷问题向来受到关注。

去年#野原广志把房贷还完了#话题引发众多网友讨论。在这部于1990年开始创作的动画片中,小新爸爸常以“我仍有32年房贷要还”自我激励,终于在2022年,小新爸爸卸下重负了。

归根到底,无论是“庆祝野原广志供完楼”,还是网友们对“接力贷”的吐槽或者刻意误读,都是对压力的一种情绪宣泄。

2016年末的中央经济工作会议上,“房子是用来住的,不是用来炒的”(“房住不炒”)首次被提出,从而开启了房地产向居住、民生属性回归的时代。

此后,围绕着“房住不炒”的一系列调控政策陆续出台,并延续至今。

若 老人去世 , 还款人还可能不是唯一 法定继承人

接力贷的“人走贷还在”,是这一贷款方式的风险所在。

由于接力贷需要满足借款人和担保人的收入可以覆盖2倍月供的条件,即老人的退休金和年轻人的月收入能满足这一条件。这使得风险压在两代人身上,造成风险倍增。

贷款时占的便宜,会在资金流水出现问题时还回来。假设主借款人是老人,一旦老人去世,那么就需要共同借款人的子女继续还款,放大的杠杆容易超出了他原本能承受的压力。

现实还面临更复杂的情况。我国法律规定房屋的产权归产权证上的人所有,和谁在还贷款没有直接的关系。 作为“借资格买房”的唯一出资人(还款人)子女,在老人去世后,有可能不会成为该房产的唯一法定继承人,从而引发家庭纠纷。

接力贷引发的争议与公平性有关。部分人借父母名义使用接力贷,实际上是变相逃避限购政策。此外,在市场升温的背景下,“接力贷”等模式也容易成为炒房的工具。

但“百岁贷”“接力贷”此时重新出现,并非没有原因。

2022年下半年以来,部分房贷借款人加快提前偿还贷款,渐成“提前还款潮”。

房贷是银行的优质资产,既能为银行提供稳定的现金流收入,而且能够帮助银行保持自身业务的长期高利率水平的状态。“提前还款”加速了银行资金的回笼,导致了贷款利息的损失,同时会面临短期难以找到优质资产的局面,成本会有所抬升。

因此,在房地产市场乍暖还寒之时,叠加“提前还款潮”,部分银行为稳住住房贷款、拓展市场份额,“延长借款人年龄以及贷款期限+借款人年龄”。

在这样的背景下,“接力贷”也就重出江湖了。毕竟它释放了部分刚需和改善型购房需求,吸引了更多潜在的需求人群加入房贷大军。

但随着我国人口老龄化加剧、人均寿命的延长,中年以及中老年群体购房的现象也在增加,未来“延长借款人年龄以及贷款期限+借款人年龄”的政策或有更多的城市、银行跟进。

无论是购房者还是银行,都应该基于风险控制角度做好准备,确保住房贷款能真正服务于刚需和改善型购房者。

【记者】黎华联

【作者】 黎华联

以上就是一百岁都能借房贷(这是真的么?)的详细内容,希望通过阅读小编的文章之后能够有所收获!