中国石化a股多少钱?

中国石化a股多少钱

接下来具体说说

A股营收*高的中石化,不会赚钱了?

中石化即将迎来自己40岁的生日。

2023年,是中国石油化工集团有限公司(以下简称中石化)成立四十周年的时间节点,中石化各地分公司正在如火如荼地举办各种庆祝活动。1983年9月14日成立的中国石化,已经成长为中国最大的成品油和石化产品供应商、世界靠前大炼油公司。

据光明网最新报道,国内油价第14轮调价即将开启,国内油价“由跌转涨”,中石油和中石化再度引发关注,前几日BT财经已详细解读中石油的财报,本篇将详细解读中石化的财报,以求管中窥豹40岁的中石化现在发展如何。

7月5日中国石化官网消息显示,中石化炼化工程集团与沙特阿拉伯国家石油公司签订Amiral项目P5AC包工程EPC总承包合同,主要工作范围包括项目罐区及与SATORP炼厂集成的设计、采购和施工。该项目合同金额约7.2亿美元,是目前中国石化在沙特地区**承揽的最大金额的炼化工程总承包项目。

但这个大动作,并未触发资本市场的信心,截至7月10日收盘,中石化的收盘股价为6.44元,较高峰值时的18.51元,跌幅为65%,股价自今年1月初的4.21元呈上扬趋势,在此期间,股价涨幅达53%,但是掩盖不了一个尴尬事实,自2007年投资中石化的早期投资者不仅未能获得收益,在不算上通货膨胀的情况下,已经亏损65%。

40岁的中石化,能否避开“不惑之年”?

增收不增利

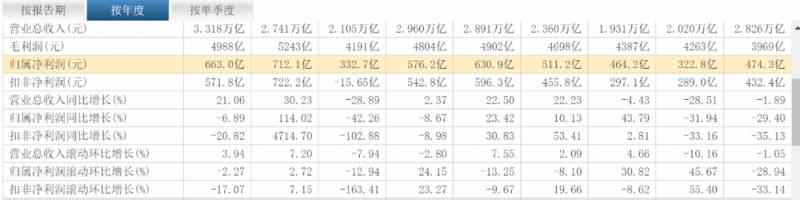

中石化在2022年营收大增。财报显示,2022年中石化总营收达33181.68亿元,同比增加21.06%,但在营收大幅提升的情况下,各种利润却都出现了明显下滑,其中营业利润964.14亿元,同比下滑14.23%;利润总额945.15亿元,同比下滑12.77%;最能体现一家上市公司赚钱能力的归母净利润方面,中石化归母净利润663.02亿元,同比下滑6.89%。

营收增幅较2021年的30.23%同样有所下滑,但和2020年-28.89%、2019年2.37%的增幅相比,中石化的营收增幅回归正常。在归母净利润方面,中石化波动较大,近三年的归母净利润增幅分别为-42.26%、114.02%和-6.89%,时间拉长到2014年到2019年来看,归母净利润同样波动较大,期间归母净利润增幅分别是-29.40%、-31.94%、43.79%、10.13%、23.42%和-8.98%,9年内有5年净利润增幅为负值,可见中石化的归母净利润不够稳定,像过山车一样波动巨大。

受疫情影响,同期中石油的归母净利润也有过负增长,但总体相对稳定,近5年来中石油的归母净利润增幅分别为132.66%、-13.87%、-58.40%、385.01%和62.08%,自2014年至2016年净利润连续三年负增长之后,中石油的净利润增幅在走出疫情后趋于稳定。

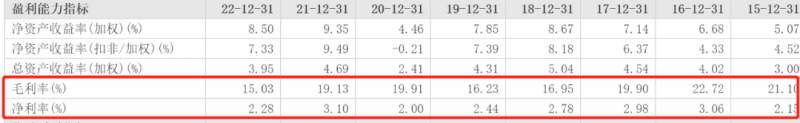

造成中石化增收不增利的局面和其毛利率、净利率的双双下滑有关。2022年中石化的毛利率为15.03%,而2021年的毛利率为19.13%,下滑了4.1个百分点,15.03%的毛利率创下8年新低。2022年净利率为2.28%,同比2021年的3.10%下滑了0.82个百分点,对于营收超过3.3万亿元的中石化来说,净利率每下滑0.1个百分点都意味着少赚几十亿元。

对于增收不增利的业绩表现,中石化解释称有两大原因:一是2022年国际油价先扬后抑,宽幅震荡,二是受多种因素影响,境内天然气、石化产品和成品油需求疲弱。但相关数据表明,2022年普氏布伦特原油现货价格全年平均为101.2美元/桶,同比上涨43.1%,而在国内需求疲软方面则符合发改委统计数据,发改委统计,我国2022年全年境内天然气表观消费量达3663亿立方米,同比下降1.7%。

作为A股营收*高的上市公司,中石化的增收不增利也备受市场关注,投资人史保刚认为,石化行业是一个典型的产能过剩行业,这也是中石化业绩下滑的原因之一。“去年由于疫情原因,全球原油需求减弱,导致行业内企业生产能力过剩,进一步促进市场竞争激烈,价格战频繁。这使得中石化的销售价格下降,利润空间缩小。中石化作为一家专门从事石化产业的公司净利润下滑就在情理之中。”

这一局面在2023年一季度中并未得到改善,一季度中石化营收7913亿元,同比增长2.59%,归母净利润201亿元,同比下滑11.83%。毛利率和净利率分别为15.84%和2.89%,2021年同期分别为19.25%和3.46%,依然出现不同程度的下滑。

化工板块亏损141亿

中石化和中石油定位不同,中石化以石油化工著称。而在2022年中石化的化工板块亏损达141亿元,成为中石化增收不增利的主要原因之一。

总体上看,中石化受益于油价整体上行,其上游油气勘探业务利润大幅增长。2022年中石化境内油气当量产量创历史新高,其中境内原油产量3532.26万吨,天然气产量353.65亿立方米,同比增长4.1%,该业务板块总营收达3194亿元,同比增长27.8%,实现经营收益537亿元,同比增长1046.6%,盈利创近十年较好水平。正是中石化在这项业务的优异表现,才不至于让业绩过于难堪。

具体来看,中石化在炼油方面表现不佳,2022年共加工原油2.42亿吨,2021年该项数据为2.55亿吨,同比下滑5.1%。数据显示,该项业务总营收为1.57万亿元,同比增长14%。但由于原油采购成本的上升导致汽柴油毛利下降,叠加需求不振、产品毛利同比大幅收窄,营收增长却同样未能带来利润增加,该项业务经营收益122亿元,同比减利531亿元。

再来看中石化化工方面的表现,2022年中石化乙烯产量1344万吨,相比2021年增长了6万吨,在千万吨级别中,6万吨的增幅几乎可以忽略不计,该业务2022年经营收入5402亿元,同比增长6.9%,但经营亏损达141亿元,同比减利252亿元。

炼油板块减利521亿元、化工板块又出现141亿元的亏损,两项金额达662亿元,这导致中石化在油气生产领域的增利,被抵消了大部分,从而导致了中石化2022年全年净利润出现6.89%的下滑。

但中国石化董事长马永生对未来预期较为乐观,曾表示中国经济将整体好转,预计境内天然气、成品油和化工产品需求快速增长,中石化盈利能力有望提升。

中石油位列第四大股东

中石油和中石化虽然是兄弟公司,但两者之间的同行业竞争关系非常明显,让很多人没有想到的是中石油竟然是中石化的第四大股东。而在一年前的前十大股东中都不见中石油的身影,中石油忽然成为中石化第四大股东,昭示着中石化前十大股东发生巨大变化。

2022年第三季度,中石化第四大股东为香港中央结算有限公司,但2022年第三季度香港中央结算公司减持1.4亿股以及第四季度减持0.58亿股,让其从第四大股东退居至第五大股东。财报显示,截至2022年年底,中石油持有中石化股份约21.66亿股,而在2021年年底,中石油仅持有中石化0.29亿股,一年多出21.37亿股,从而晋升为中石化第四大股东。

中石化公告显示,这21.37亿股,是中石化2022年11月无偿划转给中石油的,这些股份约占中石化总股本的1.77%,此次划转由国资委批准,其目的是为深化中石油与中石化之间的战略合作。而在此前2个月,中石油已率先无偿划转18.3亿股给中石化,占总股本的1%。

中石化划转21.37亿股份的时间为2022年11月11日,当天中石化股价收盘价为4.10元,划转股份金额总计约87.6亿元。中石油划转18.3亿股给中石化的时间为2022年9月5日,当日中石油收盘股价为5.14元,中石油划转给中石化的股份市值总额约为94亿元,总体上看中石化通过本次划转反而“赚”了6.4亿元。

接近中石油的人士指出,“两桶油”的交叉持股是国企改*的新路径。“与混合所有制改*相比,国有企业之间交叉持股不会给国有资本带来流失风险,能降低改*成本,是国企改*的一条新路径。现在正在尝试和摸索,未来可能会延伸到更多行业之中。”

经过本次相互划转股份,中石化同样成为中石油的第三大股东。中石油和中石化的相互持股,一度成为行业热议的焦点,因为双方交叉持股均是为了深化中石油与中石化的战略合作,优化双方公司股权结构。

但在此前的2017年,中石油就已经无偿转让股份给跨行业的宝钢、鞍钢和中冶集团,当然这些被转让的企业都是央企属性的大集团公司,无偿转让的目的同样是为了交叉持股,优化公司股权结构。只是这种交叉持股动作在2019年开始被按下暂停键,直至2022年又开始在中石油和中石化之间再次出现。

不过从中石油和中石化相互划转的股份来看,虽然总体股份数量巨大,但所占比例并不高,中石油仅占中石化总股本的1.81%,而中石化持股占中石油总股本同样只有1%。对双方公司的实际经营并无太大影响。

值得一提的是“超级牛散”自然人谌贺飞,在2022年第三季度,前十大股东中都没有他的身影,但在2022年年底,他一跃成为中石化第十大股东,持股数为9361.17万股,在2022年第四季度新进,成为第十大股东。

截至2023年一季度,前十大股东中有三家减持,分别为中国人寿减持8012.8977万股、国信证券股份有限公司减持4.251万股和中国工商银行减持919.2万股。十大股东的变动说明中石化将面对更加复杂多变的内外部环境,中石化需谨慎对待。

负债规模扩张

财报显示中石化的资产负债率有所提升,2022年中石化的资产负债率为51.80%,而此前三年的资产负债率分别为50.10%、48.89%和51.51%,提升幅度为0.29个百分点,但对资产总额近2万亿的中石化来说,哪怕提升0.29个百分点,也不是小数目。而同期中石油近四年的资产负债率分别为2019年的47.15%、2020年的45.07%、2021年的53.69%和2022年的42.52%。不仅均低于中石化,且资产负债率呈不断下降趋势。

2023年一季度,中石化的资产总额提升迅猛,由2022年年末的1.951万亿,提升至2.011万亿元,但从负债方面来看,短期借款以及长期借款增长分别达到了298.74%和36.83%,短期内短期借款增幅高达近3倍,说明中石化在经营活动中资金缺口越来越大,所需资金较大。而从资产方面来看,应收账款和预付款项均出现大幅度变动,增幅达到了51.24%和34.01%。这一现象说明,中国石化的经营情况极度不稳定,尤其是在现金流方面或存在隐患。

财报显示,2022年年底,中石化期末现金及现金等价物余额为934.4亿元,而2021年年末该数据为1086亿元,报告期内减少了151.6亿元。同期中石油的现金及现金等价物余额为1912亿元,是中石化的2.05倍,同比2021年年末的1368亿元增加了544亿元。

2023年一季度,中石化的现金及现金等价物余额为1019亿元,较2022年年末增加了84.6亿元,而同期中石油的现金及现金等价物余额为2422亿元,较2022年年末增加了510亿元。无论是现金数量还是增加幅度,中石化都远逊色于中石油。资产负债率高于中石油,也就不难理解。

进入2023年一季度,中石化毛利率和净利率下滑的问题依然未能解决,导致净利润出现下滑,相比中石油一季度净利率同比大幅提升1.04个百分点,中石化净利率同比下滑0.57个百分点就略显尴尬。

已经40岁的中石化经历了风风雨雨,中石化所经营业务是经济运行的血脉,是国家能源战略安全的重要基石,从近期业绩可以看出,中石化仍需砥砺前行,才能和兄弟公司的竞争中不落下风,才能在世界能源巨头竞争中不落下风。

中国石化:其成长性如何?股息率有多少?

说起中石化,很多人都想起中石油,在A股有一个段子,那就是“问君能有几多愁,恰似满仓中石油”。 中石油从开盘当天创下48块多的*高价,成为全世界最值钱的公司之后,股价就一路下跌,价值投资好像在中石油身上没有任何作用。然而,巴菲特投资中石油却取得了丰厚了收益,5年取得了7倍的收益,大赚40亿美元。

为什么巴菲特能够投资中石油赚钱,而大部分投资者投资中石油却只能亏钱呢?当然,巴菲特买入的是中石油的港股,而我们大部分投资者只能购买A股。然而,这不是关键的原因, 关键是很多人在错误的时间买入了错误的价格。

巴菲特是在2002-2003年陆续买入中石油H股,当时中石油的股价很低,随后的几年内中石油的股价持续上涨,在2007年达到了顶峰。而中石油也是在这个时候开始在A股上市,当时的A股也处在牛市中,所以买入的投资者就被套在了“山顶”。而在那个时候,买入的股票大多都可能会被套在“山顶”上。

中石油和中石化是同时成立的,当时国家为了扭转石油化工行业混乱的局面,将中国石化总公司与原石油工业部重组成两大集团,也就是现在说的中石油和中石化。

中石化的经营业务涵盖石油产业链的上中下游,上游主要从事石油天然气勘探开发、运输、储存;中游主要从事石化产品的生产;下游主要从事成品油及化工品销售等相关业务。

从各业务营收占比来看,中石化的上中下游的业务分布比较均衡,但是相比中石油和中海油,中国石化炼油板块及化工板块的业务占比更大。

通过近些年中石化营收和净利润增速来看,其业绩比较稳健,但是波动也比较大,而 造成中石化业绩波动的主要原因就是油价的波动。

中石化的净利润和布伦特原油价格呈现明显的正相关,所以国际原油价格决定着中石化的业绩。 但是通过近些年中石化的业绩变化趋势可以看出,其基本上没有什么成长性。

从中石化的市值来看,在2007年之前,中石化的市值出现过快速的上涨,但自2008年之后,其市值波动不大。

当前,中石化的市净率是0.8倍左右,整体来看并不高,但从市净率曲线来看,中石化的市净率已经长时间处于较低水平。 之所以出现这种情况,一方面是其市值太大,另一方面就是其成长性较低。

一个低成长性但业绩稳健的企业实际上就是现金奶牛,一般这样的企业具有高股息率。2023年,中石化共有两次分红,合计每10股分红3.4元,如果按照当前5.4元的股价来计算,股息率达到了6.3%。如果单看股息率,这样的股息率已经非常不错了。

以上就是中国石化a股多少钱?的详细内容,希望通过阅读小编的文章之后能够有所收获!