东方证券上市发行价是多少?

东方证券上市发行价是多少

从东方证券保荐浙江国祥这件事,是越挖越大,现在浙江国祥代码已经出来,看来是想硬着头皮上市了,如果上市成功的话,东方证券可以拿走1.85亿的保荐费,这来钱就是快,来的太容易!东方证券......接下来具体说说

新股发行价31.9元,市盈率28.27倍,东方证券保荐,会破发吗?

12月4日新股申购,301459丰茂股份,发行价31.90元,市盈率28.27倍,发行总数约2000万股,计划募集资金4.35亿,实际募集资金6.38亿,超募2亿!

那么丰茂股份具体是做什么的?公司业绩怎么样?保荐机构是哪家?保荐费用是多少?我们具体来看看!

浙江丰茂科技股份有限公司是一家专业从事精密橡胶零部件研发及产业化的*家级专精特新重点“小巨人”企业,主要产品包括传动系统部件、流体管路系统部件和密封系统部件等,产品广泛应用于汽车、工业机械、家电卫浴等领域!

主营业务是精密橡胶零部件研发及产业化!

最近几年净利润一直在增长

通过丰茂股份的财务数据可以看到,公司从2020年~2022年间,营收分别是4.203亿、5.547亿,6.080亿;净利润分别是5557万、7002万、1.022亿,2022年的净利润同比增长46.03%!

保荐机构是东方证券!

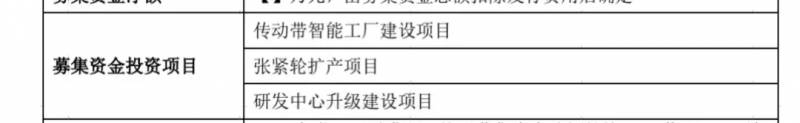

丰茂股份的保荐机构是东方证券,本来计划募集4.35亿用于传动带智能工厂建设项目、张紧轮扩产项目、研发中心升级建设项目!

*高报价58.69元

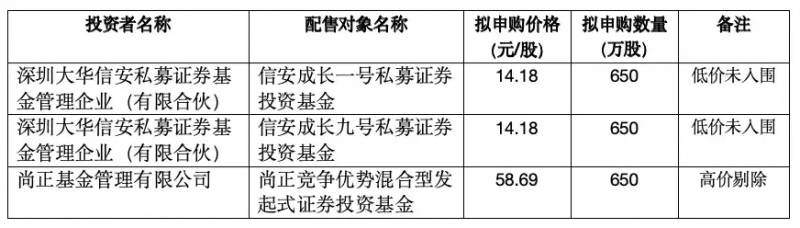

在询价过程中收到的报价区间为14.18元/股-58.69元/股,其中深圳大华信安私募证券基金报出14.18元/股最低价,尚正基金管理报出58.69元/股*高价,*高价跟最低价均被剔除!

最后东方证券跟丰茂股份商量把价格定在了31.90元,发行2000万股,实际募集资金6.38亿,超募2亿,东方证券拿走了5000万左右的保荐费!

东方证券保荐西山科技保荐费1.5亿

东方证券保荐的西山科技,计划募集6亿,实际募集18亿,股价从201元跌到了92元,东方证券拿走1.5亿保荐费!

东方证券保荐威迈斯保荐费1.55亿

东方证券保荐的威迈斯,计划募集13亿,实际募集20亿,股价从62元跌到41元,东方证券拿走了1.55亿的保荐费!

保荐浙江国祥保荐费1.8亿

浙江国祥的保荐机构也是东方证券,现在暂停上市了,浙江国祥的发行价格为68.07元/股,预计募集资金为23.84亿元,超募16.47亿元,要是成功上市,东方证券可以拿走1.8亿的保荐费,东方证券这保荐费来的太容易了!

来看看投资者是怎么看的!

股东都是一家人,上市申请了好多年!

此股是东方证券保荐的江浙一带的公司,你敢申购吗?

东方证券保荐,看到东方证券保荐的公司就不敢申购!

现在东方证券保荐的公司根本不敢去申购,上交所宣布之前被暂停新股上市IPO的6家企业,重新恢复审核程序,也就是发行不会停,还是要融资!

发行价135.8,上市即巅峰,东方证券保荐,一路下跌,还有救吗?

今年以来,A股市场经历了多次的震荡调整,让不少投资者感到心惊肉跳。而在这样的大环境下, 有一只新股却引起了众多关注,它就是688576西山科技。

这只股票在6月6日以135.8元的发行价上市,当天就涨到了201元,创下了近50%的首日涨幅。然而, 这只股票的辉煌并没有持续多久, 从第二天开始,它就一路下跌。

截至10月20日收盘,已经跌到了84.01元,跌幅达到了58.13%,比发行价还低了38.11%。 这样的走势让不少投资者感到惊讶和疑惑, 为什么这只股票会出现这样的情况?它还有没有救?

西山科技是做什么的?

西山科技成立于1999年12月, 主要从事手术装置的研发、生产、销售。

手术动力装置是指在外科手术中用于切割、钻孔、锯骨等操作的电动或气动工具, 主要产品包括手术动力装置整机、耗材及配件等。 目前产品主要应用于神经外科、耳鼻喉科、骨科、乳腺外科等多个临床科室。

西山科技是国内手术动力装置领域的领先企业之一, 拥有自主知识产权和核心技术, 在产品质量、性能、稳定性等方面具有较强的竞争优势。

公司拥有*家级企业技术中心和博士后科研工作站,积极开展技术创新和产品升级。公司还与国内外多家知名医院和医学院建立了长期合作关系, 不断探索新的应用领域和市场需求。

西山科技的业绩如何?

西山科技的业绩在过去几年中保持了较快的增长。根据公司披露的财务数据,公司2020年度、2021年度、 2022年度的营业收入分别为1.27亿元、2.09亿元、2.62亿元, 同比增长分别为64.57%、64.57%、25.36%。

但净利润分别为1419.07万元、6142.94万元、7535.16万元, 同比增长分别为-3.18%、332.63%、22.66%; 每股收益分别为0.17元、0.74元、0.91元。

从业绩数据可以看出,西山科技的营收和净利润都保持了较高的增速,尤其是在2021年度, 净利润增长超过3倍, 显示出了公司的盈利能力。

公司的每股收益也远高于同行业的平均水平,反映了公司的盈利质量。公司上半年的业绩虽然有所下滑, 但主要是受到疫情影响导致手术量减少和原材料成本上升等因素的影响, 预计下半年随着疫情防控和经济恢复,公司的业绩有望回升。

西山科技为什么会一路下跌?

西山科技的发行价为135.8元,对应的市盈率为109.28倍,远高于同行业的平均水平。 这个发行价是在询价过程中确定的, 其中*高价为198.88元,最低价为29.44元,*高价和最低价都被剔除后,由东方证券保荐机构和西山科技商定。

这个发行价显然过高,不符合市场规律和投资者预期,导致上市后股价出现了大幅波动和回调。 西山科技上市后遭遇了A股市场的多次震荡调整, 受到了外围市场普遍下跌和巴以冲突升级等因素的影响。

同时,由于国内经济增速放缓、通胀压力上升、监管政策收紧等因素,市场风险偏好降低, 资金流向更加谨慎和理性。 在这样的大环境下,西山科技作为一只高估值、高风险、高波动的新股,难以吸引稳健型投资者的关注和持有。

西山科技上市首日涨幅近50%,吸引了不少投资者的追捧和炒作。然而,在第二天开始出现大量抛压后, 投资者心态发生了变化。 一方面,部分投资者在看到股价跌破发行价后,选择了止损或套现离场;

另一方面,部分投资者在看到股价持续下跌后, 产生了恐慌或失望情绪, 也选择了割肉或观望。这样就形成了一个恶性循环,股价越跌越多人卖出,越多人卖出股价越跌。

西山科技前景如何

西山科技虽然目前的股价表现不佳,但并不代表其公司的基本面有问题。从上面的分析可以看出, 西山科技是一家具有较强竞争优势和盈利能力的医疗器械企业, 在手术动力装置领域拥有较高的市场份额和品牌影响力。

公司在技术创新和产品升级方面也不断取得进展,拓展了新的应用领域和市场需求。 如果公司能够继续保持良好的业绩增长, 提高自身的质量和效率,增强自身的核心竞争力和持续发展能力,那么其股价就有可能反弹或稳定。

西山科技的股价也受到了市场的预期影响。 由于发行价过高,导致上市后股价出现了大幅波动和回调, 使得投资者对其产生了负面的预期。这种预期会影响投资者的买卖行为,从而影响股价的走势。

如果市场对西山科技的预期能够改善或转变,那么其股价就有可能止跌或反转。西山科技的股价还取决于投资者的策略选择。不同类型的投资者会有不同的投资目标和风险偏好, 因此会采取不同的投资策略。

对于追求短期收益和高风险高回报的投资者来说,西山科技可能不是一个合适的选择,因为其股价波动大,风险高,收益不稳定。 对于追求长期收益和低风险低回报的投资者来说, 西山科技可能是一个合适的选择。

因为其公司基本面良好,业绩增长稳定,市值低估,未来有潜力。 因此,投资者应该根据自己的投资目标和风险偏好, 选择合适的投资策略。

西山科技是一家具有较强竞争优势和盈利能力的医疗器械企业,在手术动力装置领域拥有较高的市场份额和品牌影响力。 然而,由于发行价过高、市场环境不佳、投资者心态变化等因素, 导致其股价从上市即巅峰一路下跌,创下了近60%的跌幅。

发行价135.8,上市即巅峰,东方证券保荐,一路下跌,还有救吗?

从东方证券保荐浙江国祥这件事,是越挖越大,现在浙江国祥代码已经出来,看来是想硬着头皮上市了,如果上市成功的话,东方证券可以拿走1.85亿的保荐费,这来钱就是快,来的太容易!

东方证券保荐上市公司,保荐费都超过1亿

要知道东方证券不是保荐浙江国祥一家公司,今年已经保荐了好几家公司上市,而且基本都超募,保荐费也基本都在1亿以上!

其中有这么一只新股,发行价135.8元,市盈率109.28倍,发行总数约1325万股,计划募集资金6.61亿,实际募集资金17.99亿,超募11.38亿,东方证券拿走了1.5亿左右的保荐费,现在股价是一路下跌,已经从201元跌到了84元,东方证券赚的盆满钵满,股民是损失惨重!

那么这是哪只股票?公司主要是做什么的?业绩怎么样?我们具体来看看!

这只股票就是688576西山科技!

西山科技成立于1999年12月,是专注于外科手术医疗器械,特别是微创外科手术医疗器械领域,主要从事手术动力装置的研发、生产、销售,主要产品包括手术动力装置整机、耗材及配件等,目前产品主要应用于神经外科、耳鼻喉科、骨科、乳腺外科等多个临床科室。

最近几年净利润一直在增长!

通过西山科技的财务数据可以看出,公司2020年度、2021年度、2022年度的营收分别为1.27亿元、2.09亿元、2.62亿元,净利润分别为1419.07万元、6142.94万元、7535.16万元,可以看到公司这几年营收一直在增长,净利润2022年同比增长22.66%!

保荐机构是东方证券

西山科技的保荐机构是东方证券,本来计划募集6.61亿用于手术动力系统产业化项目;研发中心建设项目;信息化建设项目;营销服务网络升级项目;补充流动资金!

*高报价198.88元

在询价过程中收到的报价区间为29.44元/股-198.88元/股,其中上海留仁资产管理有限公司管理的2只私募基金报出198.88元/股*高价;深圳市万顺通资产管理有限公司管理的3只私募基金报出29.44元/股最低价,*高价跟最低价均被剔除!

东方证券拿走1.5亿的保荐费

最后东方证券跟西山科技商量把价格定在了135.8元,发行1325万股,实际募集资金17.99亿,超募11.38亿,东方证券拿走了左右的1.5亿保荐费,真是满满的获得感!

保荐三只股票,保荐费合计5亿以上

看一下东方证券赚的保荐费,东方证券保荐西山科技,实际募集资金17.99亿,超募11.38亿,赚了1.5亿保荐费,保荐威迈斯,实际募集资金19.91亿,超募6.59亿,赚了1.15亿左右的保荐费,保荐光大同创,实际募集资金为11.08,超募2.57亿,赚了1.7亿左右的保荐费,这几只票,就赚了5亿左右的保荐费!

西山科技从201元一路跌到86元!

然后西山科技2023年6月6日上市首日便是巅峰,此后股价一路下跌,股价跌破发行价不说,现在已经跌到了86元左右,是从201元一路跌到86元,这猛虎下山一般的走势,是挡也挡不住,几乎没有反弹,散户是损失惨重!

如果上市破发结果会怎样?

就算上市破发了,这些公募机构损失的也只是基民的钱,自己还是能够一边赚公司的发行费用,一边赚基民的管理费用,稳赚不赔。受伤的永远是股民和基民!

看看投资者对东方证券怎么看的!

保荐费都是1亿以上,真是暴利,一个高管一辈子做一单就足够了。

东方证券高管集体跑路一事我们一定要追究到底,证券反腐刻不容缓!

割韭菜已到了触目惊心的地步。

股市中能赚钱的只有两种人,一种是严格遵守交易规则,只做适合自己的行情还有一种就是操作内幕交易的人

严查严惩东方证券不负责任的行为

只有把东方证券保荐所有黑幕揭开才能彻从根本上振兴A股

以上就是东方证券上市发行价是多少?的详细内容,希望通过阅读小编的文章之后能够有所收获!