通策医疗为什么猛跌?

通策医疗为什么猛跌

今天跌停板上迎来了一位曾经的大白马——通策医疗。很多人对通策的跌停感到不可理解。因为大盘已经开始反弹了,不少业绩差的医药股今天也没有大跌,怎么它就直接躺平了呢?我认为,原因主要有三......接下来具体说说

通策医疗为什么会大跌?什么时候可以起来?深度解读,需细品

“牙茅”通策医疗大跌,一度跌幅超9%,牙茅通策到底怎么了?为什么大跌?什么时候可以起来?投资者又应该如何去把握呢?前有药明康德大跌,后有牙茅大跌,医药中的CRO、创新药、仿制药领域遇到了什么情况,什么时候才可以有机会呢?对此我们将从以下几个方面做分析,可以关注亮哥,只分享有价值的投资干货。

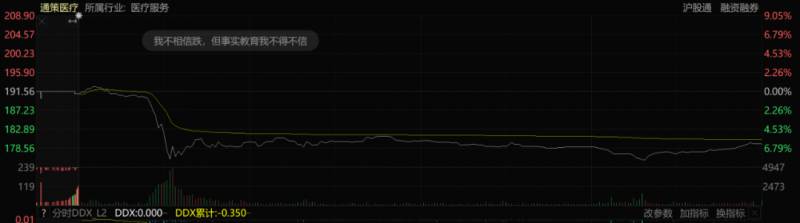

一、技术面情况:通策医疗从*高点421.99到目前为止179元左右,跌幅57.58%,跌幅近六成,跑输医药指数,近期本来在190元附近有支撑,今天直接大阴线跌破支撑位,到179左右,关注成交量情况为放量大跌,明显有机构资金砸盘出场,对于当前需要关注下方承接情况,若承接较好,有望反弹止跌,若承接较弱,那么将继续下探,等待空方乏力,逐步震荡企稳,开启反弹。

二、基本面情况:通策医疗预计4月28日披露2021年年报,相对公布时间较晚,在三季度报之中净利润6.2亿,同比比年增长55.09%,相对来说还是对得起“牙茅”的称号的,与此同时,在四季度之中受到YQ影响,业绩上有一定的影响,影响较弱,对于经济下行压力,牙茅的业绩受到考验,在投资之中,不是说业绩同比上涨了就OK,还需要与投资者心理预期业绩进行对比,超预期才可以享受投资者的青睐,持平只是刚好符合,不及预期那么投资者继续持有的动力则减弱。对于牙茅来说,主要需要看2022年能否保持高成长性,基本面底子还OK,需要等待氛围好转。

三、机构博弈:市场走势跟资金博弈有关,而牙茅机构持有较多,不乏葛兰、高毅等著名基金公司,对于当前的砸盘,体现了机构之间的茅盾,持有一年还是亏损的,继续持有不能给投资者较好回报该怎么办?虽然基金经理看好牙茅,但是迫于业绩压力以及上层领导施压,到底换不换?这些都存在着不确定性,而今天压力的释放,也有利于清除不坚定的筹码,若到了重新建仓区间,多头力量还是会杀回来的,因此当前需要耐心等待,等待机构分歧结束。

“牙茅”通策医疗腰斩:医药股的泡沫,正在全面破裂?

2021年底,不少投资者在许下新年愿望的时候,都希望来年能从股市赚大钱。但2022年刚开盘没几天,连续的大跌让投资者的心态马上从赚大钱变为了回本。

2022年股市开年下跌的主力军是锂电池、半导体、CXO这些近几年涨幅巨大的赛道股,在年报密集披露之前, 赛道股们由于处在业绩真空期,恐怕依然会被基金们砸盘。

说到砸盘,有“牙科茅台”之称的通策医疗(600763.SH),在1月6日低开低走, 大跌6.33%收盘。

回看通策医疗的股价,从2021年6月底*高的421.99元,跌到目前的179.44元, 短短半年跌幅高达57%。

业绩拉胯,被踢出赛道

作为有“牙茅”之称的基金重仓股,我们不能只单独看通策医疗本身的基本面,而是要放到基金的行为和医疗行业整体大环境下去看。

近期医药板块呈现分化趋势,一边是中药股受部分中药纳入医保目录消息的刺激,不断出现牛股、妖股, 另一边则是以CXO为首的医药赛道股集体大跌。

CXO们的集体大跌,笔者之前文章也分析过,12月份美国商务部把包括涉及生物技术类的公司列入到实体名单的传言,让CXO的多家公司股价大跌,再加上港股CXO股票大跌波及A股,整个CXO、眼科、牙科、医疗器械股都被带崩。

这些大跌的医疗医药类股票, 其共同点是估值高、股价贵、过去几年涨幅巨大、属于典型的赛道股。

既然被尊称一声“赛道”,就必须有高增长的样子,否则就容易跌落神坛、股价翻车。通策医疗就是典型的业绩增速配不上“赛道”,导致股价出现大型翻车。

10月14日通策医疗公布了一份业绩低增长的三季报数据:

2021 年第三季度实现营业收入 8.19 亿元,同比增长12.44%;

归母净利润 2.69 亿元,同比增长5.88%;

扣非归母净利润 2.66 亿元,同比增长6.20%。

大众对赛道股的一般评判标准,是业绩增长要在30%以上,否则就被踢出赛道。 通策医疗扣非净利润仅增长6.2%, 必然会被投资者用脚投票。

于是通策医疗当天狠狠跌停,收于274.05元。

在这个跌停板之后,通策医疗元气大伤,开始了“下跌-整理-下跌-整理”的循环,目前已经跌破180元大关。

10月14日的跌停之后,通策医疗在接下来不到3个月的时间里, 又大跌了35%!

逆势加仓,葛兰基金损失惨重

通策医疗是基金重仓股,也是葛兰、张坤这些信奉价值投资基金经理眼中的小甜甜。

通策医疗一度是张坤的易方达中小盘混合基金的靠前大持仓股,该基金在2021年二季度持有通策医疗高达580万股, 但在通策医疗2021年三季报中,张坤已经不在前十大流通股东中。

按照2021年三季度通策医疗第十大流通股东农行嘉实新兴产业股票型证券投资基金持股286.7万股的数据推测, 张坤在三季度减持了起码300万股通策医疗。

10月14日公布三季报时,已经是第四季度了,所以很多人质疑张坤是不是提前知道了通策医疗业绩大幅低于预期的消息,从而提前“跑路”。

以持有白酒股而名扬天下的张坤,对通策医疗的信仰显然不如“医药女神”葛兰。葛兰在2021年三季度,还逆势加仓,目前葛兰的中欧医疗健康混合型证券投资基金是通策医疗的第三大流通股东。

不过这次“医药女神”也遭遇了滑铁卢,三季度通策医疗股价在215元-418元之间,按照平均价315元左右来算, 葛兰这一加仓价格目前已经被套大约40%。

从中欧医疗健康基金最近6个月的走势图来看, 其净值已经从4元以上跌到了3元以下。

医药女神的神话,正在破裂中。

下图是通策医疗和爱尔眼科的股价走势对比图,紫色K线是爱尔眼科走势。 可以看出,两家公司的走势极为相似。

两家公司都是基金重仓股,一个是“眼科茅台”,一个是“牙科茅台”。从走势对比图可以看出,基金在两只股票上做了趋同性的操作:买入一个,必买另一个;卖出一个,也必卖另一个。

从葛兰的中欧医疗健康混合基金的实际操作上也能看出来。数据显示,该基金2021年三季度加仓爱尔眼科的比例达到48.34%,加仓通策医疗的比例达到44.73%。

在经历了之前多年的净值上涨之后,葛兰被捧为“医药女神”,但最近她持有的CXO几大龙头凯莱英、泰格医药、康龙化成全部破位大跌。

葛兰的净值目前在大幅回撤中,这就容易形成“净值回撤-基民赎回-加剧回撤-又加剧赎回”的恶性循环。

所以高股价、高估值的基金重仓股一旦杀跌,容易连续大幅度下跌的原因就在这里。

医药股,逻辑在变

由于人口老龄化。非周期属性等原因,很多人把医药股视为长期投资的不二选择,但我们应该看到,医疗股在本来就估值不低的情况下,在2020年疫情刺激下,估值又被极大的抬高。

任何投资,都要讲究“性价比”。再好的行业也不可能永续增长, 何况医药行业很多公司已经不是杀估值,而是杀逻辑。

牙茅、眼茅、CXO们能被基金抬到100倍以上的估值,是因为这些公司所在行业的未来几年被认定有高景气度。 但随着药品集采大幅削弱药企利润,创新药从me-too变成me-better才能上市,医药医疗股的逻辑在变。

尤其是创新药这块,在me-too变成me-better的要求之下,很多为了圈钱上市而生的药企,将难以获得融资,从而让“卖铲子”而生的CXO们,失去了重复铺设大量管线的“战略机遇期”。

先是投资热潮退去,后是投资逻辑生变。

股市向来以结果论英雄,与葛兰的越跌越加仓相比,高瓴资本在三季度清仓式减持了CXO巨头凯莱英。

再想想高瓴资本在2021年一季度清仓式减持中概教育股后,这些股票动辄下跌80%、90%的“血案”, 不得不说,高瓴资本在某些方面的嗅觉还是非常灵敏的。

一季报还未公布,股价就跌停,通策医疗怎么了?

今天跌停板上迎来了一位曾经的大白马——通策医疗。

很多人对通策的跌停感到不可理解。因为大盘已经开始反弹了,不少业绩差的医药股今天也没有大跌,怎么它就直接躺平了呢?

我认为,原因主要有三个:

1,资金抢跑

要知道,今晚通策就要公布它的一季报了,不少资金开始担心通策一季报业绩会暴雷。要知道,上海距离杭州还是比较近的,多少受疫情的影响,开始抢跑避险,以免业绩真的比较差,想跑都跑不了。有人说,通策保密工作向来比较差,很可能是业绩提前泄露了,四叶不太相信这一点,通策业绩差在三季度报就体现出来了。四季度、一季度大环境如此不好,业绩差几乎是肯定的。

牙科板块整体表现萎靡

牙科板块中,最近整体都偏弱,甚至是弱于大盘的。这里面有医疗器械集采的隐忧,也有着行业杀估值的逻辑。通策作为牙科的龙头,受到的影响更多。

估值还是太高

通策当前静态pe仍高达75倍,13倍pb,叠加年报、一季报业绩不佳的影响,这个估值在这个时候是比较扎眼的。

以上就是通策医疗为什么猛跌?的详细内容,希望通过阅读小编的文章之后能够有所收获!