002415是做什么的?

002415是做什么的

智通财经APP获悉,中信建投发布研究报告,预计海康威视(002415.SZ)2020-2022年营收入为778.63/937.98/1126.13亿元,归母净利润169.93/21......接下来具体说说

海康威视(002415.SZ):美国“断供”对公司的影响几何

今日,有媒体报道称美国政府考虑将海康威视(002415.SZ)列入“黑名单”,对此海康威视投资者关系负责人回应称暂时没有接到消息。

受此消息的影响,今日开盘公司股价大跌9.6%,盘中一度触跌停,截止收盘时间,海康威视跌5.54%,收26.07元/股,全天成交总额40.87亿元,换手1.97%。

(资料来源:wind)

值得注意的是,公告显示,明天公司将进行股权登记,后天分配股利,拟每10股派6元,因此,今日成交量巨大或许和公司分红有关。

美国“断供”对公司的影响几何?

海康威视是领先的安防产品及行业解决方案提供商,公司拥有业内领先的自主核心技术和可持续研发能力,提供摄像机/智能球机、光端机、DVR/DVS/板卡、BSV液晶拼接屏、网络存储、视频综合平台、中心管理软件等安防产品,并针对金融、公安、电讯、交通、司法、教育、电力、水利、军队等众多行业提供合适的细分产品与专业的行业解决方案。

今年5月5日,特朗普突然公开宣布称将中国进口的2000亿美元产品税率提升至25%,且有可能对其余的3000亿产品进一步加征关税;随后中方于5月13日公布600亿美元征税方案,将于6月1日起调高部分进口自美国产品的税率。

回顾过去这一年多的中美贸易纠纷,二级市场中影响最为严重的是电子板块,而过去这一年多里,从中兴通讯,到华为,再到今天的大疆及海康,这一年多的贸易战更像是特朗普对深圳南山粤海街道企业之间的纠纷。

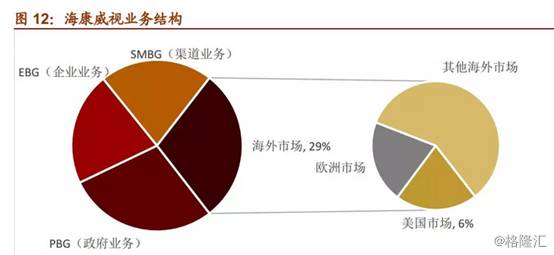

2000亿美元的征税清单中,涉及安防产品的主要有部分模拟摄像头以及带SD卡的IPC摄像头。2018年公司营收498.37亿元,同比增长18.93%,其中美国业务占公司营收比例的6%,原本预计2018年在美国业务营收3亿美元,受贸易纠纷等外界因素影响,最终营收为2.65亿美元,因此中美贸易影响公司全年营收1%-2%左右。

(资料来源:招商证券)

目前,公司的业务已全球铺开,公司去年在印度的工厂已经投产,今年还会扩大规模来应对一些挑战,针对海外市场的动荡,公司也早已做了相关准备。

另外,从产品结构看,公司需要从美国进口的大部分是后端的服务器,包括intel的CPU,英伟达的GPU,希捷西数的机械硬盘,TI安霸的电源管理芯片等。目前服务器类的产品暂时无法替代,不过其产品最为核心的IPC处理器已经基本实现国产化,华为海思已经成为全球靠前大IPC处理器供应商,国内其他公司如富瀚微、格科微等都在快速崛起,目前仅有少部分IPC芯片采购自美国安霸。存储器芯片供应链以日韩为主,且国内厂商长江存储,合肥长鑫也有进展。

因此从这个角度看,美国“断供”对公司影响业务有一定的影响,但是没有那么大。

安防行业高增长趋势不变,公司二季度营收有望重回20%

安防下游应用目前主要是政府端主导,商业端出于萌芽阶段。亿欧智库统计显示,安防产品在国内的应用比例大致为平安城市占24%,智慧交通占比18%,智慧楼宇占比16%,文卫教占比13%,金融行业占比12%,能源占比7%,司法监狱占比5%,其他占比5%。

自2008年金融危机爆发以来,全球安防行业也受到了一定程度的影响,2010年伴随着全球经济逐步复苏,全球安防行业市场也在陆续恢复,2017年全球安防产业总收入2570亿美元,同比增长8.9%,中国安防产业增速高于全球,中安协预测,安防行业将向规模化、自动化、智能化转型升级,预测到2020年,中国安防市场规模将达到8000亿元左右,年增长率达到10%以上。

(资料来源:国金证券)

据招标信息网统计,2019年4月,政府安防项目招标金额为57.17亿元,环比提升109.01%,同比提升68.86%,中标金额为47.45亿元,环比下降15.94%,同比下降29.73%。4月份招标金额同比高增,主要是近期政府财政相对宽松,安防建设开始回暖;且去年同期招标数据仅有33.86亿,基数较低的原因。

另外,自去年起,雪亮工程的招标进展备受关注,2019年4月平安城市招中标金额分别为16.85亿及14.21亿,同比上升11.23%及25.74%。

而近期公司高管在投资者调研纪要中表示,公司预期二季度收入增速会回到20%以上,且是全局考虑。海外增速比较稳今年一季度海外情况没有太大的波动,主要波动发生在国内。目前国内的商机情况层面明显有好转,大企业一季度的情况比政府公共服务的增长还要更好一些,渠道道主要面向中小企业,中小企业受到的影响相对来说会更滞后,所以目前的情况是带动的整体向好,由4月份政府安防采购数据看,今年二季度公司收入增速回到20%以上没有太大的问题。

万得显示,2019年一季度,公司营收99.42亿元,同比增长6.17%,扣非归母净利润14.83亿元,同比下降18%。

(资料来源:wind)

今年一季度,是公司上市以来靠前次出现净利下降的情况,不过公司对研发费用方面投入较大,2019年一季度公司研发费用投入10.59亿元,可见公司对产品研发方面投入较为充足。

另外,公司产品毛利率基本上保持在40%以上,可见其产品在行业中竞争有较大的优势。

(资料来源:wind)

近几年来公司产品毛利率有所提升,不过公司高管对此表示,今年公司毛利率应该不会再继续往上涨,主要在于今年公司要大幅扩招10%或者以上的员工。

总结

海康威视(002415):如何看待前三季度的业绩表现?

作者:格隆汇·边疆塞外

在杭州,除了中国互联网巨头阿里巴巴外,还有一家全球安防龙头——海康威视。该家公司占据全球安防市场23%的市场份额,连续7年蝉联视频监控行业全球靠前。

海康威视在2010年5月正式挂牌深交所,目前市值已经非常接近3000亿元,位居中小板龙头老大的位置,比第二名的牧原股份多出1000亿元。

上市9年来,海康威视给投资者带来了足够的回报率。据Wind显示,上市9年来股价上涨超过12倍,每年年化投资收益率为25.24%,近5年年化投资收益率为31.03%。

(来源:Wind)

10月18日晚间,海康威视发布了今年前三季度业绩报告。整体来看,业绩增长算是符合市场预期。不过,今日盘中,股价还一度上涨超过5%,最终收涨3.84%,算是对于公司未来重回业绩高增长还有一丝期待。

一、业绩表现几何?

据财报显示,前三季度营业收入为398.39亿元,同比增长17.86%,归母净利润为80.27亿元,同比增长8.54%,扣非后归母净利润为77.89亿元,同比增长8.91%。该业绩符合市场总体预期。

(来源:Wind)

分季度来看,第三季度营收为159.16亿元,同比增长23.12%,而一二季度的同比增速分别为6.17%、21.46%。

第三季度归母净利润为38.11亿元,同比增长17.31%,而一二季度的增速分别为-15.41%、14.98%。

从单个季度来看,海康威视业绩边际上有所改善,不过美国对其制裁的影响暂时还没有显现出来。

资产负债表中,第三季度应收账款和应收票据为30.67亿元,同比增加24倍,2019年第二季度应收账款和应收票据为24.80亿元,同比增加20倍。

应收账款和应收票据中,应收账款较多,从年初的166亿元增加到三季度末的222.64亿元,增加了56亿元,增幅为34%,远大于营收增幅,说明前三季度营业收入中,别人欠的账款比往年多了很多。

这不是一个好现象。

另外,前三季度经营活动现金流净流量为1.24亿元,由此前大幅净流出转为净流入,但相比去年全年的91.14亿元的净流入,还相去甚远。

经营活动现金流大幅流出,主要原因在于大量存货。据财报显示,三季度末的存货余额为98.45亿元,而年初余额为57.25亿元,绝对值增加41.2亿元,同比增加71.97%。而这一科目会呈现在现金流量表中的“购买商品、接受劳务支付的现金”。

大幅增加的存货,不是因为产品滞销,而是战略性的多备货,从去年底开始传言公司将被美国政府列入实体清单开始,公司便开始尽量多采购美国供应商的核心产品。

另外,为了不被美国卡脖子,海康加大了研发的投入力度。前三季度研发费用为40.07亿元,而去年同期为30.78亿元,同比增长30%左右。

这一点也说明,海康正在通过研发积极“自救”,但未雨绸缪的能力跟华为还是相差甚远。

二、未来的隐忧

今年10月8日,海康威视正式被美国政府列入“实体名单”,禁止美国企业与之合作与供货。

而美国制裁给公司带来的中长期限影响,暂且不能评估。不过,有两方面的影响是显而易见的。

1、欧美市场将遭受波及

按照半年报披露的数据来看,国内营收为356.46亿元,国外营收为141.91亿元,国内国外占总营收的比例大致为7:3。

由于美国是以HR名义进行制裁,专业人士分析基本不会随着中美贸易缓和或签订相关协议而取消,公司可能会长期被制裁,并且美欧市场一体化,均在不同程度上受到波及。目前,欧美市场占据海康威视海外50%左右的市场,这样算下来,将近15%的营收会受到冲击。

2、关键零部件的供应

在供应链上,海康威视早在去年被传闻制裁时也做了危机管理,该公司表示上游供应商主要是集成电路、PCB、电源、机箱、音视频基础算法。电源与机箱可国内供给,音视频基础算法通过软件研发,PCB有国内配套,剩下集成电路成为限制,处理器(CPU/GPU)为其中核心。

核心芯片上主要有Intel、NVIDIA的产品,根据海康威视对前端的深眸、神捕及后端的神捕、脸谱、超脑、猎鹰、刀锋等系列定义,其芯片主要是 VPU 和 GPU。国产 AI 芯片应已经可以替代其 VPU 部分,预计未来 GPU也可以善解。

虽然海康威视可以在国内外找到一部分核心零部件的替代厂商,但核心的芯片等产品还是会受到影响。虽然海康目前已经开始发力研发,但相关核心的芯片和技术不会那么快能够掌握。

在策略上,海康选择了提前大量备货的方式,来对冲制裁立马对于公司的影响,但只能延缓,不能从根本上解决核心零部件供应的问题。

除了国外市场,国内市场的一些关键业务也有一些隐忧。

国内业务方面,海康主要分为三大块,分别为公共服务事业群PBG、企事业群EBG、中小企业事业群SMBG,所占国内营收的比例分别为30%、40%和30%。

其中,PBG业务需求表现疲软,公司表示是受到宏观经济环境影响。但据观察,该板块业务主要的客户是政府,而今年的财政支出比以往更大。笔者认为,该板块业务增长的天花板快出现了,目前似乎已经渗透到县一级了,并且布局的差不多了,再往下就是乡镇。

总体来说,美国制裁不仅是对于零部件供应有些卡脖子,另外对于欧美市场会造成一定的冲击,并且国内PBG业务增长受压,种种原因下,海康不太可能重回前几年的高速度增长,但未来维持10-20%的增速还是没有什么问题。

三、尾声

按照四季度20%的同比增速来估算,全年营收将完成590亿元,同比增速为18.5%。按照20.5%的净利率(2016年实际为23.2%,2017年实际为22.5%,2018年实际为22.8%,2019前3季度实际为20.1%)来计算,全年净利润为590.798*0.205=121亿元。

按照20%的营收增速来计算,明年营收预估区为708亿元,2021年为850亿元。按照净利率20.5%来计算,2021年净利润大致为174亿元。

按照20-25倍估值来计算,预估市值为3480亿元——4350亿元,相对于目前的2953亿元,大致收益率在17.8%——47.3%。

以上是一个简单的估值推演,还较为乐观。2020-2021年,由于前文提到的几大隐忧,可能会导致营收达不到20%的增速。

中信建投:给予海康威视(002415.SZ)“买入”评级 目标价85元

智通财经APP获悉,中信建投发布研究报告,预计海康威视(002415.SZ)2020-2022年营收入为778.63/937.98/1126.13亿元,归母净利润169.93/212.76/261.6亿元,EPS为1.82/2.28/2.8元/股,对应PE37X/30X/24X,给予6个月目标价85元,给予“买入”评级。

事件: 7月23日盘后,海康威视发布2021年年度半年报,上半年实现营业总收入339.02亿元,比上年同期增长39.68%;实现归属于上市公司股东的净利润64.81亿元,比上年同期增长40.17%。公司2021年上半年整体毛利率为46.3%,比上年同期下降3.46%。

中信建投主要观点如下:

2021上半年三个BG明显恢复增长,创新业务增长显著

国内市场基本摆脱疫情影响,三个BG收入均有明显恢复,创新业务未来有望成为公司增长的重要驱动力,企业软件退税由以往Q3变更Q2确认收入,影响净利润增速,整体业绩超预期。

1)2021年上半年国内收入同比增长46.06%达到244.35亿元,其中公共服务事业群PBG的收入是77.17亿元,同比增长29.31%;企事业事业群EBG的收入是72.19亿元,同比增长22.07%;中小企业事业群SMBG收入61.74亿元,同比增长105.8%。PBG一定程度上受益于用户整体基数较大的特点,上半年增长较为平稳。EBG在过去两年之中均保持持续较快的增长,围绕头部企业做数字化转型,业务推进符合公司预期。SMBG去年受疫情影响最为直接,基数较低,上半年的反弹较为有力。

2)2021年上半年海外收入同比增长25.53%至94.67亿元,上半年的海外市场中仍然有部分国家和地区遭受疫情冲击,目前海外市场的全面复苏难以预测。美国市场受FCC政策出台的影响,客户销售预期的稳定性和信心受到一定的冲击。

3)创新业务发展方面,2021年上半年智能家居业务营收55.78亿元,同比增长122.18%,其中萤石智能家居业务实现营业收入18.71亿元,同比增长58.68%;机器人业务实现营业收入12.2亿元,同比增长124.83%。创新业务在总收入盘子中的占比到达16.46%,正在成为公司越来越重要的增长来源。

4)二季度净利润和净利润增速受重点软件企业所得税退税影响,二季度净利润中包含了退税金额5.7亿元。过往惯例,公司一般在第三季度收到并确认重点软件企业所得税退税,今年由于退税相关程序有调整,改为在二季度确认,退税金额5.7亿元,单季度账面记录的所得税为负。扣除所得税退税的影响,公司上半年净利润59.11亿元,同比增长27.84%。

研发费用持续加入投入,二季度毛利率下降归因于原材料成本上涨

2021年上半年,公司研发投入38.78亿元,占公司营业收入比例为11.44%,研发费用率进一步提高。公司2020年底公司人数为42,685人,研发费用占营收占比为10.04%,公司今年上半年员工人数持续增加,费用率也在公司控制范围内,目前比较大的压力来自员工薪酬增长带来的费用增长。毛利率方面,Q1、Q2季度毛利率分别为46.82%、45.94%,二季度略有下降,主要原因是产品成本在快速上涨,而公司对销售价格调整谨慎。

估值体系重构,脱“硬”向“软”

AI赋能尽显成效,软件增加值占总毛利率及占营收比例持续提升,估值体系重构,从传统硬件估值逐步过渡到软件估值。公司先后推出“AICloud”、“智慧底座”,提出“云边融合”计算架构、“物信融合”数据架构,所有产品都基于统一架构,最大程度降低了不同系统之间打通带来的集成和协作成本。同时公司提出嵌入式设备开放平台(海康合浦),简称HEOP,支持算法或组件的容器化*部署和灵活调度。目前,海康威视原有硬件产品正在逐步向HEOP迁移,新产品全部基于HEOP进行开发。通过这个统一的嵌入式软件平台,使海康威视所有类型的智能物联网设备具有相同的软件基础,屏蔽不同硬件开发和运行环境的差异,支持通过软件升级来改变硬件产品的功能,大幅提升开发效率。同时,合作伙伴可以基于HEOP快速地进行智能物联网设备智能应用功能的迭代开发。公司2020年的软件增加值占总收入的比例达到27.38%、软件增加值占总毛利的比例达到58.86%,较前一年均有很大的提高,公司的收入结构不断偏向软件创收。未来随着AI赋能到公司各条产品线,叠加公司创新业务板块陆续孵化分拆上市,将逐步脱离硬件传统估值,随着“软件化”提升,带来估值体系稳健上行。

AI赋能,估值重构

考虑到公司在全球安防行业收入排名靠前行业地位,未来随着AI赋能到公司各条产品线,叠加公司创新业务板块陆续孵化分拆上市,将逐步脱离硬件传统估值,随着“软件化”提升,带来估值体系稳健上行。

行业催化剂: 1)转型升级;2)需求旺盛。

以上就是002415是做什么的?的详细内容,希望通过阅读小编的文章之后能够有所收获!