光大保德信基金公司怎么样?

光大保德信基金公司怎么样

随着公募市场的“马太效应”越加显著。中小型基金公司投研能力、人才储备方面相对劣势,发展相对缓慢。光大保德信基金成立于2004年4月,是背靠光大证券的券商系老牌公募。接下来具体说说

光大保德信基金近七年固收绝对收益排名行业靠前

根据海通证券发布的《基金公司权益及固定收益类资产业绩**》数据显示,在固定收益类基金公司近七年绝对收益**中, 光大保德信基金在84家基金公司中位列靠前。

光大保德信基金成立至今已有19年,始终坚持奉行长期投资主义,将投研能力作为公司靠前发展驱动力,力争为投资者带来长期稳健的收益。固收业务一直是光大保德信基金的一块金字招牌,公司注重投研团队的打造,目前固收管理总部由20人组成,平均从业年限8.3年。

此外,针对不同策略赛道,公司将固收团队划分为多个细分团队,包括固收低风险策略投资团队、信用纯债策略投资团队和固收多策略投资团队等。不同团队均由一批有能力的中生代骨干担任“队长”,让各团队之间术业有专攻,策略*但又协同发展。

其中,固收多策略团队由拥有11年固收投研经验,7年组合管理经验的投资名将黄波带领。他所管理的 光大信用添益 近五年业绩跑赢基准超35%, 同期同类排名前3 ,并荣获晨星五星评级。在管的另一只产品光大增利, 成立14年13年正收益。 ①该团队搭建以来,不断注入新鲜活力,其中基金经理华叶舒擅长可转债类资产投资研究,善于以自下而上方式挖掘α个券与高性价比个券,力争提升投资胜率。朱梦天则擅长量化投资,通过量化手段,研究和挖掘转债投资机会,为团队打开脑洞,输送更多超额收益的来源。

(注:光大添益近五年业绩及业绩比较基准来源于定期报告,截至2023.09.30,业绩及业绩基准分别为61.76%、26.23%)

固收低风险策略投资团队则由固收投研老将沈荣担纲,他拥有12年投研经验,8年组合管理经验,最新管理规模超320亿元。他具备扎实的自下而上个券精选能力,力求在波动的市场中获得长期稳健收益。②

信用纯债投资团队的负责人李怀定,他是复旦大学经济学博士,兼具卖方研究、公募基金和保险资金的组合管理经验,投资风格追求稳定,绩效突出。在管产品光大尊裕近一年业绩跻身同类前9%。③此外,光大保德信基金还设立了*于投资部门的固收研究部,由宏观策略负责人邹强领衔,他擅长宏观策略研判,以开阔的视野发掘大类资产的市场机会。

敏捷团队建设的背后,也需要统一的“作战目标”——严控风险。风险管理已成为光大保德信基金文化的重要组成部分,公司风险管理体系要求每一位员工加强风险意识、主动参与风险管理、切实履行岗位的风险管理职责。公司已设置五道防线来严控风险,靠前道是员工自律、自控和互控;第二道是部门内控和部门之间相互监督;第三道是稽核与风控部监控检查;第四道是公司风险管理工作委员会监督管理;第五道是董事会及其下设的风险管理委员会对公司风险管理的监督。

展望未来,光大保德信基金表示,在需求端修复预期偏弱的长期环境下,预计长债利率和MLF利率的利差仍有压缩空间,但在增量利多不明而资金面偏紧压力延续的环境下,预计长债利率可能维持阶段性的震荡格局,目前来看短端优势可能更为明显,资金面对债市影响权重暂时或超过基本面因素。

数据来源:①同类排名来源于银河证券,截至2023.09.30,近五年排名为3/190,同类指的是积极债券型基金;五星评级来源于晨星中国,截至2023.09.30,评级分类为积极债券型基金;13年正收益的数据来源于基金历年年报。正收益仅表示每年度报告截止日基金收益数据为正,不表示每年度任一区间基金的业绩表现情况。光大增利A自2008年成立以来,每一个自然年度净值增长率和业绩比较基准为2009年1.86%、0.27%,2010年9.11%、2.00%,2011年3.57%、3.79%,2012年7.62%、4.03%,2013年-9.27%、1.78%,2014年11.62%、10.82%,2015年9.71%、8.74%,2016年0.54%、2.00%,2017年0.99%、-0.34%,2018年5.29%、8.85%,2019年5.94%、4.96%,2020年7.54%、3.05%,2021年10.78%、5.65%,2022年1.84%/3.49%,2023年上半年业绩及业绩比较基准分别为2.21%、2.98%,来源于定期报告,截至2023.06.30;光大增利C自2008年成立以来,每一个自然年度净值增长率分别为2009年1.57%/0.27%,2010年8.62%/2.00%,2011年2.87%/3.79%,2012年7.21%/4.03%,2013年-9.60%/1.78%,2014年11.25%/10.82%,2015年9.11%/8.14%,2016年0.28%/2.00%,2017年0.55%/-0.34%,2018年4.79%/8.85%,2019年5.60%/4.96%,2020年7.08%/3.05%,2021年10.47%/5.65%,2022年1.43%/3.49%,2023年上半年业绩及业绩比较基准分别为2.07%、2.98%,来源于定期报告,截至2023.06.30;绝对收益排名来源于海通证券研究所金融产品研究中心,基金公司权益及固定收益类资产业绩**,近七年排名为1/84,截至2023.09.30

②规模来源于定期报告,截至2023.09.30,沈荣最新规模为326.04亿元;

③同类排名来源于银河证券,截至2023.09.30,近一年排名为108/1288,同类指的是长期纯债债券型基金。

完蛋!光大保德信被“迷你基”包围了

规模缩水99%

最近,又有公募清盘“迷你基”,这次是年内已经清盘了6只产品的光大保德信基金。

近日,光大保德信基金发布公告称,将召开基金份额持有人大会,审议表决该公司旗下“光大保德信吉鑫灵活配置混合型证券投资基金”(以下简称“光大吉鑫”),终止基金合同的议案。

值得注意的是,光大保德信基金今年以来已经有6只产品清盘。若本次持有人大会通过上述决议,光大保德信基金将迎来年内的第7只清盘产品。

关于申请清算的原因,该公告中未做说明。不过,业内普遍认为清算与否与基金业绩直接相关。

“基金业绩不佳是导致迷你基金清盘的主要原因。”国海证券指出:“产品同质化严重,也在一定程度上加剧了一些基金产品在竞争中处于劣势的程度。从过去一年内的表现来看,迷你基金在多数基金类型上的收益表现都跑输全市场存续基金,盲目发行、定位不明确的基金产品容易在运作过程中规模明显缩水。”

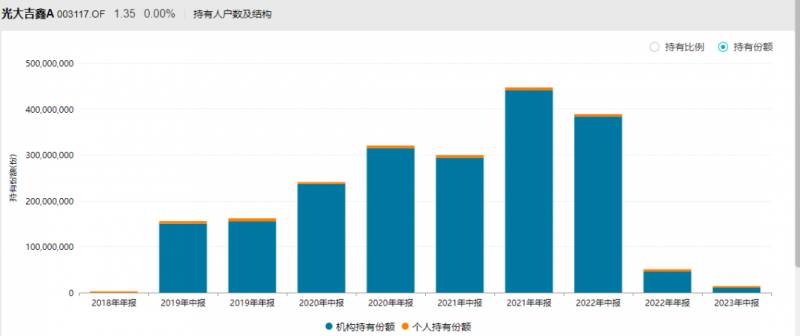

值得一提的是,本次清盘的光大吉鑫在2021年底的时候,管理规模还有10.55亿元,但到了今年三季度末就只剩0.11亿元了。规模在不到两年之内骤降99%,到底发生了什么?

从2021年底持有光大吉鑫A的资金机构来看,机构持有者占了绝大部分,而个人持有者占比微乎其微。可以说,机构资金的抛弃是光大吉鑫变成一只“迷你基金”的重要原因。

在光大吉鑫三季报中,该基金的房雷和共管基金经理李怀定表示:“考虑到市场的下行风险,我们对权益做了适当的降仓操作。整体上依旧保持以往的投资风格,采取行业分散,个股分散的低波动策略,风格配置呈现均衡的特征。”言语中,并未谈及第四季度及2024年的基金投资策略,或许那时光大保德信已经决定将该产品清盘了。

管理该产品的基金经理房雷,目前在管10只基金(不同份额分开计算),总规模仅5.82亿元。天天基金数据显示,这10只基金中有6只在房雷的任职期间收益都为负数。其中,光大产业新动力混合A、光大保德信新机遇混合C,在房雷任职期间的收益率分别为-38.40%、-23.43%,领跌在管基金。此外,房雷管理时间较长的光大保德信动态优选灵活配置混合A、本次清盘的光大吉鑫A、C,在其任职期间的收益分别为42.19%、49.11%、45.86%。

除了此次面临清盘的光大吉鑫,「市界」梳理天天基金数据发现,目前,光大保德信基金至少还有30只产品(不同份额合并计算)的规模不足5000万元,也就是市场上常说的“迷你基金”。这些迷你产品的后续如何发展?是否也会逐步清盘?

“债强股弱”困境

说起光大保德信基金,作为一家券商系公募,成立之初也曾高速发展。天眼查显示,光大保德信基金的两大股东分别是老牌券商光大证券(持股55%),以及保德信投资管理有限公司(持股45%)。2004年成立之初,该基金公司发展较快,管理规模从2004年底的不足20亿元,一路上升至2020年的1068亿,16年间涨了52倍。

虽已跻身千亿俱乐部,但随着公募市场“马太效应”的加剧,中小型公募基金公司的发展仍面临很大挑战。光大保德信基金就在规模破千亿后,又渐渐跌出了千亿阵营。天天基金显示,截至今年11月7日,光大保德信基金的管理规模降至851.26亿元。

此外,光大保德信基金也一直面临着“债强股弱”困境。

公开资料显示,截至今年9月底,光大保德信基金旗下133只公募基金产品。其中混合类与股票类产品合计82只,规模共126.22亿元,占总规模比为14.83%;债券类和货币市场型产品共51只,规模共725.05亿元,占总规模比为85.17%,妥妥的“债强股弱”。

这些平均规模并不大的股票型产品,其收益也一直令市场担忧。在天天基金有数据公布的10只股票型产品中,最近1年有6只产品的收益率为负。其中,光大保德信国企改*股票A亏损幅度最大,为-25.16%。

▲ (光大保德信基金股票型产品收益表现。图源/天天基金)

屋漏偏逢连夜雨。受到债券市场不景气的影响,光大保德信基金的多只债券产品收益表现也不佳。

数据显示,最近6个月,光大保德信基金的债券型产品平均收益表现为0.46%,而同期,同类产品的平均收益表现为0.92%、全债指数的收益表现1.89%。

若将时间线拉长至1年,则差距更为明显。据天天基金数据,在2022年11月至今年11月的一年时间内,光大保德信基金的债券型产品平均收益表现为0.77%,弱于当期同类平均1.87%的收益,与全债指数3.39%的收益相比差距更大。

未来,光大保德信基金将如何突破“债强股弱”困境?

作者 | 路春锋

编辑 | 韩忠强

光大保德信规模破千亿收缩,多只“迷你基金”清盘,权益老将出走

随着公募市场的“马太效应”越加显著。中小型基金公司投研能力、人才储备方面相对劣势,发展相对缓慢。

光大保德信基金成立于2004年4月,是背靠光大证券的券商系老牌公募。根据天天基金网数据,光大保德信基金曾在2020年末短暂的规模突破千亿,达到1068.57亿元,此后便是连续的规模下降,到了2022年9月30日,管理规模仅剩740.07亿元。

2023年初,随着市场的回暖,光大保德信基金的管理规模有所回升,截止2023年3月31日,规模为852.74亿元。

光大保德信基金全部基金规模走势图

数据来源:天天基金网,截图日期:2023年5月12日

股票型产品业绩落后同行 多只产品重仓“妖股”*ST左江

根据天天基金网数据,截至2023年5月12日,光大保德信基金的股票型产品长短期业绩均落后于同类平均。近5年来,光大保德信基金的股票型产品的平均涨幅为23.85%,同类平均为38.62%。近6个月来,光大保德信基金的股票型产品的平均跌幅达到7.15%,同类平均涨幅为0.96%。

光大保德信基金股票型基金收益与规模

数据来源:天天基金网,截图日期:2023年5月12日

截至2023年5月12日,光大保德信基金在管的股票型基金除了“光大中证500指数增强”之外,其他近6月均处于下跌的状态。其中“光大保德信智能汽车主题股票A”近6个月下跌22.64%,“光大创业板量化优选A”近6个月下降7.71%。

光大保德信基金股票型基金近6个月业绩情况

数据来源:天天基金网,截图日期:2023年5月12日

光大保德信目前管理规模最大的股票型基金为“光大保德信量化股票”(截至2023年3月31日规模为12.93亿元)。但该基金长期业绩并不好,近5年“光大保德信量化股票”涨幅为11.01%,而同类平均涨幅为55%,在同类中排名307/410;近3年“光大保德信量化股票”涨幅仅为2.32%,而同类涨幅达到了23.09%,在同类中排名307/410。

“光大保德信量化股票”阶段涨幅

数据来源:天天基金网,截图日期:2023年5月12日

值得注意的是,近期披露的2023年一季报显示,“光大保德信量化股票”的靠前大重仓股为左江科技(自2023年5月4日起,“左江科技”简称变更为“*ST左江”),占基金资产净值比例的0.87%。

“光大保德信量化股票”2023年一季度前十大重仓股

数据来源:“光大保德信量化股票”一季报

截图日期:2023年5月15日

公开资料显示,*ST左江主要从事信息安全领域相关的软硬件平台、板卡和芯片的设计、开发、生产与销售。自2019年上市以来,公司表现持续下滑。近日披露的2022年年报显示,公司去年实现0.59亿元,同比下降50.18%;归母净利润由盈转亏,当年亏损约1.47亿元。

会计师事务所还对*ST左江2022年财务报表出具了非标准审计意见报告,原因包括无法判断应收款项账面价值的可回收性、持续经营相关的重大不确定性等。

但就是这样一家从成立以来利润都没超过1亿的公司,股价却一直处在高位上。2022年12月1日,深交所发布《关于对北京左江科技股份有限公司的关注函》指出,“2022年11月1日至12月1日,你公司股价累计上涨40.10%,与同期创业板综指偏离度较高。你公司股价自2022年5月以来累计上涨278.84%。”并要求*ST左江结合经营业绩、同行业上市公司估值、市盈率、股价变动等情况,就短期内股价涨幅较大进行充分的风险提示。

2022年12月5日,*ST左江在回复公告中称,目前公司基本面未发生重大变化,近期公司股价累计涨幅远高于同行业上市公司平均水平,请广大投资者谨慎决策,注意投资风险。

2023年5月4日,左江科技被退市警告,当日开盘价为188,收盘价为207。但股价却继续高歌猛进,截至2023年5月12日,收盘价已达到244.44。ST*左江可谓是一只不折不扣的“妖股”。

基金合同显示,光大保德信量化股票的投资范围为:“本基金的投资方向为具有良好流动性的金融工具……其中股票投资对象重点为基本面良好且具有持续增长潜力,股价处于合理区间的优质股票。”*ST左江显然不属于股价处于合理区间的优质股票。

除了“光大保德信量化股票”以外,“光大保德信中证500指数增强”“光大保德信锦弘混合”也重仓了*ST左江,让人怀疑光大保德信内部是不是缺少相关的内控合规。

股债严重不平衡

权益名将接连出走元气大伤

天天基金网数据显示,截至2023年3月31日,光大保德信基金公募总管理规模为852.74亿元。其中,债券型基金规模达547.74亿元,占比为64.23%。而股票型基金和混合型基金合计规模为146.69亿元,占比仅为17.20%。其中,股票型基金规模仅有36.74亿元。

2020年末,光大保德信基金曾出现过短暂的辉煌,管理规模达1068.57亿元。本以为是新的起点,却不想千亿规模竟然是巅峰。

光大保德信基金虽然重视债券型基金的发展,但是债基从未突破过600亿元,这个规模高不成低不就。加之权益类基金发展缓慢,使得光大保德信基金在近年来发展比较掉队。根据Wind数据,2020年四季度末,光大保德信基金管理规模排名45/145,随着规模下降,光大保德信的排名也在下降,到了2023年一季度管理规模排名58/153。

光大保德信基金资产规模及排名变动情况

数据来源:Wind,截图日期:2023年5月15日

光大保德信基金股票型基金规模走势图

数据来源:天天基金网,截图日期:2023年5月15日

光大保德信基金权益类产品发展不起来的一个重要原因是有能力的权益老将频繁出走,公司留不住人才。

首先是2020年上半年离职的何奇。 从2012年硕士毕业担任分析师开始算起,他仅用约三年时间就正式出任了基金经理,因此他一度被称为“国内晋升最快的基金经理”。何奇的代表作“光大中国制造2025”也因精准的择时而被基民称为网红基金。2017年该基金冲到了1245只同类基金中的第29位。

2020年年底离职的董伟炜对公司的更是一记重创。基金买卖网数据显示,董伟炜在公司任职基金经理大约5年半的时间,前后一共参与管理过的产品多达7只(A/C份额合并计算)。比较特别的是,董伟炜管理过的产品涉及股票型、债券型、混合型三类,可以说是一个多面手。董伟炜任职期间业绩较好的是“光大保德信行业轮动混合”,回报率为114.27%。

董伟炜管理业绩

数据来源:基金买卖网,截图日期:2023年5月16日

2021年7月,在光大保德基金工作11年的权益部投资总监戴奇雷离职。他曾管理光大均衡精选基金7年之久,取得了160.57%的业绩回报。

2022年9月,魏晓雪离开光大保德信并于当年加盟了外资独资公募路博迈基金,担任公司副总经理一职。

公开资料显示,魏晓雪2009年10月份加入光大保德信,并于2012年11月开始管理靠前只基金产品。2013年2月,魏晓雪接任管理光大新增长混合,光大新增长混合也是魏晓雪的代表作。魏晓雪管理该产品的9年多,任职回报率达到273.86%,年化回报率超过14%。魏晓雪的离职对于光大保德信基金的权益投资可谓打击巨大。

光大保德信重债轻股严重,权益投资经理接二连三的离职,主动管理的权益产品竞争优势不大,难以发展起来。

2023年已有4只“迷你基金”清盘

2023年以来,光大保德信已有4只基金清盘。2023年2月23日,光大保德多策略优选一年定开清盘;2023年2月3日,光大保德信中短期利率债清盘;2023年2月2日,光大保德信铭鑫灵活配置混合清盘,光大保德信裕鑫混合清盘。

值得注意的是光大保德信中短期利率债的基金的合同生效日是2022年3月24日,成立不到1年就清盘,是名副其实的“短命基金”。

光大保德信中短期利率债成立之初的规模其实并不小,根据2022年3月25日发布的《光大保德信中短期利率债债券型证券投资基金基金合同生效公告》,该基金募集期有效认购总户数为256户,金额超过14亿元。

该基金成立后,规模缩水的速度令人咋舌,截至2022年二季度末,资产净值仅剩9705.92万元,三季度末为4163.78万元,要知道低于5000万元就已经进入了迷你基金的行列。四季度末又缩水至2016.85万元。

另一只清盘的基金光大保德信裕鑫混合也是一样的情况,A/C份额合计的资产净值在2021年三季度末超过8亿元,之后迅速缩水,至2022年四季度末合计仅剩300余万元。

一般根据基金合同约定,连续60个工作日出现基金份额持有人数量不满200人或者基金资产净值低于5000万元情形的,基金管理人应当于10个工作日内向中国证监会报送解决方案,如持续运作、转换运作方式、与其他基金合并或者终止基金合同等。

作为一个管理规模中等的公司,2023年伊始就有4只基金清盘,其中既有主动管理的混合型基金,也有债券型基金,是非常反常的情况。

背靠光大证券的光大保德信基金在规模破千亿之后并没有走出自己的路,反而直转急下,昙花一现。权益老将接连出走,权益类产品毫无优势,固收类产品没能做大做强,规模停滞不前。2023年也没能迎来新气象,新年伊始就接连清盘4只产品。在马太效应愈演愈烈的公募市场,不作出改变只能节节败退,我们也只能期待光大保德信接下来的表现。

以上就是光大保德信基金公司怎么样?的详细内容,希望通过阅读小编的文章之后能够有所收获!