华夏成长基金是否有投资价值为什么?

华夏成长基金是否有投资价值为什么

0只基金,8只不值得买,该怎么选?看分析点评,每篇都说好,该相信吗?买基金,在哪里看靠谱分析?彩虹种子的用户这么评价保持客观、中立的态度提供专业、易懂的评价关注彩虹种子,陪伴你的投......接下来具体说说

华夏基金顾鑫峰:北交所“小荷才露尖尖角” 具有长期投资价值

想·研值组【好基荟】系列第五十期

文│研值组 达基君

编│研值组 Jamie

2023年,顾鑫峰掌舵的华夏北交所创新中小企业精选两年定开以58.56%的净值涨幅,斩获全市场主动权益公募基金冠军。

华夏北交所创新中小企业精选两年定开的夺冠, 主要得益于2023年第四季度北证50的拉升。 Wind数据显示,10月20日至12月29日,北证50指数大涨46.47%。北交所相关主题基金业绩普遍表现不错, 偏股混合型基金年内收益率排名前十的基金中,有7只是北交所主题基金。

顾鑫峰旗下除了从2021年11月份开始华夏北交所创新中小企业精选两年定开外,还管理着华夏成长精选6个月定开混合基金,他从2020年6月份开始管理这只产品,任职总汇报-30.16%,年化回报-9.52%。

顾鑫峰本硕就读于北京大学智能科学与技术系, 2012年毕业后进入华夏基金,担任计算机行业研究员,2015年子公司华夏资本担任新三板专户的投资经理, 后担任新三板业务部负责人,2018年底回到华夏基金股票投资部。

他对北交所标的有较为深入的研究,“2023年,我们切身感受到了,越来越多的优质公司来北交所挂牌,这也是为什么越来越多北交所股票受到包括存量公募基金在内的机构投资者青睐的原因。”

在顾鑫峰看来,2023年北交所已有一批公司展示出巨大的投资价值。 例如,最纯正的服务器液冷公司、医美行业超高增速的胶原蛋白产业链龙头公司都在北交所,但这只是“小荷才露尖尖角”,随着一批在全A股市场具有稀缺性和强劲成长属性的优质公司落户,北交所将具有长期投资价值。

抓住了北交所几波机会

根据华夏北交所创新中小企业精选两年定开三季报,该基金规模为4.04亿元,前十大重仓股分别为骏创科技、苏轴股份、康普化学、贝特瑞、民士达、同享科技、宁德时代、明阳科技、凯德石英、天铭科技。

华夏北交所创新中小企业精选两年定开的靠前大重仓股为骏创科技。从2023年一季报开始,骏创科技跻身该只基金前十大重仓股。 2023年骏创科技股价涨幅较大,2022年末为8.82元/股,2023年末涨至21.29元/股,涨幅达到141%。

在顾鑫峰看来,相对于沪深股市, 北交所目前在新能源、汽车零配件、高端新型材料等领域的公司都形成了独到优势, 自身行业地位稳固。 首先,是新能源板块, 北交所有全球负极材料的龙头公司,其产能全球靠前,还有全球光伏焊带排名第二的公司,这些公司过去几年的业绩都非常不错。 其次,是汽车零配件公司, 北交所的汽车零配件公司,利用智能化、电动化和国产车崛起的大时代背景,成为了优质整车厂的核心供应商。 此外,北交所还有一大批的高端新型材料的细分龙头公司, 包括全球芳纶纸的龙头公司、铜萃取剂的龙头公司等。

复盘2023年北交所的行情,顾鑫峰表示,四季度前市场对北交所的关注度实际上并不高,2023年四季度是一个关键时间段。2023年9月1日,证监会制定并发布《关于高质量建设北京证券交易所的意见》,简称“北交所深改19条”,旨在进一步推进北交所稳定发展和改*创新,加快打造服务创新型中小企业“主阵地”系统合力,是建设中国特色现代资本市场“1+N+X”政策框架的专项安排。“深改十九条”发布后,监管部门还围绕投资者适当性、上市条件执行标准、转板、发行底价、做市交易、融资融券等陆续出台了一系列利好措施。 在这些政策支持下,北交所迎来了系统性行情。

顾鑫峰表示,2023年他抓住了几波机会。

一是上半年抓住了北交所的服务器液冷公司和相关算力公司的投资机会, 并在比较高的位置兑现了收益。

二是上半年人形机器人比较火的时候,相对比较早地介入了北交所人形机器人供应链中的核心优质公司, 也在比较高的位置兑现了收益。

三是参与了一些北交所的战略配售。 虽然参与金额不大,但由于介入的成本比较低,取得了不错的盈利。

投资”投资北交所“一鱼三吃”

如何看北交所接下来的表现?

顾鑫峰表示, 在此前的接连上涨之后,目前北交所股票的估值有了较大修复, 但北交所的平均估值水平和科创板比,现在依然有不小的折价。由于北交所和科创板的投资者门槛相同,未来可能两者的估值还是有一个继续收敛的趋势。

对于北交所的流动性,顾鑫峰表示,过去几个月来,北交所流动性发生了翻天覆地的变化。 如果从总成交额除以总市值或总成交额除以总流通盘的角度来看,最近北交所的流动性可能已经超过了科创板。 “如果流动性起来了,估值也没有明显折价,就会有越来越多的优质公司在北交所申请上市,后续的优质供给就会越来越多。”

不过,顾鑫峰不太建议大家在市场如火如荼时盲目加仓。他在受访时表示,“俗话说, 涨得快,可能跌得也快, 因为涨得越快,里面的浮盈筹码就会比较多,它有天然的获利了结的动力,所以,我们也建议大家不要盲目追高。短期来看,北交所部分个股的涨幅我个人觉得有点过快,K线图略显陡峭。”

但从长远来看,市场整体生态呈现出积极向上的良好态势, 北交所市场值得长期投资,且更多的投资机会在于未来即将在北交所上市的优质增量公司。 一些原来是准备去沪深交易所上市,但由于等待时间相对较长,同时发现北交所的估值和流动性也起来了,就转而来北交所上市,好公司会越来越多。

顾鑫峰认为投资北交所可以“一鱼三吃”。

一是赚到流动性持续改善、整体估值水平提升的钱。 未来伴随着北交所流动性持续的改善,它的估值水平一定会持续地向沪深交易所相关板块公司的估值水平去靠拢。

二是赚企业业绩成长的钱。 作为一个比较新兴的市场,北交所有很多公司处在新兴行业的蓬勃发展的阶段,所处的行业现在依然还是蓝海,成长速度比较快。

三是赚跨市场转板的钱。 北交所的优质公司,未来有可能转到科创板或创业板。由于北交所的平均估值水平跟沪深两市有比较大的差距,如果某家北交所公司成功转板到沪深交易所,就可以赚到跨市场估值套利的钱。当然,这有一定的不确定性,但这个机会是一定存在的,这也是顾鑫峰想要重点挖掘的投资机会。

《这个基金值不值得买》系列之17:010680华夏新兴成长股票基金

“每一条净值曲线,都是基金经理价值观、人生观的折射,是基金管理人不断叩问自身、穿越光阴的过程。投资,始于技,臻于艺,止于道。”

【买基金你先要知道这些】

1、 买基金就是买基金经理,需要的不是你对市场行情的判断,需要的是你对基金经理能力和人品的信任,就像你投一笔本钱,招聘一个职业经理人来给你打理生意,优秀的人才太多,而且人人都有自己的长处和优点,理论上你愿意招100个经理人也可以,因为你欣赏他们,权当满足收藏欲望了,但是毕竟你的终极目标是为了给自己的本钱挣钱,这个时候你就要优中选优,不一定选某个阶段挣钱较多的,一定是选最让你舒服,最让你满意的,剩下的就是放手给他,让他去做吧,因为你信任他、欣赏他,他是千里马,你就是伯乐。

2、 买基金并不是买上长期持有不管静待大盘涨上1万点即可,余生太短目标太远,买基金也一定是要择时,什么时候买什么时候卖是要选好的,历史业绩再牛的“神基”你高位买了收益也不会很好。

3、 如果你选择了买基金,大概率是因为你觉得自己炒股炒不好,那你就不要去买行业指数基金、行业主题基金,因为你要是能选对这些品种的买卖时机,自己炒股也能赚钱。

4、 买基金不要想着做波段高抛低吸,你如果能把波段做好了,你自己炒股也能赚钱。

5、 现在基金数量比股票数量多的多,基金公司数量比上市公司多得多,靠谱的基金公司和基金产品只是极少数,能从中挣到钱的更少,2020年随便买个基金就涨的行情类似于股票2015年的大牛市,隔几年才会有一次的。

【我们做这个专栏的目的】

筛选出极少数的靠谱基金经理和基金产品;

我们参考的指标:

1、基金经理代表作品要跨越一个完整的牛熊周期,且跑赢沪深300指数;

2、在历史上股灾极端情形下,要表现出优秀的控制回撤能力;

3、重仓股买卖点选择较好,重仓板块经历完整爆发期;

4、基金经理有自己清晰的投资理念,且言行表现一致。

【基金名称】

华夏新兴成长股票型证券投资基金

【基金代码】

A类:010680 C类:010681

基金成立于2021年1月15日,发行时89.103亿份.

产品正好成立于今年年初公募基金最火爆的时候。

【基金公司】

华夏基金

该基金公司资产管理规模8959.93亿,整体排名5/145,业界影响力强。

【基金业绩比较基准】

中证800指数收益率*65%+中证港股通综合指数收益率*25%+银行活期存款利率(税后)*10%

【基金经理】

张帆

【代表产品】

002229 华夏经济转型股票基金

【业绩表现】

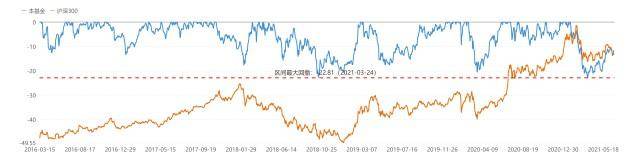

点评:我们看2017年末2018年初的时候,产品净值和指数走势出现背离,

后面明显跑赢了沪深300指数。

【控制回撤】

点评:

2017年4季度出现逆于市场的回撤,主要是重仓股的集体调整,

2018年回撤能好于沪深300指数,

2020年疫情3月回撤远大于沪深300指数,

今年二三月份抱团股崩盘也是回撤远大于沪深300指数。

【仓位变化】

点评:仓位变动还是比较大,偏向于择时操作。

【重仓股表现】

法拉电子:

智云股份:

新宝股份:

点评:说实话,择股和择时都不太怎么样。

【投资理念】

张帆把自己定义为一个产业追随者,将一个大产业的发展阶段分为导入期、成长期、和成熟期。产业的导入期,基本面的增长跟不上股价的上涨,收益主要依赖估值扩张或者风险偏好;在成长期,产业基本面增长很快但同时估值也较高,需要同时处理基本面和估值,而收益的级别取决于产业成长的级别;在成熟期,行业增速放缓,收益主要来源于超越行业的个体公司,需要自下而上挖掘个股。放弃导入期的投资,在成长期阶段把握行业beta,在成熟期阶段把握个股Alpha。

【结论】

NO.459|华夏基金张帆-华夏新兴成长,值不值得买?

10只基金,8只不值得买, 该怎么选?

看分析点评,每篇都说好, 该相信吗?

买基金, 在哪里看靠谱分析?

彩虹种子的用户这么评价

保持 客观 、 中立 的态度

提供 专业 、 易懂 的评价

关注 彩虹种子,陪伴你的投资

这是园长为你分析的第 459 只基金

本文 非 基金公司推广软文,请放心阅读

华夏新兴成长

基金代码 :A类:010680,C类:010681。

基金类型 :普通股票型,股票资产不低于80%。本基金有90亿元的上限。

基金公司 :华夏基金,目前总规模超过7100亿元。其中股票型和混合型基金合计管理规模超过3600亿元,管理规模非常大。

基金经理 :本基金的基金经理是张帆先生,他拥有10年证券从业经验和超过4年的基金经理管理经验,目前管理4只基金,合计管理规模112亿元。

代表基金 :华夏经济转型 ( 002229.OF ),从17年1月6日至今,累计收益率156.645%,年化收益率26.43%。业绩表现比较优秀。

从基金的净值图上可以看到,红色框中的净值表现和指数很不一样,有点好奇是怎么做的。待会儿我们在持仓特点里再看一看。

再看一下分年度的表现,2018年,这只股票型基金竟然只下跌了10%出头一点,远低于指数的下跌,排名全市场第九,对应上图中第二个红色框,果然不太一样。让园长非常好奇他是怎么做到的。

持仓特点 :我们来好好看一看吧。

靠前 ,本基金的持股集中度一只在40%左右,属于较低的水平。另外2018年第四季度更是降低到了30%以下。

第二 ,2017年到2019年,换手率基本在3倍左右,不算很高,但也不低。今年前三季度比较低,只有1.2倍,这就比较低了。

第三 ,在张帆先生管理的4年时间里,组合的平均持仓时长是1.3年,不算长。从下图中能够看到,一年以内的持仓占比将近60%。

结合上述三点, 张帆先生属于持股集中度较低+持股周期不长的 偏交易型选手 。

第四 ,作为一只股票型基金,基本上股票仓位在80%-90%之间,不做仓位的择时。

第五 ,风格比较稳定,基本上以成长风格为主。

结合上述两点, 张帆先生属于不做仓位择时+不做风格择时的 巍然不动型选手 。

第六 ,目前前三大持仓是电子、传媒和计算机,非常典型的科技成长风格。合计仓位占比超过60%,属于比较高的水平。不过,和张帆先生2019年以前相比,持仓行业已经分散了很多。

我们可以看到,2017年6月份电子行业的仓位超过35%,2017年12月更是超过了40%,集中度非常高。2018年6月份重仓了计算机行业,持仓更是超过45%。可见,对于计算机和电子行业的重仓,使得他管理的这只基金,在2017年到2018年和指数的表现不太一致。

目前组合整体处于行业集中度较高+组合分位水平不高的 左右逢源的状态 。

投资理念与投资框架 :在最近的一次访谈中,张帆先生详尽的阐述了他的投资框架,

这篇访谈非常详实,张帆先生还进一步阐述了如何把握行业Beta机会和如何挑选公司。这部分大家可以搜索“华夏基金张帆:产业趋势的追随者”这篇文章。最后,再把张帆先生如何做组合管理的方法放一下在这里,大家可以看一看。

一句话点评 :张帆先生在成长股投资中是比较“另类”的,我还有点喜欢,准备把他纳入观察池中进行长期跟踪。

但是,本基金作为一只科技成长风格的基金,在目前的环境下,我们还是会相对谨慎一些, 可以给予值得少买的评级 ,不过只适合缺少成长股配置的投资者,或者能够承受未来较大波动的投资者进行长期配置。

觉得靠谱,立刻关注

绿色投资难题,就在彩虹种子

关注|点赞|分享

关注彩虹种子,陪伴你的投资

基金有风险,投资需谨慎。本文非基金推荐,文中的观点、打分不作为买卖的依据,仅供参考。

不值得买 :占对应资产类别的仓位占比为0%,不建议超过5%。

值得少买 :占对应资产类别的仓位占比为5%-10%,不建议超过15%。

值得买 :占对应资产类别的仓位占比为10%-15%,不建议超过20%。

❤️❤️❤️

如有收获

打赏一元

支持彩虹种子吧

以上就是华夏成长基金是否有投资价值为什么?的详细内容,希望通过阅读小编的文章之后能够有所收获!