北元申购什么时候上市?

北元申购什么时候上市

接下来具体说说

新股指南:明日北元集团可申购,顶格申购需沪市108万元市值

节前沪深股市还有1只新股可申购,即明日的北元集团,该新股的中签缴款日期为10月12日(周一)16:00之前。

天眼查数据显示,北元集团成立于2003年5月,公司法人代表刘国强,公司注册资本325000万元人民币。公司主要从事聚氯乙烯、烧碱等产品的生产和销售。公司预计2020年3季报业绩,净利润11.80亿元左右,同比下降4.09%左右,基本每股收益0.36元左右。

北元集团本次发行新股预计募集资金总额为3672500009.04元,扣除发行费用232509309.04元后,预计募集资金净额为3439990700元,不超过招股说明书披露的发行人本次募投项目拟使用本次募集资金投资额的3439990700元。

北元集团申购代码780568、申购价格10.17元、网上发行10833万股、发行市盈率22.41倍;北元集团网上单一账户申购上限108000股,网上顶格申购需配置沪市市值108万元。

招股书显示,北元集团首次公开发行的A股不超过36111万股,募集资金将用于100万吨/年中颗粒真空制盐、智能工厂基础平台建设、12万吨/年甘氨酸、10万吨/年CPE及2万吨/年CPVC、科技研发中心建设、3万吨/年ADC发泡剂及配套水合肼、补充流动资金等项目。

北元集团本次同时在网下发行25278万股,网上网下投资者可在9月30日(T日)进行申购,申购时无需缴付申购资金。本次网下发行申购日与网上申购日同为2020年9月30日(T日),其中,网下申购时间为9:30-15:00,网上申购时间为9:30-11:30,13:00-15:00。

北元集团主板上市,陕西榆林将迎来首家上市公司

近日,证监会已按法定程序核准了北元集团A股IPO的发行申请,北元集团正式获得证监会的发行批文。这也意味着,北元集团将成为陕西榆林地区首家登陆A股主板市场的企业。

据悉,北元集团本次拟在上海证券交易所主板公开发行不超过3.61亿股新股,不低于发行后总股本的10%,拟募集资金34.40亿元,发行方式采用网下向询价对象询价配售和网上申购发行相结合,预计发行日期为2020年9月30日。

区域及资源优势傍身,助力企业巩固城池

成立于2003年5月6日的陕西北元化工集团股份有限公司(证券简称:北元集团,证券代码:601568.SH)地处陕西省神府地区,公司主要从事聚氯乙烯、烧碱等产品的生产和销售,主营产品包括聚氯乙烯(PVC)和烧碱。其中,聚氯乙烯主要用于制作硬质管材、硬质型材、片材和薄膜等。烧碱产品主要适用于氧化铝、造纸、制皂、纺织、印染、化纤、水处理、轻工化工等领域。

细分行业来看,北元集团属于氯碱行业,其产品生产的主要原料为电石和原盐。目前市场上成熟的PVC生产工艺主要包括两种:一种是北元集团采用的电石法 PVC,主要原材料是电石等,主要分布在富产电石的西北地区;另一种是乙烯法 PVC,主要分布在东部沿海地区。

资源和能源在化工产品的生产成本中所占比重较大,从而获取资源及能源的成本水平以及利用资源和能源的效率直接决定了化工企业的核心竞争力。北元集团位于陕西省神府地区,当地富产氯碱化工所需的煤炭、原盐、石灰石等资源,为电石生产提供了充分的原料保障。原盐资源方面,北元集团厂区所处的锦界工业区地下广布原盐资源,目前已经实现自采使用,资源禀赋及对应成本优势明显。

此外,同西北地区的氯碱企业相比,北元集团相距东南沿海城市的聚氯乙烯主要消费区域和山西、河南等氧化铝企业(烧碱下游企业)集中区域具有明显的距离优势,对应物流成本较低。同时,公司地处秦晋蒙宁接壤地区,是东西部产业、金融、物流链接的枢纽,铁路及公路运输条件便利,区位条件利于公司产品运输和经营发展。

依托榆林地区丰富的煤炭和原盐资源优势,北元集团自设立以来,致力于一体化经营,以自备电厂为纽带,建设以PVC(聚氯乙烯)产品为核心的“煤—电—电石—氯碱化工(离子膜烧碱、PVC)—工业废渣综合利用生产水泥”一体化循环经济产业链。

在生产过程中,北元集团氯碱产业链将当地的煤炭和原盐等优势资源**为主要产品聚氯乙烯和烧碱,并同时利用生产过程废料生产出水泥等副产品。产业链中,公司以当地煤炭为基础原料,生产兰炭并发电;以兰炭为原料,电为热能生产电石;以电石和原盐为原料生产聚氯乙烯树脂和烧碱;以化工生产产生的电石泥废渣与热电锅炉排出的炉渣及粉煤灰为原料生产水泥。

北元集团整个循环生产及资源综合利用过程中,不仅有效降低了废弃物排放,资源在生产全过程得到高效利用,还改变了氯碱产业“高耗能、高污染、资源导向”的传统生产模式,实现经济效益、社会效益和环境效益的有机统一。

多年业绩稳步增长,领先行业可比公司

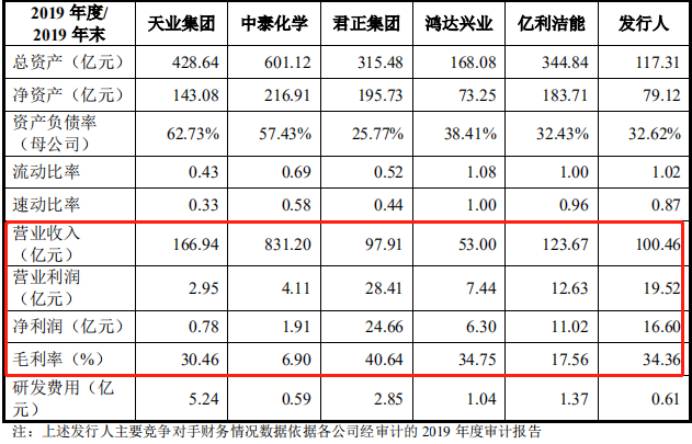

根据PVC及烧碱的产能及产量情况,并结合PVC与烧碱产品占主营业务的比重情况,北元集团的同行业公司包括新*天业(集团)有限公司(以下简称“天业集团”。证券简称:新*天业,证券代码:600075.SH)、新*中泰化学股份有限公司(证券简称:中泰化学,证券代码:002092.SZ)、内蒙古君正能源化工集团股份有限公司(证券简称:君正集团,证券代码:601216.SH)、鸿达兴业股份有限公司(证券简称:鸿达兴业,证券代码:002002.SZ)、亿利洁能股份有限公司(证券简称:亿利洁能,证券代码:600277.SH)等。

业绩方面来看,2016年度至2018年度,北元集团分别取得营业收入76.77亿元、95.50亿元和96.04亿元;净利润分别为11.47亿元、14.75亿元和17.16亿元。业绩多年呈稳步增长态势。

同行业可比公司情况来看,以2019年度审计报告数据为例,北元集团同行业公司中,中泰化学、天业集团、亿利洁能、君正集团、鸿达兴业2019年分别取得营业收入为831.20亿元、166.94亿元、123.67亿元 、97.91亿元和53.00亿元。净利润方面,君正集团、亿利洁能、鸿达兴业、中泰化学、天业集团2019年分别实现净利润24.66亿元、11.02亿元、6.30亿元、1.91亿元和0.78亿元。毛利率方面来看,君正集团、鸿达兴业、天业集团、亿利洁能、中泰化学5家去年毛利率分别为40.64%、34.75%、30.46%、17.56%、6.90%。

而北元集团这家即将登陆A股市场的“后起之秀”业绩表现可谓领先。2019年度,北元集团取得营业收入100.46亿元,净利润为16.60亿。在同行业可比的6家公司中营收和净利润分别排行第4位和第2位,并以34.36%的毛利率在同行业可比公司中排行第3。

主营产品市场份额靠前,资本助力企业做强做大

主营产品产能及产量方面来看,北元集团在行业内处于领先地位。

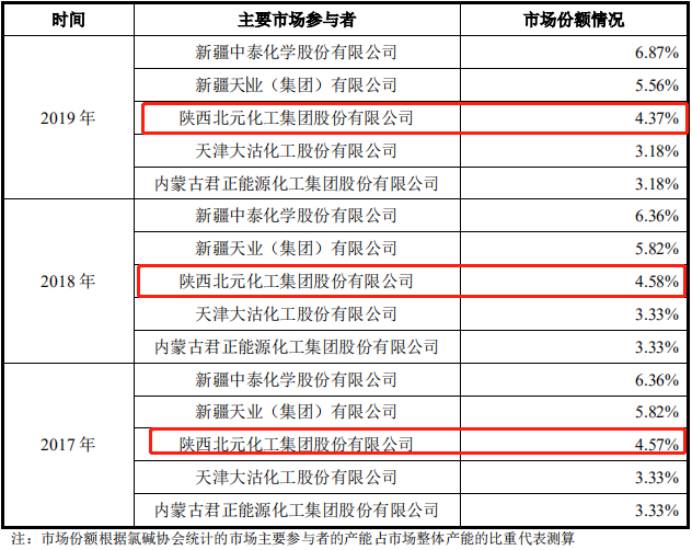

招股书披露,子公司陕西北元集团锦源化工有限公司具备50万吨/年的电石生产能力,所生产电石可满足于北元集团的PVC 生产需求。北元集团具备年产聚氯乙烯110万吨、烧碱80万吨、水泥220万吨的总体生产能力。根据中国氯碱工业协会统计,2019年北元集团聚氯乙烯生产能力位居行业第三位。

此外,从国内聚氯乙烯行业主要参与者的市场份额来看,这家即将在上交所主板上市的“后起之秀”也表现不凡。2017年至2019年,北元集团在国内聚氯乙烯行业主要参与者的市场份额中始终位居第三,待规模优势充分发挥之后,其综合竞争力或将进一步凸显。

北元集团招股书披露,将围绕主营业务,拟运用本次募集资金拓展行业产业链,丰富产品种类,优化产品结构,进一步增强公司整体竞争力。

具体来看,此次北元集团拟募集资金总额34.40亿元。其中,13.20亿元拟用于12万吨/年甘氨酸项目,5.30亿元用于10万吨/年CPE及2万吨/年CPVC 项目,5亿元用于100万吨/年中颗粒真空制盐项目,3.28亿元用于3万吨/年ADC发泡剂及配套水合肼项目,1.12亿元用于智能工厂基础平台建设项目,4,956.00万元用于科技研发中心建设项目,6亿元用于补充流动资金和偿还银行贷款。

以上就是北元申购什么时候上市?的详细内容,希望通过阅读小编的文章之后能够有所收获!