尚荣医疗股票能不能长期持有?

尚荣医疗股票能不能长期持有

接下来具体说说

口罩股:尚荣医疗1倍vs振德医疗5倍,什么决定长期投资价值?

作者:淡w痕

今年看过了很多防疫类最优秀的公司,深感差距之大,难以言语形容。

尚荣医疗被广东通告防疫产品有问题。大股东趁疫情题材爆发,逢高减持股票。

蓝帆医疗与大客户签大订长期手套合同,然后利用医用手套的利润,来发布局展心脏支架业务。

振德医疗对口罩有着严格的质量管理,并计划未来利用规模优势打压竞争对手的利润空间,同时向客户与渠道科普介绍其他的产品,二季度的非防疫用品销量也增长了50%,天猫上的非防疫产品更是增长了80%。

英科医疗向大股东增发扩产,迅速布局了10倍以上的潜在产能,在各个国家建立营销渠道,进行品牌与质量管理,并积极提高知名度。

有的企业面对暴利,想着捞一把快钱就走。

有的企业多元化布局,走一步想三步,追求稳健。

有的公司专注主业,弯道超车,实现跨越式增长,成为全球性龙头!

很多时候简单的利润预测,显得很苍白,只能待业绩与分红来证明。

英科目前的市值也就300多亿,今明两年内能赚到200~300亿。目前的潜在产能,能在非疫情下达到20~30亿左右的常态年利润。如果全球营销体系建立起来,把代工体系下的渠道利润自己赚走,那么30~60亿常态利润都有可能。

还有很多细节差距我也不想提,这不是说其他防疫类公司就很差劲,只是和英科医疗相比,差距实在是太大了。

很多年后,我们回过头来看, 同样面对巨大的挑战,刚开始时股价走势差距不大,可随着时间推移,为什么差距越来越大?

为什么有的企业能够把握机遇,打通任督二脉,实现惊鸿一跃,比爽文小说还刺激?

为什么有的企业昙花一现,又摔回起点,只配得上周期股的走势?

其实这个问题我也没有答案,如果要强行回答的话,也许是专注的力量?

专注带来了更低的生产成本,更高的生产质量,企业也能更快的响应市场需求。

【公司深度】尚荣医疗:医建需求长期旺盛,买方信贷+PPP力助增长

一、尚荣医疗:医疗建设整体服务专业提供商

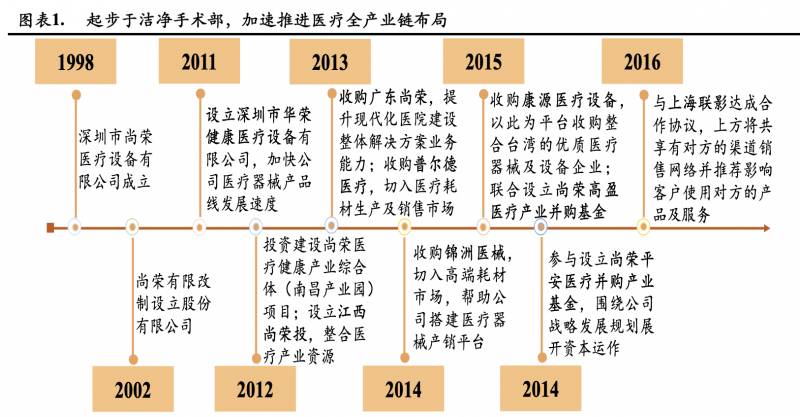

1起步于洁净手术部,加速推进医疗全产业链布局

尚荣医疗成立于1998年,主要提供以洁净手术部为核心的医疗专业工程整体解决方案。公司在保持医疗专业工程主业优势的基础上,适时拓展上下游产业链,致力于配套开展医院建设规划设计、医疗专业工程、医疗设备配置、医疗信息系统、医院后勤管理及医用耗材产销等业务,现已形成完整全产业链布局。

随着产业链的逐步完善,公司完成了从一家单一的医疗建设工程企业向现代化医院建设整体服务提供商的转型,其业务涵盖医院整体建设、医疗器械产销和医院后勤管理服务三大业务板块。

2公司持股比例集中,是典型的民营家族企业

公司的实际控制人为梁桂秋、梁桂添、梁桂忠三兄弟分别持有公司42.01%、8.73%、1.92%股权,合计持有52.66%股权,是典型的民营家族企业。旗下控股的子公司和孙公司超20家,主要包括:深圳尚荣(医疗工程)、江西尚荣(实业投资)、广东尚荣(土建)、香港尚荣(对外贸易及股权投资)、尚荣医院后勤物管公司(医院后勤托管)、布兰登医疗科技(医疗系统软件开发)、锦州医械(生产骨科耗材)、合肥普尔德(生产一次性医用耗材等)。

3依靠医用耗材销售建设合同订单,公司业绩实现高速增长

经营业绩分析,公司营业收入从2012年的4.21亿元增长到2016年19.46亿元,年复合增长约46.63%;归母净利润从2012年的0.58亿元增长到2016年的1.14亿元,年复合增长约为18.44%。其中,2017年Q3营业收入和归母净利润分别实现15.14亿元和1.45亿元,同比增长分别为10.73%和11.18%。2016年公司业绩不达预期(归母净利润同比下降4.12%)主要原因是:1)部分医院建设项目未能按时结算;2)应收账款增多导致计提坏账准备较多。2017年前三季度公司已实现归母净利润1.45亿元,同比增长11.18%,资产减值损失-4365万元,同比下降266.98%,说明公司订单逐步开始兑现收入,并顺利回收前期应收账款,业绩恢复的态势良好。

营收构成分析,公司收入来源主要以医疗专业工程、医用耗材和建造合同收入为主。其中2017年H1医用耗材、建造合同收入、医疗专业工程、和医疗设备销售的营收占比分别为42.12%、28.74%、13.38%、10.11%。

盈利能力分析,公司主要收入来源医疗专业工程、医用耗材和建造合同收入2017年H1的毛利率分别为27.28%、31.45%、17.21%。从2011年至2016年,医疗专业工程和医用耗材的毛利率保持在相对稳定的水平,而建造合同收入则有逐年上升的趋势,从2013年的19.53%提升至2017H1的31.45%。

2019年上半年,收入7.96亿元,医用耗材4.98亿元,毛利22.69%;医院建设,1.62亿元,毛利26.61%;医疗设备,7091万,毛利36.63%,其他业务6419万。

二、医疗资源短缺+地方财政紧张+产业政策推动,医院建设和PPP项目需求长期旺盛

从“医疗资源”、“地方财政”、“产业政策”三个维度进行分析,我们认为:在医疗资源短缺和地方财政紧张的现状下,医院建设的长期需求旺盛,医院PPP项目在产业政策支持下有望得到快速发展。

1我国医疗资源短缺,医院建设需求持续旺盛

基于“老旧医院存量基数大”、“大部分地区医疗资源紧缺”等因素,认为医院建设需求长期旺盛。老旧医院的存量基数大,存在较大改建、扩建、新建需求:根据国家卫计委统计数据显示:截止2016年6月底,我国共有医院2.8万家,其中有1.6万家建于2000 年及以前,有1.4万家建于1990年及以前,有近1万家医院建于1980年及以前,因此有一半以上的医院已经使用超过25年了,存在改建、扩建、新建的需求。

国内大部分地区医疗资源紧缺,需要更多医疗资源建设:目前我国80%的医疗资源集中在20%的大城市,老百姓看病集中在大医院,导致看病等待时间长,住院床位紧缺,各类医院床位利用率达90.10%,政府办医院床位利用率更高达96.4%。同时,由于在医疗设备、医疗检查等环节的管理与对接存在严重浪费,使本来就紧缺的医疗资源更加捉襟见肘。因此,为了实现医疗资源的合理分配,政府推行分级诊疗,投入更多的资源建设基层医院,提高当地的医疗服务水平。

2 政府财政收支紧张,需积极引进社会资本办医

当前我国财政收入增速出现下滑,收支矛盾突出,地方政府倾向于引入社会资本参与公共项目的投资、融资和建设,一方面能节省财政支出,缓解费用压力,另一方面有助于引入市场化的管理机制,提高项目的运营效率。

当前我国财政收入增速出现下滑,从2011年的高位近30%下降到2015年的10%以下,土地转让收入减少导致地方财政吃紧,地方财政收支矛盾突出。

财政收入增速整体下行的大环境下,地区分化明显,东部发达省份财政收入优势明显,与中西部省份的差距拉大。上海、北京、广东、江苏四省2015年地方一般公共预算收入可比增速分别为13.3%、12.3%、12%、11%,而中西部省份多数已经回落到个位数增长,如河南、云南、内蒙古2015年地方一般公共预算收入增速9.9%、6.5%、6.5%,中西部财政收支矛盾更为突出。

三、买方信贷的医建模式:业务竞争优势明显,项目风险可控,收入持续确认可期

1公司提供“设计+施工+产品+服务”一站式医疗工程建设服务

公司的医疗专业工程建设提供“设计+施工+产品+服务”一站式服务,其中包括医疗工程设计、买方信贷、气体管道布线规划、施工组织设计、装饰施工、产品设计、设备配套等全方位专业化服务,实现医疗专业工程的“交钥匙”工程。

2“买方信贷”力助公司小资金撬动大订单,风险可控、优势明显

买方信贷是公司的特色服务之一,由公司为综合性公立医院提供买方信贷额度和贷款保证担保,银行放款专项用于经营状况良好、资金紧缺的医院购买尚荣的产品或服务(包括医院建设、医疗工程、设备配套等费用)。一般情况下,贷款总额不超过项目总额的70%,公司的质押保证金则不超过贷款总额的15%,医院只需要支付项目总额的30%,从而大大缓解地方财政压力。因此,对于资金紧张、医疗卫生服务发展相对滞后的区域很有吸引力,同时有利于公司以较低的资金成本撬动大额医建订单。

3买信建设合同储备丰富,有望陆续确认收入,显著增厚业绩

我们的统计,公司目前已签订的买信建设合同为48.72亿元,其中绝大部分订单都处于已开工或施工前准备阶段,项目实施进度较快,建设期限2-3年,储备订单丰富,未来有望陆续确认收入,为公司业绩持续成长奠定基础。

四、医院PPP模式具备竞争优势,长期成长可观

1医疗PPP模式主要分为外包、特许经营、私有化三大类

PPP模式是在基础设施及公共服务领域建立的一种政府和社会资本长期合作关系,通常模式是:由社会资本承担设计、建设、运营、维护基础设施的大部分工作,并通过“使用者付费”及必要的“政府付费”获得合理投资回报;政府部门负责基础设施及公共服务价格和质量监管,以保证公共利益最大化。目前常见的医疗PPP模式主要有外包、特许经营、私有化三大类。

2尚荣医疗PPP模式:医建切入+杠杆融资+BOO运营

公司凭借自身积累的产业优势,以医院整体建设为切入口,帮助地方政府投资、融资建设医院,从而实现对医院的控制,涉入医院经营管理业务,通过药械供应配送、后勤托管、提取管理费等方式获得持续收入,最终实现政府-企业的双赢。其PPP运作模式如下:1)由子公司尚荣投资和地方政府合资成立一家医院管理公司,公司以现金出资占51%的股权,政府一般以老医院的净资产、医院品牌、技术团队、特许经营权以及新医院的土地使用权等出资入股;2)双方首次出资完成后,医管公司即拥有对新老医院的资产及管理权、人事管理权、日常经营管理权,并负责新医院的投资、融资和建设;3)公司引入银行等金融机构,以新医院的部分股权融资获得医院建设的后续资金,公司与其他金融机构在新院的持股比例不超过50%,其公立性质不变(医院员工采取“旧人旧办法,新人新办法”),银行利息7%-7.6%,5年退出,即明股实债的形式;4)新院建设期间,老院照常运营,银行利息可以通过老院的供应链等收入支付,不占用公司资金,另外新院建设项目按工程进度逐步确认为公司的收入;5)新院建成后,公司通过药品、耗材、器械及医疗设备的配送供应,以及后勤管理、提取管理费(一般在经营一两年之后)等业务获得持续收入。6)银行资金到期后,会通过股权转让的形式退出,由公司或其他财务投资机构受让该部分股权。

3尚荣医疗的PPP模式具备多方面优势

通过对各家上市公司的医疗PPP布局模式进行详尽比对,认为:尚荣医疗的医疗PPP模式在“业务专业性”、“资金杠杆”、“长期盈利能力”等多个维度上具备较大优势。

4PPP项目进展顺利,3-5年内有望管理30家公立医院

公司自2014年起准备涉足PPP项目,2015年开始跟地方政府的洽谈工作,2016年初开始动工,目前PPP项目共7个,涉及8个医院(3-5年内有望发展成为三级医院),总投资额达42.5亿元。其中富平中医院已经开业,独山中医院、独山县人民医院、秦皇岛广济医院等正在施工中,当前PPP项目进展顺利。

公司为目标3-5年内获得30家公立医院的经营管理权,形成自己的医院管理品牌,通过发展医院配送业务和收取医院管理费用获得长期收益。按照30家医院收入规模达100亿以上(预计平均每家医院超过3亿)、净利润率15%进行估算,在耗材配送业务上,公司的业务拓展空间高达20亿元;在医院管理业务上,按提取5-8%管理费用测算,30家医院每年有望贡献超1亿元利润。

五、布局器械耗材产销业务,合理延伸产业链

公司结合医疗专业工程主业优势,合理往下游延伸产业链,通过收购方式布局器械耗材产销业务。其中,主要的器械耗材产销布局包括收购普尔德医疗(持有55%股权)和锦洲医疗(持有66.21%股权)。目前,医用耗材产销业务的营业收入从2013年的1.35亿元增长到2016年的10.23亿元(2017年H1营收约为4.25亿元),年复合增长高达96.42%。

普尔德医疗:2013年8月,公司使用9000万元募集资金通过增资及股权转让方式收购普尔德医疗55%的股权,其主营业务是生产非织造布一次性(或称用即弃)手术衣、防护服及手术包等医疗防护产品。其营业收入从2011年的1.92亿元到2016年的6.46亿元,净利润从2011年的410万元增长到2016年的2766万元,年复合增长分别为27.46%和37.84%。

以上就是尚荣医疗股票能不能长期持有?的详细内容,希望通过阅读小编的文章之后能够有所收获!