跌破净资产的股票有投资价值吗?

跌破净资产的股票有投资价值吗

文|望京博格最近大家都说从1964年有恒生指数起,恒生指数现在是第三次破净,最新的市净率为0.92 ,非常具有投资价值!什么是破净呢?对于一个上市公司,如果股票价格低于每股净资产的......接下来具体说说

一只股票跌破净资产,是否就可以买入,具备投资价值?

跌破净资产的股票,本身来说就是有利空显弱势,或者说不被看好,股价才会一路下跌。在什么时间点会反转,什么位置可以介入,这才是根本。净资产只是反应了一段时间的状况,未来一个公司会好也会坏,净资产也会发生变动。那么,选好票就尤为的重要了!

很多人都懂得价值投资,觉得低位股或许更具备投资条件,那么高位股呢?觉得贵州茅台怎么样?现在具备价值投资吗?净资产已经达到101,毛利率也非常的高,负债率很低。想当初贵州茅台也是由不到10元的净资产慢慢涨到100,简直就是价值投资的典范,中国股市的神话。那你能说它现在就不具备投资价值吗?我认为不是,贵州茅台还会继续创新高。但是冷静看看,中国股市又有几个贵州茅台呢?

破净股300只,比卖零件都便宜,它们有投资价值吗?

破净股是每股股价跌破每股净资产的股票(成本价1块现售8毛),截至目前,两市有299只。

其中有23只是银行股,相对集中。此外广泛分布于各行各业,像山东高速、宝钢股份、中国铁建、中国石化、唐山港...

昨天恰好看到一个问题,问 为什么股市有那么多破净股 。

这个问题回答起来比较复杂,因为它们破净的原因不尽相同。

(一)

咱们先拿比较集中的银行板块来说,它们集体破净的原因倒是比较一致。

比如,某银行吸收的存款连带杂七杂八的负债,加起来1000亿;放出去的贷款和其他资产,总共1500亿元。

归总一算,该银行净资产500亿元。但是,市场上这家银行的转让价到不了500亿,可能只有350亿,仅仅是净资产的0.7倍。也就是说,这家银行PB(市净率)是0.7。

如果这家银行在股市流通,那就叫破净股。

它们破净的原因也比较简单。

银行是一个收益前置、风险后置的行业,也就是先收利息做利润,本金要是收不回来,再计入成本。所以 银行的账面价值并非真实价值 ,谁都不知道账上趴着的贷款坏账有几分,总共又能收回来几成。

可以预期的是,经济越不景气,收回来的比例就越低,市场对银行的打折力度就越大。这是非常正常的社会现象。

但我们起来,往往会看到它市值低估非常严重。个位数的PE,意味着光靠利润,几年就能回本。小于1的PB,说明你要自己开办一家银行,还没又在市场上收购一家划算。

低估的逻辑, 是当前很赚钱的银行,赚到的大部分只是浮财,在未来,有很多都要吐出去 ,这算是市场共识。

对于投资银行股,巴菲特有一句话是这么说的,叫"若无洞见,不投银行",随着对银行股了解加深,在我看来,洞见主要是指: 穿越表层,洞悉银行资产质量的能力 。这个资产质量,即在于资产的收益能力,更在于资产的保障性,是一个综合指标。

也就是说,银行股的"便宜",不在账面上,不在于PB和PE,而在于它自身的资产值不值这个PB、PE。 如果单独用破净来评价银行的投资价值,是非常片面且无效的。

不再继续展开。

再把目光放到其他个股身上。

(二)

破净对于周期行业而言,是可以参考的 。

有一句话说周期股,是要买在PE足够大、PB足够小的时候;卖在PE足够小、PB足够大的时候。

前者预示行业大概率临近底部,后着表示行业已处于较好的时候,随时可能走下坡路。当然,具体 多小才 是小,要以统计数据为标准,张口就来的不算。

需要补充的是,这个参考作用在短周期行业比较有效,作用于即便周期下行也不会亏损的个股更有效。

因为长周期行业或者说周期下行时亏损严重的个股,还会面临一个问题—— PB会越跌越大,而不是我们想象中的越跌越小 。

比如长安汽车,最近3个季度,每季都要亏二、三十个亿。这样不断亏掉净资产,只会导致PB越跌越大,丧失参考价值。

(三)

破净对于夕阳行业的参照价值相对有限 。

比如 营利 主要来自石化能源的中国石化。由于市场当前普遍看好新能源,对石化能源感到悲观,所以对中国石化未来盈利的预期较低,股价比净资产低很多。

我们无从反驳这个看法,因为当大多数人都这么看时,它不一定对,也不一定错。如果要找出单独的逻辑来支撑自己的行为,比如逆势加仓,拿需要更详细的数据和更严密的逻辑。篇幅太大,不在本文范围内,暂时略过。

(四)

破净对于其他有问题的个股,则完全没有参照价值 。

比如巨亏的ST银亿、乐视网,这种票貌似完全没有用市净率来观察的价值, 尽管它们是破净股,但谁都不知道它们净资产到底有多少 。

反正都是押大押小,何必关心荷官到底怎么摇。

(五)

最后,总结一下。

两市破净股300只,有些是机会,有些是坑。

要寻找机会,你得每一块每一块石头去翻,而不是拿到一个指标就觉得掌握了世间真理。

N年一遇的破净指数,到底投资价值如何?

文|望京博格

最近大家都说从1964年有恒生指数起,恒生指数现在是第三次破净,最新的市净率为0.92 ,非常具有投资价值!

什么是破净呢?

对于一个上市公司,如果股票价格低于每股净资产的价格就叫破净。按大家熟悉的房价做一个比喻的话,就是房价已经低于房子的成本价(土地价格与建筑成本了),简直便宜的不可以思议!

根据Wind的数据,自2002年起恒生指数就破净过两次2016年一次,2020年一次,按逻辑在2020年之前还有一次,估计就是1997年亚洲金融危机的时候了。

那么在A股与港股市场还有哪些破净的指数呢?

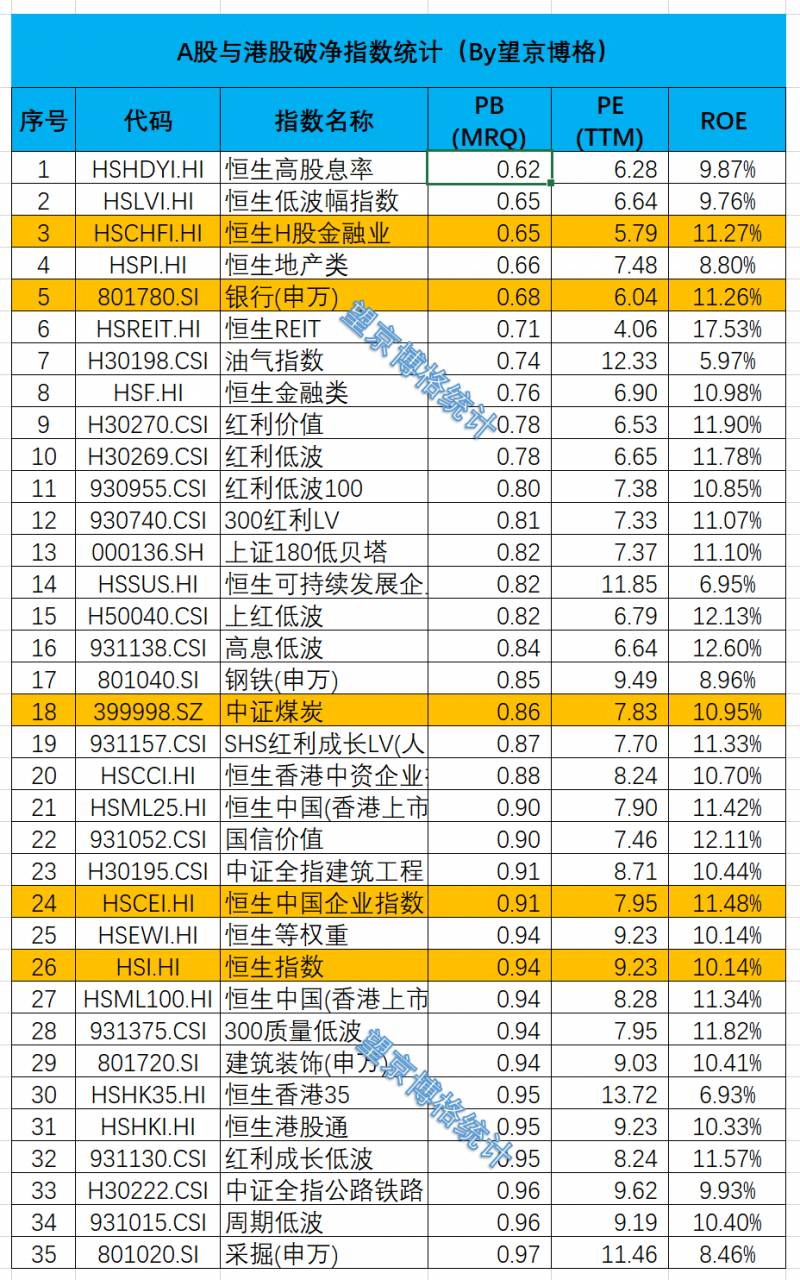

望京博格简单的拉了一下各类综合指数、行业指数、主题指数的数据,发行破净的指数还不少:

掐指一算,目前有35个破净指数,其中:

PB代表市净率(股价/每股净资产);

PE代表市盈率(股价/每股盈利);

ROE代表股权回报率,基本就是按PB除以PE简单估算的。

破净指数有啥特征呢?

我们发现这35个破净指数里面有重复的关键词,例如:

“高股息”、“银行”、“油气”、“红利”、“低波”、“金融”、“铁路公路”啥的,具有这些概念的大多数股票都是破净股,例如银行、煤炭、石油,那些含有较大权重这些股票的指数当然也就破净股了。

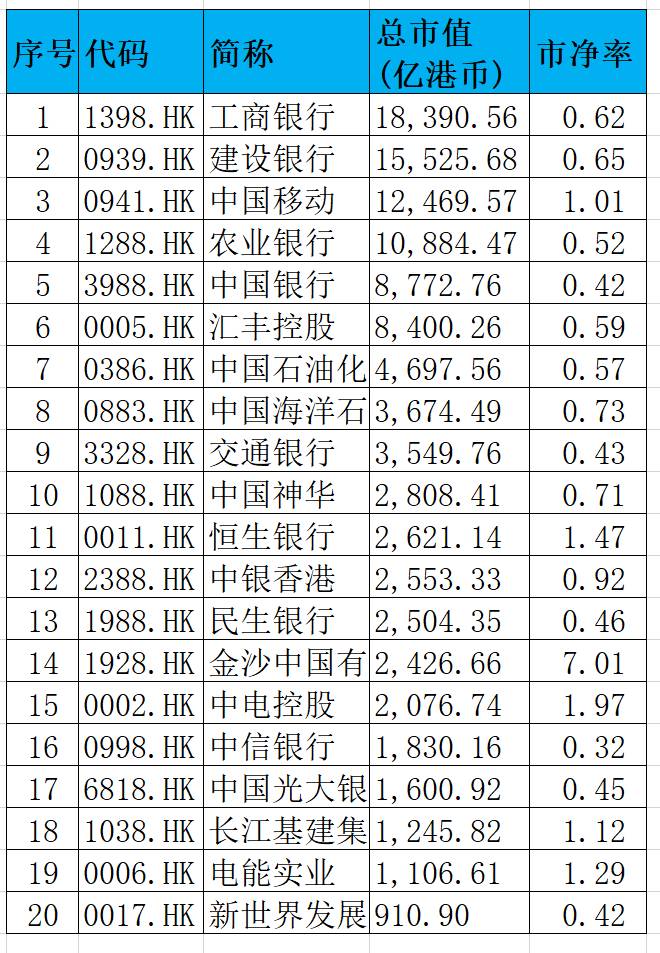

(1)恒生高股息指数

恒生高股息指数市净率最低(已经低到0.62),也就是说股价基本就是净资产的六折,看看这个指数的成份股都是啥:

这个指数成份股首先是四大行的H股,工商银行H股的市盈率为0.62,A股的市净率为0.74,也就是说同样的公司银行H股更便宜,中国银行的市盈率更是低至0.42、交通银行市盈率低至0.43。此外,目前汇丰控股的市盈率仅为0.59,香港本地地产股新世纪发展的市净率也仅为0.42。

其实对于大多数高股息股票而言,股息率等分红除以股价,想要股息率高无非分红多或者股价低,当然最近汇丰银行先是宣布派息,然后股价都除权了,之后再取消派息的事情也是百年一见的。

(2)恒生REITs指数

REITs又名房地产信托,其实就是经营物业的公司躺着赚钱的包租婆啊。恒生REITs指数的市净率为0.74(房价打折卖),市盈率为4.0(公司四年盈利就能把公司买下来……) ROE股权回报率是所有破净指数里面*高的17.53%,国内的白酒与家电行业的ROE也就20%多一点。

指数成份股就7个Reits,其中市值最大就是领展房产基金,简称“领展”。如果听名字估计大家都觉的陌生,Ta的LOGO估计大家都见过

例如,深圳福田会展中心地铁站那几个购物中心都是领展的产业,去过香菇的也都会发现地铁站周边的商场啥的基本上也都是领展的产业。

领展(0823)的股价在最近十几年的时间从6港币涨到将近100港币,然后最近回调的比较厉害,当然如果大家看好香菇的未来,这个收租股还是非常值得投资的。

(3)恒生国企指数

恒生国企指数(简称H股指数)市净率为0.91,比恒生指数的0.94略低一点,两者的差别就是H股指数的成份股业务都在大陆,恒生指数包含汇丰控股、友邦保险等股票。望京博格还是相对保守的投资者,如果让我在两者里面选择,还是选择恒生国企,尤其是纳入腾讯控股之后,估计未来还会纳入更多红筹股,例如美团点评啥的……

恒生国企指数是绿巨人组合最大的持仓基金,除了这个港股指数之外,还配置香港中小(501021),香港中小指数的市净率为1.24倍,市盈率为11.06倍,这是一个非常优质的中小盘股票指数。

在投资中估值便宜是非常重要,因为便宜代表未来涨的多或者跌的少,因为估值已经足够的低了,而且的N年一遇的破净指数,大家也别错过了。

欧耶,这次就聊到这里。

别忘了点赞。

PS:另外在微信视频号里面搜索"望京博格",可以看到博格给大家讲金融小段子!

以上就是跌破净资产的股票有投资价值吗?的详细内容,希望通过阅读小编的文章之后能够有所收获!