力量钻石是做什么的?

力量钻石是做什么的

接下来具体说说

极简投研:培育钻石行业的佼佼者——力量钻石

一、力量钻石概述

河南省力量钻石是一家专业从事人造金刚石产品研发、生产和销售的高新技术企业,主要产品包括培育钻石(43%)、金刚石微粉(35%)、金刚石单晶(19%)。

二、培育钻石行业:

1)在品质、成本、环保等方面,培育钻石比天然钻石更优秀:

①在品质方面,培育钻石是品质达到宝石级的人造金刚石,其物理、化学和光学性质与天然钻石完全相同。

②在成本方面,2016-2021年,培育钻石的零售价从天然钻石的80%,分别降至65%、50%、50%、35%、30%。

③在环保方面,天然钻石开采会破坏地表、高耗能、重污染,而培育钻石没有这样的担忧。

2)渗透率低:全球2021年钻石饰品销售额840亿美元中,培育钻石仅为44亿美元,渗透率5%,而在我国渗透率不到8%,作为对比,美国消费了世界上80%的培育钻石,培育钻石渗透率达32%。随着环保理念的更加深入,同时大疫三年导致的消费降级,性价比卓越的培育钻石渗透率有望快速的提升。

3)成长期:2022年全球培育钻石终端市场规模大概在120亿美元左右,预计未来5年的年化增长率是33%。

4)利润惊人:用于珠宝消费领域的培育钻石毛利率高达80%,用于工业领域的毛利率也在50%以上。

5)技术密集型产业:培育钻石的生产壁垒主要体现在技术壁垒,包括原料配方、合成块组装、压力及温度的控制等。虽说如此,但是就像芯片一样,在这个世界上,只要不只一家厂商拥有生产芯片的能力,那么芯片的价格也会变成白菜价,纵使芯片是技术密集型产业。

6)高耗能产业:电力是培育钻石制造过程中的主要成本,几乎占到了加工制造成本的70%。

7)产业链:培育钻石产业链可以分为三大环节,分别是毛坯钻石生产、切磨加工以及终端零售。目前全球培育钻石产量中,中国占比约56%、印度约15%、美国约13%、新加坡约10%,中国是名副其实的培育钻石生产大国,而印度凭借成熟的钻石切割加工产业集群,占据全球95%的钻石切磨市场份额,美国是成熟的培育钻石终端零售市场。

8)中国是培育钻石生产大国:我国作为全球超硬材料及其制品生产的靠前大国,产量占世界产量的56%。河南是我国超硬材料发源地,产量占全国80%以上,还拥有*家级超硬材料研究机构——郑州磨料磨具磨削研究所(简称“三磨所”)。经过60多年的发展,河南构建了以三磨所、中南钻石、黄河旋风、力量钻石、惠丰钻石、四方达等为代表的完整产业链和产业体系,形成了“世界金刚石看中国,中国金刚石看河南”的优势。

9)国内寡头市场:国内有黄河旋风,中南钻石(中兵红箭),郑州华世,上海征世,宁波晶钻、四方达、力量钻石、国机精工等企业,我国培育钻石上游毛坯生产CR4在70%以上。

10)印度是培育钻石加工大国:全球90%的钻石加工都是在印度完成,其钻石切磨加工人数超100万人,是全球的钻石切磨中心。印度是世界上最大的钻石加工中心,正力图成为世界上最大的钻石生产中心。在CVD培育钻石生产层面,印度的势头很猛,可以说印度在用举国体制搞培育钻石。2022年印度培育钻石的产业动向包括鼓吹培育钻石去中国化,计划建立培育钻石产业园,银行放开对培育钻石行业的贷款政策,免除培育钻石企业电力税,2023年又推出培育钻石五年计划,为培育钻石晶种、设备、毛坯的生产研发提供资金扶持。控制培育钻石中游(进出口贸易、切磨加工、镶嵌等)且人力成本更低廉的印度,如果能够自己生产培育钻石,那就没中国培育钻石什么事了。

三、力量钻石的财务分析

1)营收在20年及之前稳步增长,21年开始急剧增长。

2)净利在20年及之前稳步增长,21年开始急剧增长。

3)盈利能力十分惊人,且呈增长态势:毛利率从17年的47%上升至22年63%,净利率从17年的30%上升至22年的50%,ROE从17年的29%上升至22年的38%。另外,公司的毛利率高出同行一大截,也由此有人质疑公司财务数据的真实性。

4)资产负债结构极好:资产负债率只有15%,应收账款1.2亿,应付账款5亿。

5)现金流充沛:类现金40亿,长期借款2.6亿,没有其他借款。

6)分红稳定:股利支付率大约是30%。

四、力量钻石SWOT分析

1、优势S:

1)区位优势:河南是我国超硬材料发源地,产量占全国80%以上,在河南有较为齐全的培育钻石产业链。

2)技术优势:公司掌握了包括原材料配方技术、新型密封传压介质制造技术、大腔体合成系列技术、高品级培育钻石合成技术、金刚石微粉制备技术等在内的人造金刚石生产五大核心支撑技术。在此基础上,公司形成了较强的产品创新能力。

3)产能优势:力量钻石在22年3月26日160元时定增融资39.12亿,主要用于产能建设,次要用于研发中心建设和补充流动资金,这使得公司具有产能先发优势。预计36个月建设期结束后,公司培育钻石和金刚石单晶的产能,将是现有产能的5.32倍和2.53倍。

4)渠道能力:除了卖给B端外,公司还与零售品牌合作,探索培育钻石零售。力量钻石与珠宝品牌潮宏基合作开公司,背后可能是力量出货潮宏基出钱运营、利润共分的模式。如果搞成功,将进一步提升力量毛利率。毕竟出厂价才几百一克拉,零售价要几千,毛利润又翻好几倍。

5)股权优势:创始人及其一致行动人持股将近50%,从近期表现来看,管理层较为优秀。

2、劣势W:

1)股票解禁期临近:机构定增的2414万股于23年3月20日解禁,但与此同时公司借此机会也抛出了1.5-3亿的回购计划用于对员工的股权激励。另外,还有高达7164.25万股将于2024年9月24日解禁。

2)技术落伍:人造钻石的工艺包括CVD和HPHT,海外(印度、美国)CVD居多,国内几乎全是HPHT。CVD的优势是容易做出超大钻石,HPHT优势是产能大,净度高,有彩钻和异形钻,目前公司尚未能掌握较为先进的CVD工艺。另外,力量钻石申请和授权发明专利为24条,作为对比,中兵红箭同口径专利有258条,十倍差距。

3、机会O:

1)产业链优势:背靠中国强大的工业产业链,当面对外国竞争对手时,国内企业具有成本优势和技术优势。例如,合成金刚石需要高纯度石墨粉和金属触媒粉,石墨粉和触媒粉的产能和技术,我国是相对领先的。

4、威胁T:

1)印度竞争:

2)培育钻石供给增多风险:

五、力量钻石的投资逻辑

1)恕孤陋寡闻,之前从未见过如此漂亮的财务状况,无论从哪个角度来看,都堪称完美,完美的都有些不真实,如果不是老天爷垂爱,那必定有过人之处了。

2)靠前个问题,为何公司的财务状况如此之好?公司在22年年报中有回答,包括三个原因,技术、前瞻性的产能布局及市场需求旺盛。

3)至于技术,公司的技术与同行相比并无过人之处,尤其与外企相比,在技术上甚至存在劣势,但得益于中国的产业链优势,公司和国内同行一样,在成本和效率上相对于外企依旧具有优势;至于前瞻性的产能布局,事实的确如此,但是一方面,产能优势只能提供一时的竞争力,无法提供长久的竞争力,另一方面,随着行业产能扩张,单价必定下降;至于旺盛的市场需求,事实的确如此,目前培育钻石赛道正处于成长期、渗透率低、成长空间大。

4)总之,由于一系列天时地利人和的因素,力量钻石的财务状况极佳,随着产能扩张以及市场需求的持续,这样优异的财务状况在短期内大概率会持续,在中长期,随着培育钻石的供求均衡,可能钻石将会彻底沦为廉价的东西,就像是玻璃一样,如今廉价的玻璃,在古代可是价值不菲。

5)第二个问题,为何公司的财务状况比同行要好?毛利率更高?背后的原因可能是公司的业务更加聚焦培育钻石,高毛利率的培育钻石在营收中的比重更高,力量钻石作为新晋玩家,具有后发优势,得以轻装上阵。至于其他的公司,培育钻石的比重很低,例如,中兵红箭拥有包括军工在内的多元化业务;四方达以超硬金刚石为主,暂无培育钻石业务;黄河旋风由于失败的并购拖累了主营以及培育钻石业务。

6)第三个问题,公司的竞争壁垒如何?能否保护住自己的好生意?否则就是武大郎娶潘金莲——怀璧其罪了。恐怕不能保住自己的好生意,在技术上,公司并无过人之处;在产能上,其他的公司会迎头追上;在市场需求上,伴随着中国同行以及印度同行的竞争,将导致培育钻石供给增加,最终导致单价下降。

7)总之,在短期,随着产能扩张完毕,以及培育钻石市场渗透率提升,力量钻石的营收净利会持续增长,但是盈利能力会有所下降;在中期,随着国内和印度等国培育钻石市场的产能扩张,导致市场整体供求平衡,届时将没有溢价,就赚个辛苦钱;在长期,随着培育钻石技术的进一步提升,钻石将沦为像玻璃一样廉价可得东西。

六、估值

1)估值:83.87元/股

2)安全边际:70%

3)建仓价格:58.71元/股

力量钻石还有没有后劲?

力量钻石发行价20.62元/股, 9月24日,N力量上市首日股价直接高开800%,随后冲击1093%,报246元/股,触发了临时停牌,复牌之后*高突破288元。照此计算,中一签500股*高可赚约13.3万元。最终N力量以涨1112%,收报250元,让中签的股民体验了一把十倍股的“暴富”感。

作为0.01%中签幸运儿之外的吃瓜群众,我们抹去三尺的垂涎,来看看力量钻石还能不能继续造富。

一、行业逻辑

1、供给侧

根据《2018年全球钻石行业报告》预测,随着社会经济和消费者水平不断提高,全球培育钻石产量年均增长率将保持在15%-20%,2030年培育钻石产量规模将达到1000万克拉至1700万克拉。

当前,我国培育钻石产能约占全球培育钻石总产能的50%,稳居全球靠前。其中,河南省又占据了国内培育钻石80%的产能,形成了“世界钻石看中国,中国钻石看河南”的格局。

在强大的产业集群效应下,河南已经诞生了豫金刚石、黄河旋风、中兵红箭、力量钻石四家涉足培育钻石的上市公司。其中,黄河旋风是中国最大的钻石制造商,中兵红箭子公司中南钻石则是全球最大的工业金刚石制造商。

河南培育钻石产业集群的不断壮大还成功把价格给“打了下来”,进一步刺激培育钻石的市场需求。贝恩咨询数据显示,2016年培育钻石还是天然钻石零售价的80%,到2018年就降到了一半,批发价更是低至20%。

在此背景下,连一向拥护天然钻石的戴比尔斯也被迫“投诚”——“打不过就加入”。

2015年,戴比尔斯曾联合其他6家世界级钻石公司成立钻石生产商协会,并启动“真实是稀有的,真实是钻石”推广项目,坚决拥护天然钻石。然而,2018年,戴比尔斯的态度却来了个180°大转弯,推出培育钻石品牌Lightbox。

另外,今年5月4日,潘多拉宣布公司将全面采用人工钻石,不再出售天然钻石。虽然钻石在潘多拉产品中的应用比例极小(低于1%),但作为全球最大的珠宝生产商之一,潘多拉的转型成为培育钻石市场发展的重要信号。

而作为前景广阔的千亿市场,培育钻石产业的快速增长也为中国企业提供了发展的良机。东北证券预计,2025年全球培育钻石原石市场规模乐观情况下将达1936亿元,对应中国培育钻石原石市场规模达1162亿元。

2、需求侧

培育钻石的快速发展有四大支撑点,高性价比(价格仅为天然钻石三分之一左右)、环保(大幅降低的碳排放及对土壤的破坏)、可定制(培育钻石在尺寸、颜色等方面具有较好的可控性,能够实现款式量身定做,满足消费者的个性化需求)、成本有支撑(具有与天然钻石相同的物理化学性质,在做宣传时可以说是真钻石)。

以上四点结合培育钻石目前还非常低的渗透率,未来培育钻石的市场规模有望快速增长,据业内专家预测,行业未来5年保守估计有20%的年均复合增速。

需求空间:2020年培育钻石渗透率约7%,卖方的测算:未来行业增速在年CAGR=45%左右,即从20年100亿规模,到25年640亿规模,6倍空间。

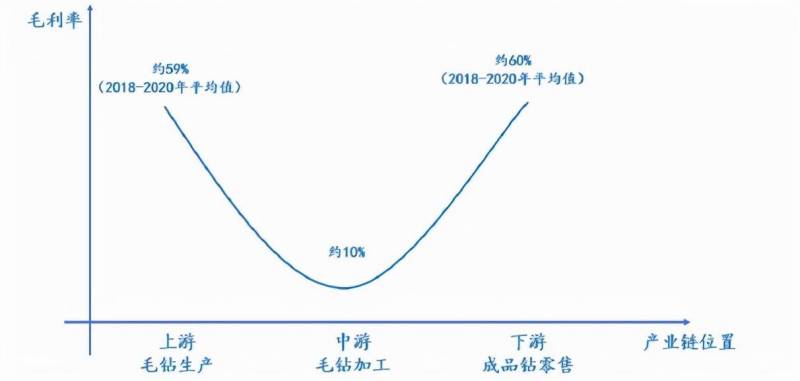

3、产业链利润分布:符合微笑曲线分布,利润主要集中在上下游两端,上游赚技术壁垒的钱,下游转品牌溢价的钱,上游毛石和下游终端消费的利润率较高,约在 60%左右,而中游加工制造利润率低,仅为 10%左右。

产业链利润率呈微笑曲线

4、发展趋势与路径

培育钻石的发展趋势可能包括:1.大克拉趋势;2.彩钻/异形钻多品类趋势;3.产品价位梯级分布较大。

发展路径:目前主要是下游放量,品牌商推动上游行业,等到之后消费习惯起来了,就需要上游来降成本,最后是产品结构多元价格稳定,培育钻石品牌崛起。

二、培育钻石的技术路线

高压高温法(HTHP)是模仿天然钻石在地球深处的形成条件,在实验室中创造高温高压的的环境来合成钻石。缺点是生产过程中会使钻石掺入杂质,因此产出的钻石多用于工业领域。现在随着科学技术的进步,已经能够造出超30克拉的无色钻石。

化学气相沉积法(CVD)则是在真空中使用甲烷等富含碳的气体,让甲烷中的碳分子不断沉积到钻石基底上,让钻石不断长大。优点是合成的钻石纯度极高。

达到宝石级别的培育钻石的物理属性、化学属性和光学特性与天然钻石完全相同,基本无法用肉眼分辨它们的区别。所以有个形象的比喻形容两者的关系:天然和培育钻石就好比河流里的冰跟冰箱里的冰。本质上都是冰,唯一的不同是来源。

三、相关上市公司对比(根据机构调研纪要整理)

1、中兵红箭

军工+培育钻石业务,资产负债状况良好,产能最大,压机5000台,占国内培育钻石原石市场规模的40%;不足之处是公司出来交流太少,难以跟踪。

调研定性分析:

(1)正在做激励,在走流程。

(2)不会因为股权激励而压业绩。

(3)军工会扭亏,未来(不确定具体几年后)甚至有可能利润不比中南低。

(4)中南工厂的自动化程度、管理水平水平比黄河旋风高。

(5)中南确实仍在扩产,具体投入节奏不透露。

利润预测:2021年6亿净利率(中南钻石8个亿,军工亏2个亿),2022年12亿净利润(中南钻石11个亿,军工1个亿),半年时间先看到360亿市值(保守给整体打包30倍PE)。

2、黄河旋风(7.14日公司交流)

优点:技术最强,只有黄河可以生产D净度、VVS色培育钻石,公司重视研发人才,有硬核研发人才;

缺点:收购名匠智能巨亏,2020年亏损9个亿、有息负债较多,后续融资存在困难。

(1)公司资本形象一般,收购上海名匠造成的商誉问题,目前还未完全解决

(2)野心很大,磨料金刚石(工业金刚石)切割片钻头,市场规模150亿左右,黄河旋风占20%的市场份额。培育钻石市占率20%,高品质的占50%,会从一个百亿级的赛道切换到千亿级赛道。之后还会做第三代半导体,碳化硅、氮化镓。

(3)钻石现在产能一个月5000万,全年6个亿。2019年1亿收入,2020年3.2亿收入。

(4)今年下半年到四季度现产能会扩400台。自有资金再上一点,今年全年扩产在450台左右。明年再看市场需求和融资途径。单台保守一个月10万产值。

(5)净利率口径公司在20%左右。

(6)预计公司今年总利润1.92亿,明年在5.88亿。

3、力量钻石:次新股,预计可以取代豫金刚石成为行业老三。

人造金刚石新星,业绩高速增长:2021年1季度末具有411台六面顶压机,到2021年末将达到600台以上;大直径压机占比远高于行业,效率高、克拉大、品质好、产值大。整体盈利能力强,毛利率维持40%以上。受益于培育钻石快速发展及工业金刚石需求旺盛、涨价,2021H1实现营收、净利润2.18亿( 125%)、1.08亿( 326%)。

培育钻石业务占比快速提升。公司2016年进入培育钻石行业,2019年后迅速发展,到2021年年中育钻石顶压机占比预计超过50%,新增产能中大部分为培育钻石业务方向。2020年培育钻石业务营收占比15.3%,2021年H提升至45%左右,预计到2021年末将超过55%。加之培育钻石销售均价较高,2018-2020年约在220-260元/克拉,毛利率超过60%。随着技术进步及压机型号增大,大颗粒钻石占比快速提升,3-5克拉以上产品推动售均从2021平均大幅提升至700-800元/克拉(100-130美元),综合净利润率从2019-2020年不足30%提升至2021H1的50%,培育钻石业务毛利率有望提升至80%以上。预计2021-22年培育钻收入分别为2.41亿和5.73亿,同比增长546%和138%。

工业金刚石及金刚石微粉需求旺盛:受益于下游工业需求旺盛,以及产能向培育钻石转移,工业金刚石景气度提升,今年价格上涨20%左右;同时产品升级趋势中钻石超硬工具替代SiC、Si3N4等产品的优势明显。金刚石微粉目前主要应用于金刚线,将充分受益于光伏单晶硅产量的增长。

盈利预测:预计公司2021-2023年实现营收5.25亿、9.02亿和14.69亿元,分别同比增长122.8%、71.8%和62.8%;利润2.39、4.92亿和8.8亿元,分别同比增长227.7%、105.9%和78.8%。

四、结论:

力量钻石目前150亿市值,对应今年的业绩是62.5倍动态市盈率,对应明年是30倍。鉴于未来两年业绩基本上是明牌,培育钻石业务保持翻倍高速增长,同时对照中兵红箭整体50倍、黄河旋风78倍动态市盈率,力量钻石的业务相对比较纯粹,历史包袱少,可以享受一定的次新股溢价,给到60-80倍估值,市值今年可以看到200亿。

所以,N力量上市首日,估值基本一步到位,现在介入,主要赚的是未来2-3年业绩高增长的钱。如果市场能够在未来有一定回调,市值能够回到100-120亿左右,将是一个不错的买点。

五、风险提示

以上就是力量钻石是做什么的?的详细内容,希望通过阅读小编的文章之后能够有所收获!