金螳螂股票有投资价值吗?

金螳螂股票有投资价值吗

国盛证券发布投资研究报告,评级: 买入。金螳螂(002081)竣工加快强化短期需求,中长期具有消费属性。2019年1-11月全国商品房竣工面积同比下降4.5%,降幅显著收窄1.0个......接下来具体说说

金螳螂—装饰龙头已具显著投资价值

国盛证券发布投资研究报告,评级: 买入。

金螳螂(002081)

竣工加快强化短期需求,中长期具有消费属性。2019年1-11月全国商品房竣工面积同比下降4.5%,降幅显著收窄1.0个pct,在融资全面收紧背景下,开发商预计仍将使用加快推盘和开工的快周转模式,预计后续建安投资仍可保持较快增速,竣工端有望继续改善,短期利好地产后周期装饰龙头。中长期来看,我国建筑耐久年限一般为50年,而建筑装饰使用年限远远小于建筑结构,一般为5-10年,叠加装饰消费不断升级换代,装饰行业具有消费属性,需求端优于土建施工,行业有望展现较好成长性。

龙头优势促市占率持续提升,盈利稳健持续增长。公司作为公装龙头近年来市占率不断提升,由2003年的0.2%显著提升至2018年的1.0%,主要系通过以下途径持续强化核心竞争力:1)凭借突出的设计优势,加大公开标及EPC业务承接力度;2)完善供应链管理机制,实现规模经济效应;3)推出针对公共建筑的BIM系统,推进工业化、信息化转型;4)探索全屋定制OEM+ODM模式,以实现全屋定制产品优势。公司市占率提升促Q3收入与盈利绝对额均创历史单季新高。预计随着公司前期公装订单持续**、家装业务调整充分,未来有望持续稳健增长。

盈利能力处于行业较高水平,现金流与收款能力表现优异。相比同业公司近年来利润率普遍下行、现金流流入收窄,公司盈利能力及收款状况始终处于较好水平。公司2018/2019Q3毛利率为19.5%/18.6%,分别较同业平均水平高4.6/3.1个pct;历年净利率均维持在7%以上稳居行业首位,2018/2019Q3净利率为8.7%/7.7%,分别较同业平均水平高5.1/3.6个pct,盈利能力优势显著。现金流与收款能力方面,2011年以来公司经营性现金流净额仅在2014年为负,2015-2018年公司经营性现金流净额分别为0.8/11.0/17.8/16.5亿元,现金流整体状况较好,近四年收现比亦处于行业上游,回款能力持续优异。

估值已极低,具有较高配置性价比。公司股价前期下跌主要受房地产融资收紧政策周期影响及总裁事件冲击,我们认为房地产政策周期的影响已被大部分定价,总裁事件预计对公司中长期经营影响十分有限,目前公司市值218亿已达近年来的底部区域。公司当前PE(TTM)/PB(LF)分别为9.5/1.5倍,均创历史新低。PE与沪深300PE的比值为0.74,创出历史新低;PB与沪深300PB的比值为1.0,接近历史最低点,配置性价比高。

投资建议:我们预测公司2019-2021年归母净利润分别为23.6/26.7/30.2亿元,同比增长11%/13%/13%,对应EPS分别为0.88/1.00/1.13元(18-21年CAGR为13%),当前股价对应PE分别为9/8/7倍,目前估值已处于历史极低水平,维持“买入”评级。

基建工程PE处于历史低位,值得持有吗?基建工程投资价值分析

基建工程重仓中字头股票

基建工程的样本有50只,其中有14只是中字头股票。在十大权重股中,中字头股票占了7个席位,权重占比49.95%。

也就是说,基建工程成分股中的中字头股票权重占比要远在50%以上,中字头股票的走势决定着基建工程的走势。

从数据来看,中字头股票近一年的走势与沪深300基本保持一致。近一年中字头股票涨幅33%,沪深300为32.52%。

中字头的股票涨势这么好,为毛基建工程不断往下跌呢?这时我们要回看的是中字头股票5年的走势,从近5年来看,中字头的股票走势是非常差的,涨幅只有5.21%。如果剔除近一年的涨幅,收益负的很严重,跟沪深300没法比。

因此,我们可以得出一个结论,中字头的估值偏低。如果长期持有,或者将买中字头股票当作存钱,那么目前的中字头股票是个不错的选择,毕竟每年利润都积累在那儿。

我们再来看基建工程,近一年中字头股票涨幅是33%,而基建工程却下跌了1.79%——显然,近一年市场不看好基建工程,原因之一是房地产的三道红线,导致基建工程和房地产近一年都不行。

从中字头股票和基建工程的对比,我们可以发现,除基建工程成份股中的中字头股票外,其他的中字头股票涨幅都很不俗,基建工程拉了中字头股票的后腿。

基建工程的投资价值

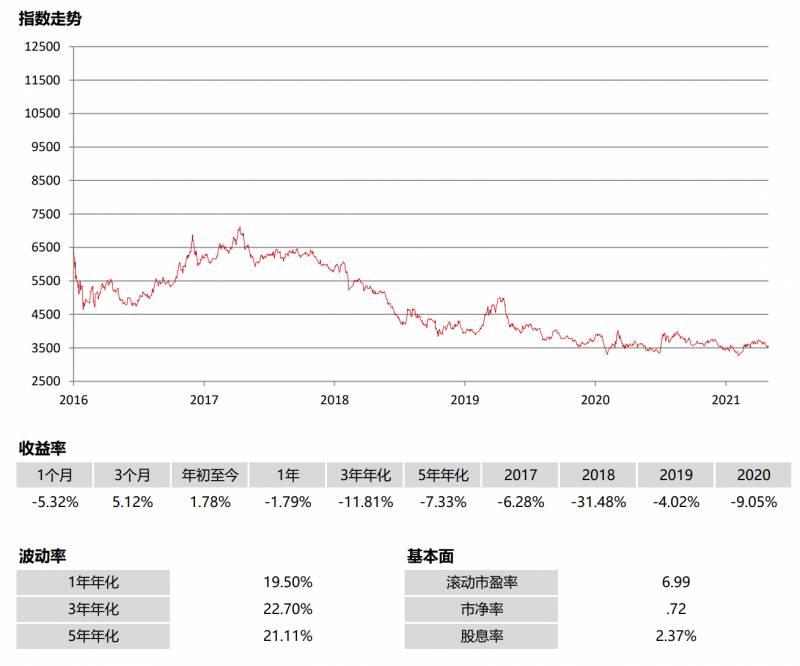

跟踪基建工程的指数基金提供的市盈率为6.95(中证指数官网提供的市盈率为6.88,两者存在跟踪误差),市净率为0.66,以此来计算ROE的话,ROE=0.66/6.95=9.5%。

不管从历史的PE百分位,还是历史PB百分位,基建工程都处于历史1%以下。换句话来说,基建工程的PE和PB是在创新低的过程中。

如果不分析基建工程的技术面,只分析基建工程的基本面PE和PB,那么基建工程具有很大的投资价值,继续下行的风险较小,而上行的收益却是很高。通俗的话来说就是,目前收益大于风险,值得价值投资者中长期持有。

中证指数官网给了近4年的下跌数据,2020年下跌9%,2019年下跌4%,2018年下跌31.5%,2017年下跌6.3%——连续4年下跌。

若从PE和PB的走势来看,基建工程已经下跌了5年有余。

未来还会不会下跌呢?谁都无法确定,但持续下跌的可能性较低,毕竟净资产保持较为稳定的增长——我们可以理解为公司不断的把钱存起来,只是暂时不能取出罢了(无法以股价的形式表现)。

比如基建工程靠前重仓中国中铁,2020年在疫情的影响下,净利润增长6.38%,今年第1季度净利润增长80.89%;第二重仓中国建筑,2020年净利润增长7.31%,今年第1季度净利润增长45.45%;第三重仓中国铁建,2020年净利润增长10.87%,今年第1季度净利润增长68.5%。

基建工程重仓风险分析

基建工程最大风险来自于两年破产风险,其次来自于成长性风险。

通过“阿特曼Z-score模型”对基建工程十大权重股进行评测,评测结果只有金螳螂不在“两年内破产的企业”,其他的评测结果都为两年内破产企业。

注:若对阿特曼Z-score模型有兴趣,自行百度。

也就是说,基建工程不受机构喜爱,主要还是因为它们的资产负债存在根本性问题,导致其破产概率较高。

但是我国市场不是完全的资本市场,特别是基建这一块,基本都是国有企业,“阿特曼Z-score模型”适用性不那么高——换句话来说,只要国家干预就不可能倒闭,资本市场是无法比拟的。

如果相信国家会干预,或者相信中国中铁、中国建筑和中国铁建等国有企业不可能倒闭,那么两年内破产风险是可以剔除的,剔除之后收益要远大于风险,值得长期持有,等待基本面变好,股价上行。

基建工程的成长性风险体现在我国当基建狂魔已经好几十年了,基础建设相对完善,未来规模扩张出现局限性,即基建工程的成长放缓,这会导致市场给予较低的估值。

但基建工程已经下行了4年有余,成长性风险相对释放,而每年的利润却在不断地积累,市净率的下行有限(从PE趋势图也可以看出,市净率下行放缓)。若未来市净率不再下行,而净利润继续增长,这将会推动股价的上行,对于价值投资者而言,值得长期持有。

金螳螂—装饰龙头已具显着投资价值

国盛证券发布投资研究报告,评级: 买入。

金螳螂(002081)

竣工加快强化短期需求,中长期具有消费属性。2019年1-11月全国商品房竣工面积同比下降4.5%,降幅显著收窄1.0个pct,在融资全面收紧背景下,开发商预计仍将使用加快推盘和开工的快周转模式,预计后续建安投资仍可保持较快增速,竣工端有望继续改善,短期利好地产后周期装饰龙头。中长期来看,我国建筑耐久年限一般为50年,而建筑装饰使用年限远远小于建筑结构,一般为5-10年,叠加装饰消费不断升级换代,装饰行业具有消费属性,需求端优于土建施工,行业有望展现较好成长性。

龙头优势促市占率持续提升,盈利稳健持续增长。公司作为公装龙头近年来市占率不断提升,由2003年的0.2%显著提升至2018年的1.0%,主要系通过以下途径持续强化核心竞争力:1)凭借突出的设计优势,加大公开标及EPC业务承接力度;2)完善供应链管理机制,实现规模经济效应;3)推出针对公共建筑的BIM系统,推进工业化、信息化转型;4)探索全屋定制OEM+ODM模式,以实现全屋定制产品优势。公司市占率提升促Q3收入与盈利绝对额均创历史单季新高。预计随着公司前期公装订单持续**、家装业务调整充分,未来有望持续稳健增长。

盈利能力处于行业较高水平,现金流与收款能力表现优异。相比同业公司近年来利润率普遍下行、现金流流入收窄,公司盈利能力及收款状况始终处于较好水平。公司2018/2019Q3毛利率为19.5%/18.6%,分别较同业平均水平高4.6/3.1个pct;历年净利率均维持在7%以上稳居行业首位,2018/2019Q3净利率为8.7%/7.7%,分别较同业平均水平高5.1/3.6个pct,盈利能力优势显著。现金流与收款能力方面,2011年以来公司经营性现金流净额仅在2014年为负,2015-2018年公司经营性现金流净额分别为0.8/11.0/17.8/16.5亿元,现金流整体状况较好,近四年收现比亦处于行业上游,回款能力持续优异。

估值已极低,具有较高配置性价比。公司股价前期下跌主要受房地产融资收紧政策周期影响及总裁事件冲击,我们认为房地产政策周期的影响已被大部分定价,总裁事件预计对公司中长期经营影响十分有限,目前公司市值218亿已达近年来的底部区域。公司当前PE(TTM)/PB(LF)分别为9.5/1.5倍,均创历史新低。PE与沪深300PE的比值为0.74,创出历史新低;PB与沪深300PB的比值为1.0,接近历史最低点,配置性价比高。

投资建议:我们预测公司2019-2021年归母净利润分别为23.6/26.7/30.2亿元,同比增长11%/13%/13%,对应EPS分别为0.88/1.00/1.13元(18-21年CAGR为13%),当前股价对应PE分别为9/8/7倍,目前估值已处于历史极低水平,维持“买入”评级。

以上就是金螳螂股票有投资价值吗?的详细内容,希望通过阅读小编的文章之后能够有所收获!