任泽松的基金还能买吗?深度解析其近期表现与投资价值

任泽松的基金还能买吗

接下来具体说说深度解析其近期表现与投资价值

扫雷:买了“公募一哥”任泽松的基金,居然排名垫底!?

继前“一哥”王亚伟在2012年离开公募奔私之后,新的收益冠军——中邮基金的任泽松被冠以新“公募一哥”称号。

继前“一哥”王亚伟在2012年离开公募奔私之后,新的收益冠军——中邮基金的任泽松被冠以新“公募一哥”称号。

这位80后基金经理因其管理的中邮战略新兴产业混合(590008)取得80.38%的高收益率,成为2013年偏股基金冠军;

2014年仍取得57.29%的收益,而声名大噪。

绝对收益高,无疑是投资者最看重的指标。

任泽松:中邮创业基金投资部总经理。80后,清华生物学硕士,毕业后曾短暂做过四大审计员、私募行业研究员后加入中邮创业基金,任行业研究员。

2012年12月开始担任基金经理,现任中邮战略新兴产业、中邮双动力混合、中邮核心竞争力、中邮信息产业灵活配置等基金的基金经理。

在信谁的赚钱能力排名中,任泽松也以51.5%的年化绝对收益成为在任基金经理中的并列靠前(另一是丘栋荣)。

但是,可以明显注意到:

但是,可以明显注意到:

-

任泽松的 言值仅为68 。言值是信谁基金经理评级体系中,综合战胜基准次数和幅度得出的管理能力分数,代表主动管理能力和稳定性。

任泽松的言值分数并不高,与丘栋荣94.1的言值分数也差异巨大。说明他战胜基准的管理能力和稳定性并不突出。

-

而在绝对收益评价中,他在44个赛季, 仅24次战胜行业平均水平,也不稳定。

两个指标说明, 任泽松只是在某几个赛季中大幅跑赢基准和同行,其他赛季水平并不稳定。 ——这意味着,你选投他的基金想赚钱还得靠运气。

跟着“一哥”买基金也不靠谱?

这是为什么呢?任泽松还能被称之为“一哥”吗?

我们用数据来分析揭示他的管理表现:

1、平均值背后,“一拖七”表现已下滑

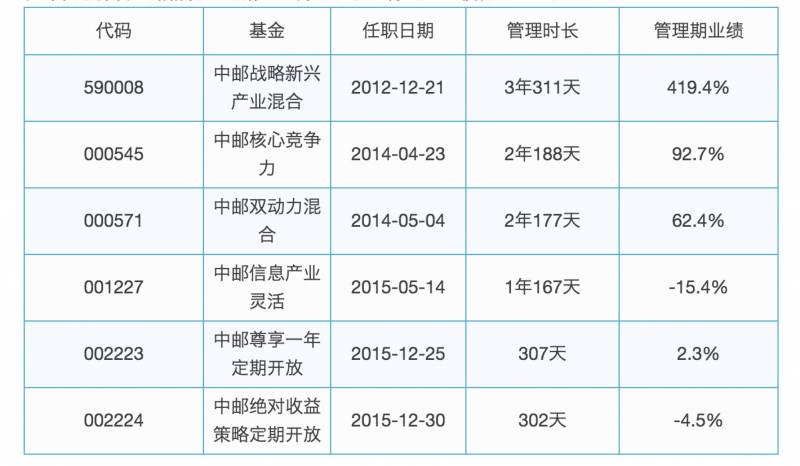

任泽松总体管理期情况:(截止10月27日,且除去一只债券型基金)

任泽松现在身兼6只主动型基金的基金经理,如果算上他掌管的另1只债券基金,已然是“一拖七”,一人负责7个娃。从业绩看, 表现优秀的还是以早期的两只基金(中邮战略新兴和中邮核心竞争)为主,后期成立的基金盈利情况已经不及当初的辉煌。

任泽松现在身兼6只主动型基金的基金经理,如果算上他掌管的另1只债券基金,已然是“一拖七”,一人负责7个娃。从业绩看, 表现优秀的还是以早期的两只基金(中邮战略新兴和中邮核心竞争)为主,后期成立的基金盈利情况已经不及当初的辉煌。

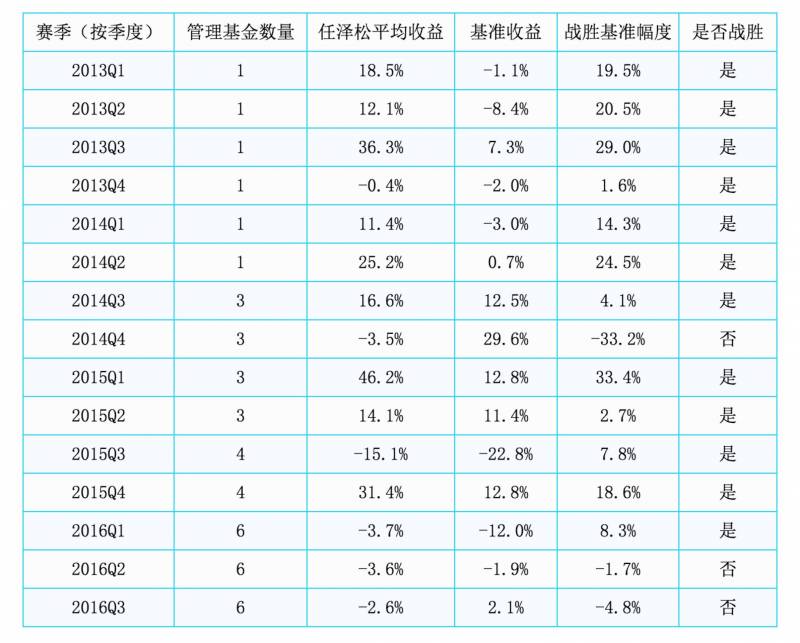

平均每季度的情况:

**为曲线图更直观:

直观发现, “一拖六”之后,任泽松的平均收益大幅下滑,且没有跑赢基准。

因为之前的业绩基础,让任的总体平均年化收益率仍然处于较高水平。

但如果你根据他的收益排名,在过去1年里买了他的新基金,到现在的收益并不理想(应该是很心痛)。

如此可见,只看绝对收益排名,而买入“冠军基金经理”的产品并不靠谱。

该怎么办?

这个时候就需要兼顾管理能力和稳定性的考察。信谁的管理能力言值评价体系,就是这个作用。

2、 主动管理能力及稳定性并不突出?

根据信谁之前的基金经理言值榜(查看完整**,点击阅读原文下载信谁App),任泽松只排到第82名,在44个赛季中仅28次战胜基准。

细看他各只基金的情况:

转为曲线图:

转为曲线图:

转为曲线图:

明细数据看来:

-

任泽松在 2013年震荡市中的确表现优秀 ,管理的中邮战略新兴产业混合(590008)大幅跑赢市场;

-

在2014第4季度, 大牛市来临靠前阶段他并没有反应过来,大幅跑输市场;

好在把握了牛市中程,在15年前2个季度大幅冲刺;但15年第3季度的大跌,他 虽没有很好躲过,但勉强跑赢基准。

-

而牛市结束后,发行的新基金盈利表现并不突出。 2016年以来更是表现平平,第三季度更是成了排名垫底。

起伏过大,实在有违“一哥”称号。

结论:

看完明白了吗?

绝对收益高很重要,但是只看绝对收益去挑基金,不靠谱!

只追逐收益冠军光环,很容易就踩雷!

有些绝对收益就是他擅长某种市场阶段得来的,必须看仔细。必须看他的管理能力和稳定性。言值是很好参考体系。

下期我们会综合管理能力、赚钱能力和接着讨论各市场情况下持续获得正收益的基金经理都是谁!

查看完整榜单,下载信谁App。更可以关注基金经理,言值变动、任职变化获得及时提醒。

更多干货榜单:

基金经理**之管理能力:战胜大盘,力挽狂澜。

基金经理**之赚钱能力:绝对收益,赚钱多多。

基金经理**之回测率:主动型,稳定性,防御型 , 各取所需。

11月分析师**:跟着谁能发现黑马股?研究分析能力榜、黑马股票推荐榜、稳稳赚钱安心榜

12月财经大V**:投资预判、宏观判断该信谁?宏观预测能力榜、股票预测能力榜、房价预测能力榜、黄金预测能力榜、综合能力榜

再见蔡嵩松,再见明星基金经理

作者| 曹甜

编辑| 颜汐

哪怕已经离职六个月,当蔡嵩松这个名字再次出现公众视野时,依然在市场上引起轩然大波。

最近,这位“长在热搜上”的基金经理又一次上了热搜,不过这次大家对他的称谓从“基金经理蔡嵩松”变成了“犯罪嫌疑人蔡嵩松”。

据媒体报道,3月27日,蔡嵩松、曲泉儒,董博雄等非国家工作人员受贿罪、对非国家工作人员行贿罪一案,在金华市中级人民**开庭。

曾吸引两百多万投资者追随,管理规模达到400亿元,自诩为“芯片投资最锋利的矛”,净值的波动经常登上热搜……随着这则受贿案的逐渐披露,一个更加真实的蔡嵩松将呈现在公众面前。

出道即巅峰

根据财新报道:曲泉儒把一只股票的操作方法和好处介绍给了蔡嵩松,两人分别用自己管理的产品持仓小半年,总金额1000万左右,从中收取了好处费,曲收了约百万元,蔡收了几十万,董在中间充当了掮客角色。

曲泉儒和蔡嵩松曾同在诺安基金担任基金经理。让人不解的是:蔡嵩松担任基金经理时,已经实现百万、千万年薪,怎么还会为了几十万好处费赔上自己的前途?

回顾蔡嵩松的履历,写满了年少成名和志得意满:他15岁考入中国科学技术大学少年班,硕博阶段就读于中科院计算技术研究所,获得芯片设计博士学位。

毕业后,曾在中科学计算机研究所、天津飞腾工作,后者曾被美国列入实体清单,是半导体领域的重点公司。

从科研院所、实业到转型金融,蔡嵩松一路走来颇为顺利。2015年9月,他告别实业,投奔灾后重建的资本市场,入职华泰证券担任电子行业分析师。

在卖方做了两年后,顺利跳槽买方。2017年加入诺安基金,不到两年就出任基金经理。

2019年2月,蔡嵩松管理诺安成长和诺安和鑫两只基金,宣告了基金经理职业生涯的开始。

诺安成长是全市场配置基金,业绩比较基准是中证800指数,他接管后,大刀阔斧地改变了基金的投资方向,全部切换至半导体领域。幸运的是,恰好撞上了最火热的行情。

2019年上半年,在5G通信带动下,半导体板块迎来全面普涨。到了年中,特朗普政府重启对我国高科技行业的对抗,重点目标之一就是华为的芯片业务,这时,市场的方向转向了半导体和信创的国产替代。2019年全年,半导体在所有行业中的涨幅位居靠前。

当年,诺安成长上涨95.44%,而偏股混合型基金的涨幅为45.02%。虽然从2019年2月到2020年的5月,诺安成长一直是由王创练和蔡嵩松共同管理,但市场只记住了蔡嵩松的名字。

凌厉的业绩吸引大量资金涌入。2019年初,诺安成长仅有2万户持有人,规模仅为3.8亿元,到了2020年一季度,规模暴增至108亿元。蔡嵩松成为最快实现百亿规模基金经理,出道一年就跻身头部。

自己名利双收的同时,蔡嵩松也宛如“紫薇星天降”,为诺安这家中小基金公司带来泼天富贵,不仅提高了知名度,在管期间为诺安及渠道所创造的管理费收入就超过了15亿元。

最锋利的矛

上一轮基金牛市,催生了张坤、葛兰等一批明星基金经理,在这其中,蔡嵩松既不是业绩较好的,也不是管理规模最大的,但他是最会捕捉流量的。

和同时期成名基金经理相比,蔡嵩松更主动地参与构建人设中。上《人物》杂志、上央视访谈,他不断强化半导体投资这个标签。

重仓半导体的基金经理很多,赛道投资的也不少,唯有蔡嵩松把自己活成了芯片投资的代言人。

与其说他是一位基金经理,倒不如说他是一位流量操盘手。他深谙一部分投资者的赌性心理,用大开大合的集中投资,带领百万基民坐上净值过山车。

2020年下半年,半导体市场剧烈调整,诺安成长大幅回撤引争议。当时在接受采访时,蔡嵩松称:“内心的煎熬是难免的,尤其是2020年下半年市场调整的那段时间。但大部分事情,包括网络诽谤和各种捕风捉影的小道消息等,带来的也只是情绪层面的影响。我始终没有对自己的投资策略产生怀疑。”

蔡嵩松说到,那段时间里,身边有不少朋友对他温言劝导,还给他提出两种“补救”建议,但他认为这“有损锐度”,最终都没有采纳。

“如果我不坚持这个方向,既是个人的知行不合一,更违背了基金持有人选择诺安成长的初衷。到那时候,持有人不再只是骂我,很可能会选择离开。我不想丧失锐度,泯然众人,未来依然会做最纯粹的产业趋势投资,努力成为这个领域里最锋利的‘矛’。”

在成熟的投资市场上,基金经理被叫做portfolio manager(投资组合管理人),分散化是靠前投资要义。

而蔡嵩松堂而皇之宣传赛道投资,助推了主动基金经理赌赛道的风气。赌赢了,名利双收;输了也没关系,毕竟买者自负。在这种非对称的风险收益吸引下,跟风者众。

从基金后续净值走势来看,他对芯片投资标签的强化更像是“免责声明”:基金波动大,下跌了别来找我。

2022年,诺安成长全年跌超40%,成为跌幅最大的百亿基金,无数基民被套牢在半山腰。

流量时代终结

每一轮的明星基金经理必定带有当时的烙印。从王亚伟、任泽松、陈光明、张坤,能成为一哥一姐的,必定是踩中了时代的节奏。

蔡嵩松是互联网销售基金时代被推举出来的icon。随着互联网第三方代销平台的崛起,无数长尾用户的购买力被激活,尤其伴随着2019年开始的基金牛市,大批新基民跑步入场,其中以90后新基民居多。

互联网代销带来了更低的费率,而看净值排名榜单买基金的方式,改变了基金投资生态,缺乏投资经验的年轻基民,天然容易被波动高的基金吸引。

加上基金公司和销售渠道的推波助澜,对基金经理的大肆营销和炒作,蔡嵩松身上少年班、芯片博士的标签都成为打造人设的关键词。他凭借大开大合的集中投资,聚集巨大流量,准确地收割了一批赌性极强的年轻用户。

全市场2000多位基金经理,大众熟知的两只手能数得过来。如同聚光灯下的明星,不怕黑红就怕没有流量。如何让自己快速成名,出人头地,这是每位刚入行的基金经理面临的焦虑。

但如今,很难再复制蔡嵩松快速成名的神话。短短三年间,资管行业的生态发生了翻天覆地的变化,在热门赛道无差别下跌的局势下,人们重新发现了均衡配置的好。即使去年不断冒出靠重仓AI阶段性取胜的基金经理,也没吸引大规模的申购。

取而代之的是ETF投资热潮,既然市场上已经有了这种清晰、确定的投资工具,为何要花更高的费率来买主动赛道基金?

1985年出生的蔡嵩松已经接近不惑之年,如果能够重来,面对名利诱惑时,他会不会做出另一种选择?

如今,随着蔡嵩松涉案,公众对于公募基金的不信任度加深。百万基民们也通过蔡嵩松和他的诺安成长,完成了人生中靠前节昂贵的投资者教育课。

END

光述Lightell

记录「大财富管理时代」的好公司和好故事,洞察行业变迁与未来趋势。

联系我们:Lightell@126.com

本文来源:光述Lightell,作者:曹甜,编辑:颜汐,原标题:《再见蔡嵩松,再见明星基金经理》

以上就是任泽松的基金还能买吗?深度解析其近期表现与投资价值的详细内容,希望通过阅读小编的文章之后能够有所收获!