伴随着LPR贷款利率的年内第三次下调,今天,存款利率也下调了,对楼市有何影响?

一、存款利率下调

9月15日,工农中建交邮储六家国有大行以及招商银行发布公告,宣布下调个人存款利率,主要涉及大额存单和定期存款。

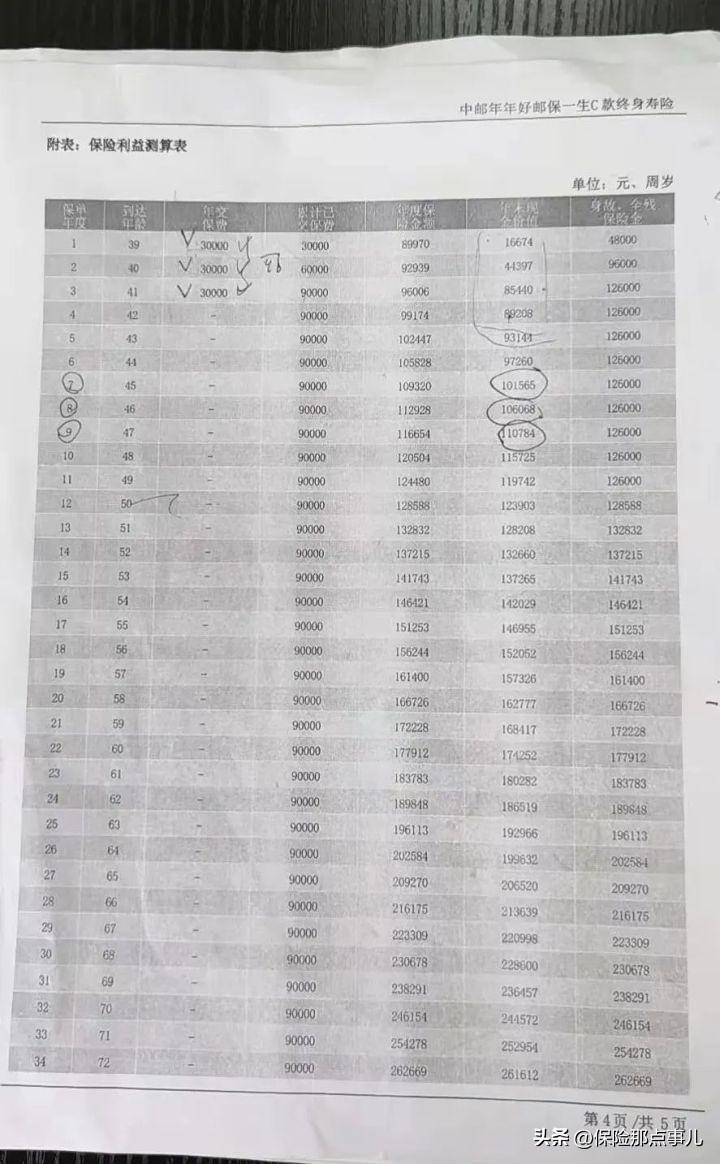

工商银行、建设银行、中国银行、农业银行、交通银行五大行下调后,定期存款利率一致,分别为:三个月1.25%、六个月1.45%、一年期1.65%、二年期2.15%、五年期2.65%,均下降10个基点;而三年期定期存款利率为2.6%,下调15个基点。另外,邮储银行下调后,半年期存款利率为1.46%、五年期1.68%,其余存款利率则与五大行一致。

这是国有六大行个人存款利率继今年4月份下调之后,年内再度调降。今年4月25日,多家银行的多款存款利率下调了10个基点。例如,工行的3年30万元起大额存单利率从3.35%下调到3.25%,3年期3000元起整存整取从3.25%下调至3.15%;农行的3年期、2年期大额存单均下调0.1个百分点至3.25%、2.60%;交通银行的三年期整存整取定期存款由3.50%下调至3.40%。

二、银行不易

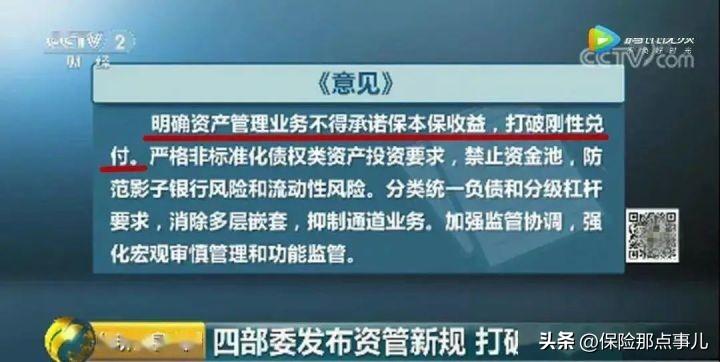

国有六大行一年两次下调存款利率,是经济承压下释放市场流通性的表现,主要目的当然是为了“稳经济”。

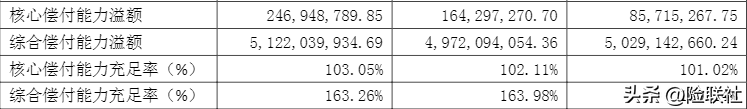

2022年以来,央行已经三次下调LPR利率,相对应的,无论是国有商业银行还是地方商业银行,都陆续下调了贷款利率,尤其是五年期贷款利率更是降低到了4.3%,在贷款利率不对称调整的情况下,商业银行唯有降低存款利率,从而来平衡利息差。话说银行不是存款越多才更有钱发放贷款吗,实乃今年的情况有点特别,老百姓只想存款进银行,没有多少贷款出来花的想法,包括消费,包括买房。

8月金融数据也能说明问题,央行数据显示,8月末,广义货币(M2)余额259.51万亿元,同比增长12.2%,流通中货币(M0)余额9.72万亿元,同比增长14.3%。当月净投放现金722亿元。人民币贷款增加1.25万亿元,其中中长期贷款增加7353亿元。人民币存款增加1.28万亿元,其中住户存款增加8286亿元。存款比贷款多,意味着老百姓宁愿多储蓄少贷款,如果存款继续增加,货币流通不起来,就会影响到经济增长,“有钱花不出去”,银行也很无奈。

三、楼市更不易

银行“有钱花不出”,房地产却是“缺钱花”,都已经9月了,楼市持续低迷,老百姓买房还是不积极。

中国人自古以来就有储蓄的习惯,这固然是一种优良传统,但在经济承压、楼市低迷的2022年,却成了一个难题。就房地产来说,央行的三次降息,房贷利率也大幅下调,极大降低了购房成本,对于购房者简直是真金白银的利好。然而从8月金融数据来看,居民消费意愿并未增加多少,存款金额依然高于贷款金额,中长期贷款也就是居民房贷,同样没增加多少,居民购房意愿也不高,楼市当然也就只要继续探底了。

9月国有六大行年内二度降低存款利率,除了平衡利息差以外,颇有一点让老百姓赶紧把钱取出去花的意味,不管是买车、买房还是用于其他消费,只要花出去就好。如果是用于买房当然最好,房地产属于大额消费,一套房动辄几百上千万,老百姓买房基本都需要向银行贷款,这样不仅把银行存款花出去了,还能增加银行放贷金额,银行是喜闻乐见的。不过话说回来,存款利率降低以后,老百姓会不会把钱从银行取出去,那就以观后效了。

综上所述,LPR利率降了,存款利率也降了,能否助推房地产修复,提高居民购房意愿,就让时间来检验吧。

问 为什么有钱花利率提高了,为什么存款利率降低?