“银行理财产品怎么都跟基金一样了,每天报一个净值,预期年化收益率都不见了?”刚拿到年终奖准备理财的小李感到非常纳闷。前两年,他曾经帮母亲在手机银行上买过理财产品。在他记忆中,每个产品都有一个“预期年化收益率”,母亲就是根据这个数值的高低挑选产品。现在轮到他自己工作赚钱要买理财了,却发现银行的产品都变了样。

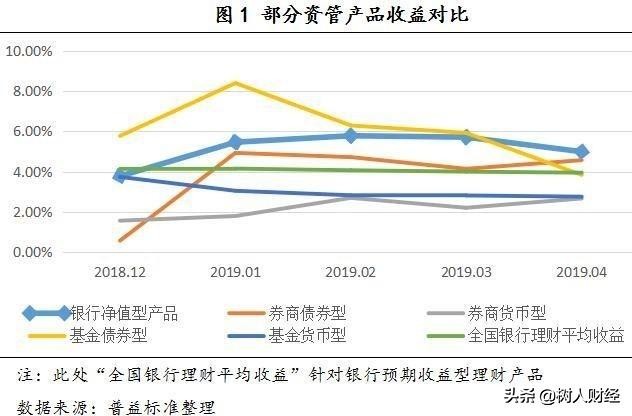

近两年,银行理财市场确实发生了大变革。随着2021年末资管新规过渡期结束,2022年资管新规元年正式开启,银行理财市场进入全面净值化时代。

“预期年化收益率”难寻

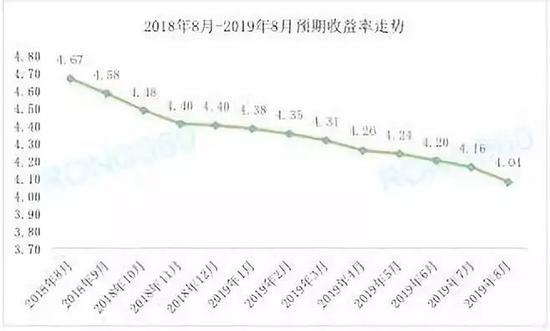

进入2022年,只有少数银行仍在发售非净值型产品。打开各家银行手机银行的“理财产品”,绝大部分产品的公示信息里都找不到“预期年化收益率”的字样,取而代之的是“业绩比较基准”、“单位净值”和“历史收益率”。部分银行还在“业绩比较基准”下方用醒目的文字提醒投资者“业绩比较基准不代表产品的未来表现和实际收益”。

小李表示,以往母亲买理财产品,都是凭“预期年化收益率”的高低来挑选。虽然有“预期”两字,可在他印象中,从没听说过母亲买的理财产品到期后没有达标。现在“预期年化收益率”变成了“业绩比较基准”,他感觉有点儿懵,不知是什么意思。

理财产品不再“保本”

传统的预期收益型理财产品,在产品到期前,银行不会披露期间的运作信息,到期后本金和收益自动到账,基本都能实现预期收益率。

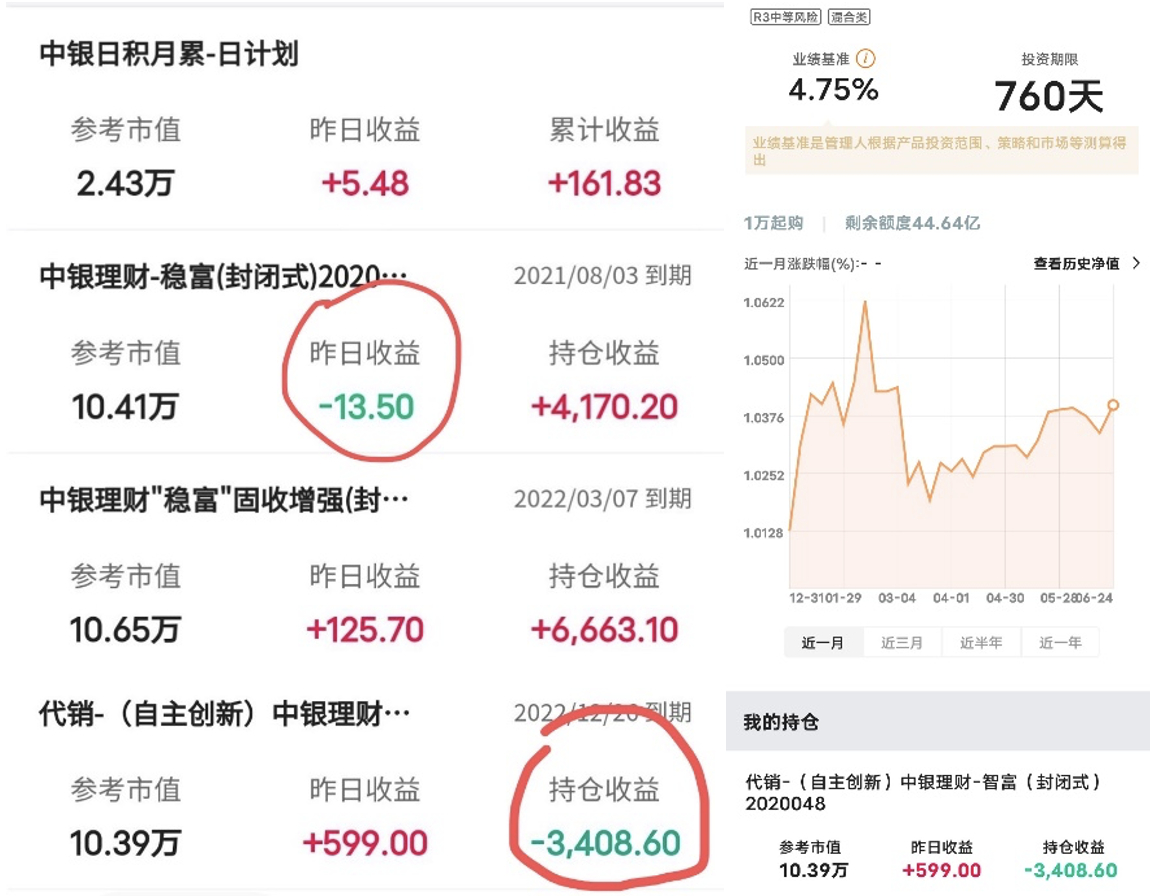

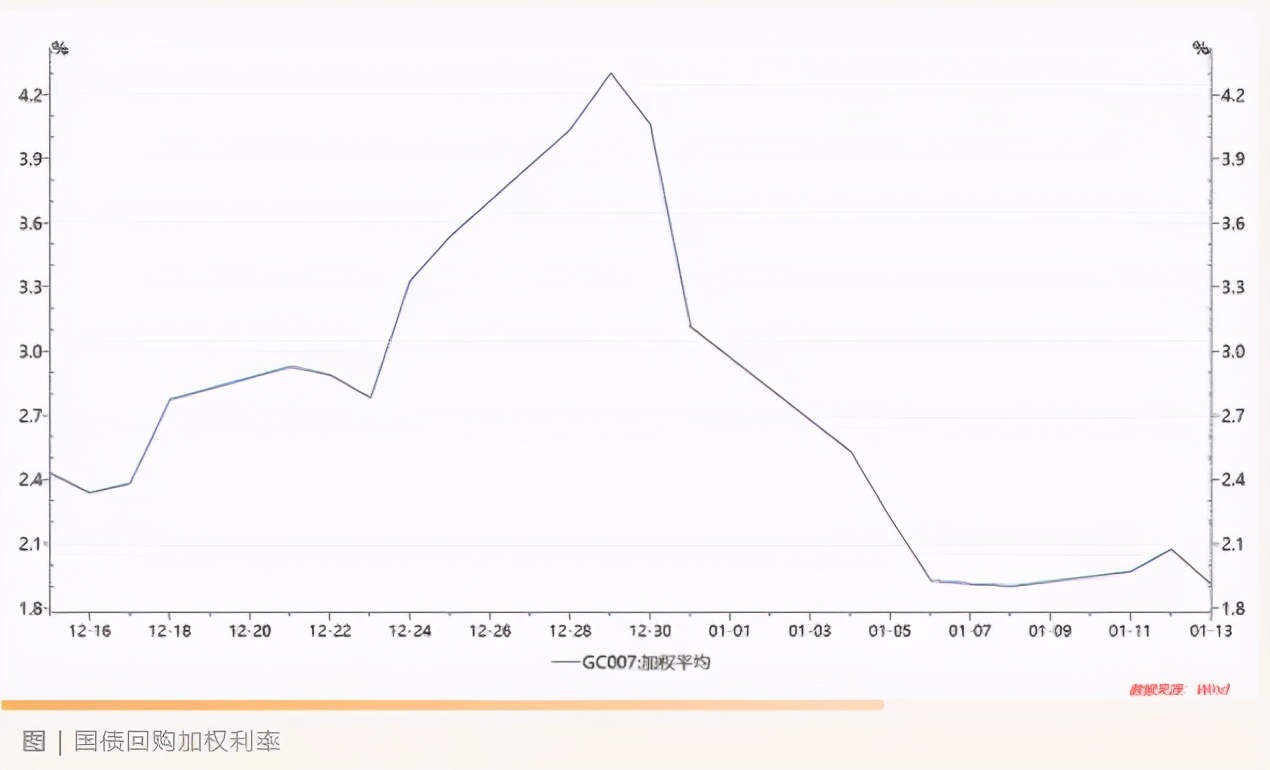

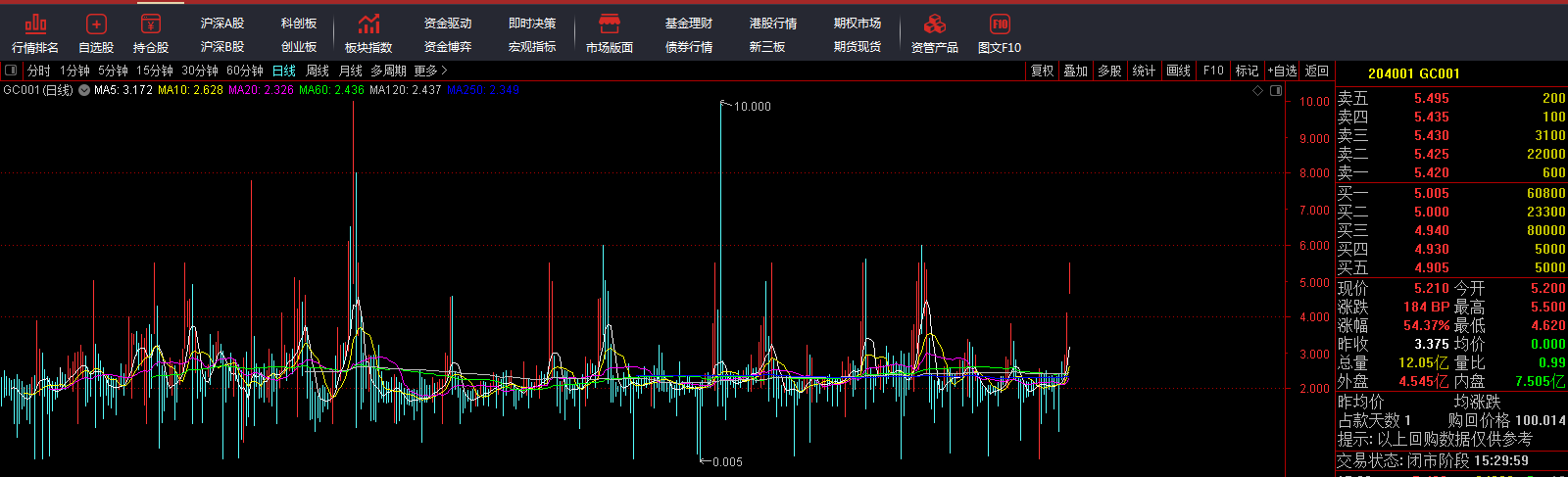

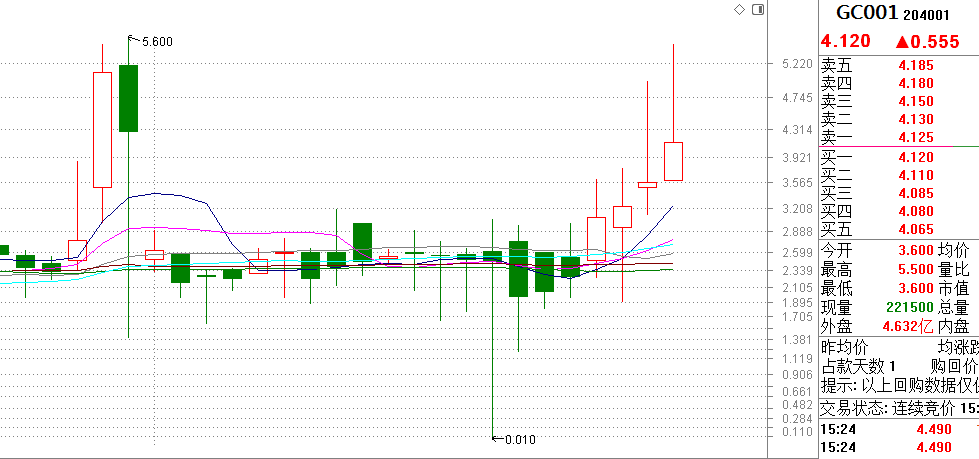

现在的净值型产品,银行要定期披露理财产品的净值情况,投资者计算收益的方式也发生了较大变化。理财产品与基金一样,初始净值都是1元。在购买时和赎回时按份数以及对应的净值来计算。在计算收益率时,以1年期产品为例,一年后赎回时,如果净值变成了1.05元,收益率就是(1.05-1)/1=5%。

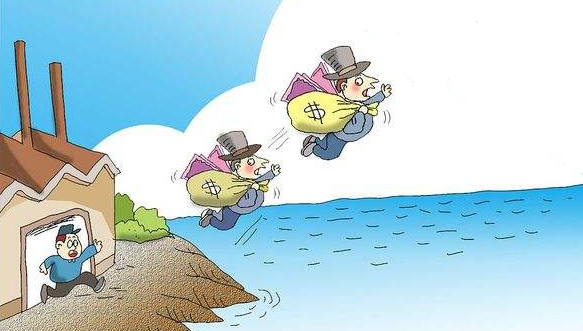

理财产品的到期收益由净值的变化来决定,如果赎回时的净值高于购买时的净值,就会赚钱,低则赔钱。但银行不保证只涨不跌。因为理财产品向净值化转型,主要目的就是为了打破刚性兑付,理财产品不再保本,银行不再兜底,产品亏损只能由投资者个人承担。

据统计,截至2021年12月末,银行理财子公司有5240只人民币非现金管理类产品披露净值数据,其中37只产品累计净值低于1,占比0.71%;四季度首尾均披露净值的产品3315只,期间净值下跌的产品103只,占比2%。

从产品实际净值表现来看,净值波动较大的大多为中高风险理财产品,净值型产品整体亏损比例不高,投资者只要持谨慎态度,可以将风险控制在可承受范围内。

投资者要平衡风险收益

现在发行的银行理财产品都不再公示“预期收益率”,但都会标明业绩比较基准。这两者有何区别?

普益标准研究员唐燕妃表示,银行理财产品的业绩比较基准是银行根据理财产品的往期表现,或同类型产品历史业绩而计算出来的投资者可能获得的预估收益。它的实际收益会围绕业绩比较基准波动。业绩比较基准现在主要包括单一数值型、区间数值型和指数型。预期收益率是理财产品成立时预期能达到的折合成一年的收益率。业绩比较基准是银行理财产品给出的一个参考值,而预期收益率是一个不确定的估算值。

“过去投资者购买理财产品过于看重产品的预期收益率,但是理财产品打破刚性兑付后,投资要自负盈亏,购买理财产品不能只看业绩比较基准。”融360数字科技研究院分析师刘银平提醒投资者,要重点考察产品的风险,产品风险高低主要从风险等级、投资范围、资产配置比例、历史净值波动等方面判断。一般来说,业绩比较基准较高的理财产品,要么风险偏高,要么流动性偏差,投资者要能平衡产品风险、收益、流动性之间的关系。

文/本报记者 程婕

供图/视觉中国

净值型理财产品怎么选?

唐燕妃建议,首先,投资者可以看理财产品的业绩比较基准,它是衡量产品在某一期间内的业绩中枢,通常的指标有成立以来年化收益率、今年以来年化收益率、近三个月年化收益率、7日年化收益率及上日年化收益率等。

其次,投资者还可以查看理财产品的净值走势。净值走势图最能反映净值型产品的运作能力,通常横坐标是产品的净值日期,纵坐标是产品的累计净值。一款好的净值型理财产品投资目标更偏向于“稳”,也就是控制净值波动幅度、控制净值回撤的程度,尽量淡化短期市场波动带来的净值扰动,其净值曲线一般呈现平稳向上的趋势。

最后,新产品发售时没有历史业绩做比较,投资者还可以参考业绩比较基准来判断收益目标。

专家支招

1.看收益曲线历史波动幅度

净值型产品相比原先的预期收益率产品,最明显的就是用净值来体现每天这款产品的表现,选择净值型产品最先要关注的就是收益率曲线。曲线波动越大,说明产品风险也就越高。产品收益率波动幅度越小,也就意味着产品更加稳健,更适合保守型投资者。

2.看最大回撤

最大回撤是指这个产品自成立以来,净值从成立以来最高点,下降到最低点的幅度。回撤体现产品可能出现的最大亏损。产品回撤数值越低,说明产品更加稳健。

问 净值型理财产品怎么样,银行净值型理财产品是基金吗?