1 个回答

大家好,我是文文大保贝儿,你的脚后跟部保险博主。

来聊点刺激的吧,比如——数学。

很多小伙伴跟我反馈说,搞不清“单利、复利”的关系,我自己其实也是从这个阶段过来的。

这篇文章,就把它俩的区别给大家讲明白了。

01

先来说一下“单利”和“复利”的概念:

单利,是只有本金产生利息,利息不会再度产生利息的方式,所以每年的利息额都是固定的;

复利,是利息和本金一起滚动再产生利息的方式,本金每年生成的利息,下一年都能和本金一起继续产生利息,也就是俗称的“利滚利”。

单利和复利是两种计息方式,没有好坏之分。

这两者之间最大的区别就在于“利息的计算方式不同”。

实际生活中,用复利的地方比较多,单利一般只出在银行存款上。

举个简单点的例子:

假如小绿和小红各有一只会生蛋的母鸡,每天都能下一只蛋。

小绿每次一等到母鸡下蛋,就把鸡蛋捡走;而小红则选择让母鸡把鸡蛋,给孵化成小鸡。

若干年过去,小绿收获的只有那只母鸡和一筐鸡蛋,而小红却拥有了一个庞大的养殖场,和每天数不清的鸡蛋。

换作是钱的话,最开始的那一只鸡就是本金,鸡蛋算是利息。

小绿的投资方式对应的就是单利,他每年获得的鸡蛋(利息)是固定的,利息不能再产生利息(鸡蛋不能再被孵化成鸡并下蛋);

像我们平常接触的定期存款、大额存单、国债等等,都是按单利来计息的,

3.5%单利,就是本来100块,第一年变成103.5块,第二年变成107块,第三年变成110.5块,第四年、第五年....每年都只增长3块五。

而小红的投资方式对应的就是复利,利息也能产出利息。

比如股票、基金、储蓄险,甚至房贷、信用卡分期付款等,都属于复利。

3.5复利,就是本来100块,第一年103.5,第二年107.1,第三年110.87,第四年、第五年...每一年都比上一年增长得更多。

短期看差别不大,但复利这玩意时间越长越厉害,最终呈现出爆发式增长,差距就会逐渐拉开。

02

(1)“复利”的计算方式

复利又称内部收益率,“IRR”,Internal Rate of Return。

这个指标算起来比较复杂,但好在Excel给了我们现成的函数。

我们要做的,就是把保单信息,转化成现金流信息。

先按时间,列出来自己每年交的钱,和在某一年退保的时候,所能拿到的现金价值。

交的保费,是支出,记作负数;领取的现金价值,是收入,记作正数。

然后把它们列入excel,输入IRR()公式计算。

增额终身寿之所以得这么算,是因为钱在投资的过程中,都有时间成本。

你先交保费,然后等20年后再获得收益,就必须要用IRR的计算方法,把时间成本也算进来。

(2)“单利”的计算方式

单利的计算公式是:

单利率 =(本息和-本金)/(本金×持有期)

举个例子:

买了一笔理财,10万块钱存两年,到期后连本带息拿回来110000元。

单利就是:(110000-100000)÷(100000×2)=5%。

这是最简单的一种情况,整存整取嘛。

但是我们买保险的时候,趸交的情况并不多,反而更多的是“零存整取”,通常就会遇到三种复杂的情况:

第一种情况,多期缴费,导致每一期的持有时间不唯一;

第二种情况,多期领取,导致持有时间不唯一;

第三种情况,缴费和领取同时发生——亲亲,这边建议您别算了,算持有期时有点复杂,是真的很复杂。

先说第一种情况:

比如投保了一款增额终身寿险产品,每年交2万,交5年,第10年末退保一次性拿到121000元。

可以直接(121000-100000)÷(100000×10)=2.1%吗?

当然不能,因为我们一共交了五次保费,每一笔保费累积的时间不同。

第一笔保费,在进入保单后,累积了10年;

第二笔保费,在进入保单后,累积了9年;

以此类推。

那么单利率的计算就是:

(121000-100000)/(20000×10+20000×9+…+20000×6)=2.625%。

再说第二种情况:不仅有多期缴费,还有多期领取。

假设还是每年2万,交5年,在第9年末,领取4万元;在第19年末,领取11.8万元,保单终止。

怎么算?

首先,因为提取了两次,所以不能按照最后一次提取的时间,来算持有期——这样明显会算长。

科学的方法应该是,根据不同的领取金额,算一个“平均持有期”出来。所以:

平均持有期=(40000×9+118000×19)÷(40000+118000)≈16.47

参考第一种情况,第一笔保费相当于累积了16.47年,第二笔保费相当于累积了15.47年,……以此类推。

最后算得单利是4.01%。

不过这么算,肯定还是不准确的,因为钱是有时间价值的。

第9年末和第19年末发生的提取,对持有期会产生影响,这种影响不仅是金额上的影响,还有时间价值产生的影响。

进一步考虑金钱的时间价值,再做一步贴现,最终的计算结果是4.20%。

说到这里,我也跟大家说一个增额终身寿的隐藏大坑——“把保额增长当做实际收益”。

很多增额终身寿产品在进行宣传时,会以保额3.8%、3.6%的增长来吸引眼球。

3.8%而已嘛,这算啥?我还见过3.99%的呢!

但是,这并不是产品的真实收益。

产品的保额增长≠产品的现金价值增长。

实际上呢,银保监会对增额终身寿的收益上限要求是3.5%。

这也就意味着,增额终身寿的实际收益再怎么高,顶多也只有3.49%左右,所谓的超过3.5%的收益,都是假的。

我们看增额终身寿的产品收益时,不要看保额,保额不管有多少,实际上都是几乎用不到的。

增额终身寿的收益,要看现金价值的增长。

03

前几天,我给一个小姐姐做了个增额终身寿的方案。

看完她给我说:我算了一下,我存银行,等到了30年后,照样是拿这么多的利息,增额终身寿并没有优势。

说实话,当时我真的没有反应过来,那一瞬间,我直接蒙了。

——这是怎么算出来的啊?

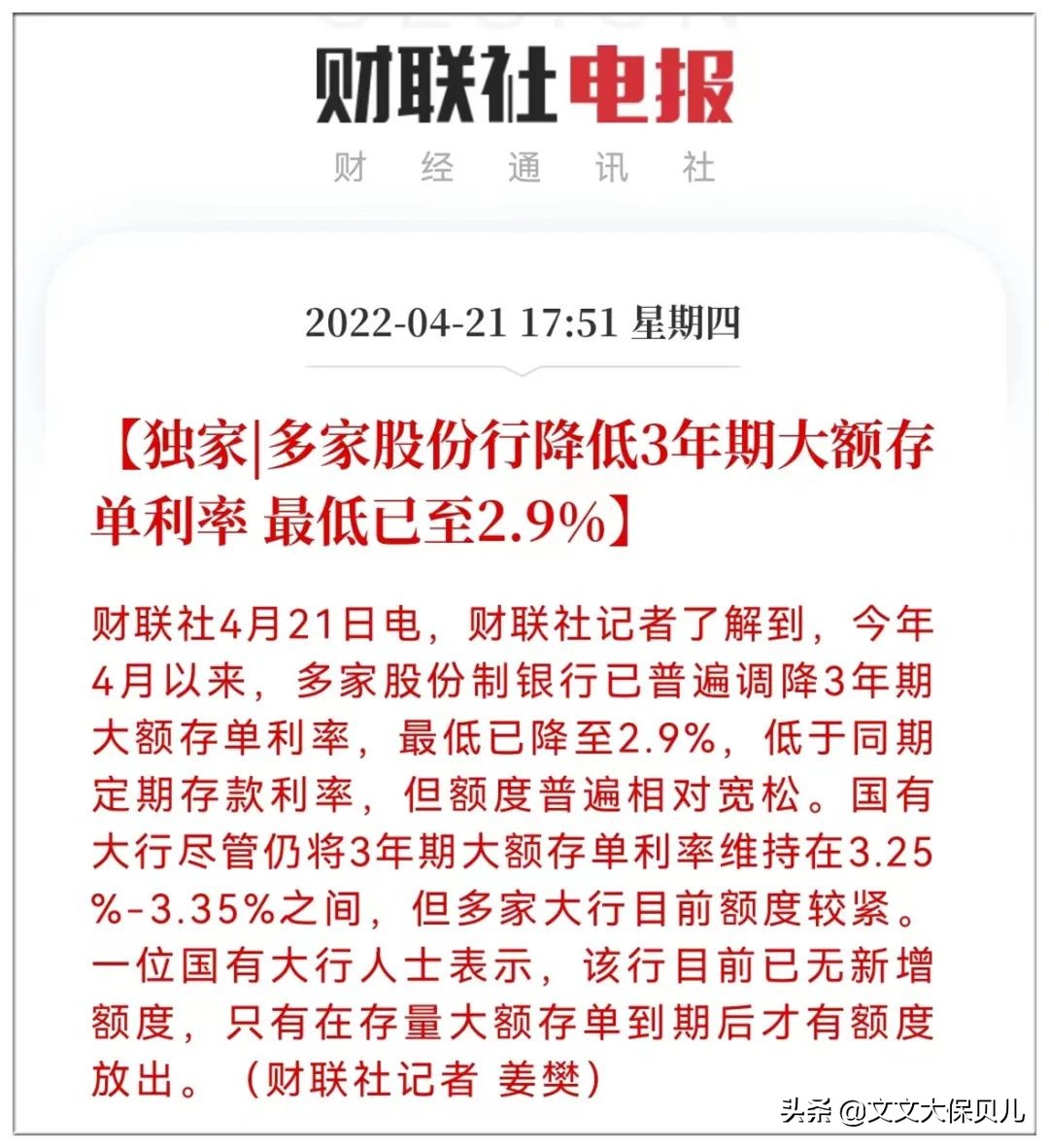

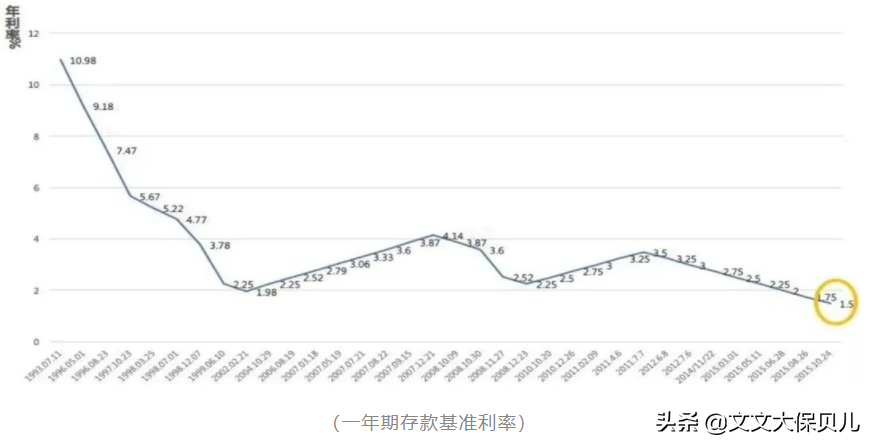

咱往前数30年,银行存款利息普遍10%+,那个时候谁也不会想到,30年后,光是20万起存的大额存单,利率都已经低于3%了。

而且现在连大额存单银行都没有额度了,拿着钱,都没地方存。

我来给大家算一笔账:

如果我们把存在银行里的钱(单利),转到按3.5%的复利增值的增额终身寿(复利)里,收益到底能相差多少?

为了方便计算,我也就干脆把银行存款的利率同样按3.5%来算,而且不考虑利率下降的情况,就让银行的存款利率30年如一日的3.5%。

可以看到:

在资金投入的前五年,银行存款优势比较明显,已经开始产生收益,而增额终身寿此时的收益,还没有赶上投入的本金;

第10年,增额终身寿险胜,相差近5000块;

第20年,10万的本金,二者的收益已经相差了2万7;

第30年,相差7万;第40年,相差15万;第50年,相差27万...

这还是只投入了10万块的情况下,3.5%单利与复利之间,就相差了这么多。

如果投入的资金更多,差距还会更加惊人。

更不要说,银行存款根本就不可能30年如一日的给3.5%的利率。

目前四大银行5年期的定存年利率,只有2.75%了,这个利率要维持未来三十年、甚至五十年都不变,显然是不现实的。

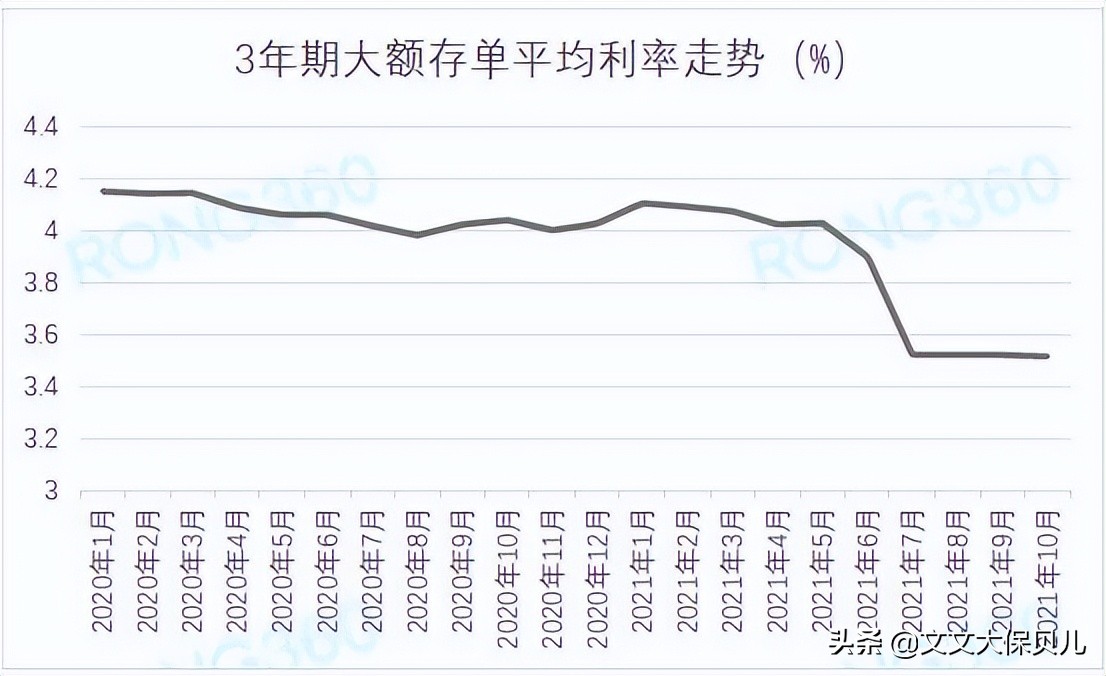

不只是银行存款利率,像国债、大额存单等这类保本保息产品的利率,都在下滑。

2020年的时候,20万起购的3年期大额存单的利率还有4%呢;到了去年,就只有3%点多了。

数据来源:融360大数据研究院

原央行行长周小川曾经说过一句话,他说“10年后想要买款年化收益3%的理财产品,都可能像汽车牌照摇号那样,完全靠运气了。”

这么对比下来,能终身锁定3.5%复利收益的增额寿,还是蛮香的。

受资管新规影响,银行理财产品不保本了;保本的定存利息逐年走低;稍微利息高点的大额存单,既有门槛,又很难抢到。

增额终身寿便逐渐火出圈外,被更多人熟知。

最后,文文大保贝儿要再跟大家强调下,在买增额终身寿险、年金险之前,一定要考虑好自己真实的需求,要用这笔钱做什么,投保不要盲目,更不要跟风。