1 个回答

《资管新规》及相关指导意见出台一年,各家银行在为完全打破刚兑做着准备,净值型理财产品占银行理财产品总量比重稳步上升。

据统计,这一年中,净值型理财产品累计发行了6427只,仅上月新发净值型产品数量就达到933只。我之前也写过净值型理财产品的科普文章,相信很多投资者对净值型理财产品有了一个比较深入的了解。

上篇文章讲解净值型理财产品时,我们就提到,所谓的净值型理财产品和公募基金存在很多的相似之处。面对这两种貌似高度“同质”的产品,除了发行方不同外,大家可能很难区分出两者有什么本质的区别。

净值型理财产品发行主体为商业银行或其理财子公司;公募基金发行主体为基金公司。

本文将详细的阐述两种产品的部分区别,及各自的优劣势,希望对大家有所帮助。

一、发行成立条件不同

因为两者的发行主体不同,所以理财产品和基金的监管机构也不同:银行系理财产品的发行和运作受银保监会监管;而基金产品的发行和运作则受证监会监管。

1、理财产品的发行,只需在理财产品发行前10个工作日,按一定要求在全国银行业理财信息登记系统进行登记即可;

2、公募基金的发行实行注册制,证监会有权决定产品是否予以注册。自收到准予注册文件之日起六个月内募集,具备成立条件的应办理验资并向中国证监会办理基金备案手续。自证监会书面确认之日起备案完毕,基金合同生效。

对于封闭式和开放式基金而言,需要求基金募集份额总额不少于2亿份,基金募集金额不少于2亿元人民币,份额持有人的人数不少于200人。

由此可见,相比银行理财产品而言,公募基金的发行成立条件更为苛刻,监管也更严格。包括在产品存续期内,对于产品信息的公开和产品变更等事项,银行系强调的是自觉和自制,而基金更多的是实质性的强监管。

二、存续期的投资运作对比

理财产品和公墓基金,两者根据投资方向的分类大体相同,而且均是以投资比例80%为界限。根据《资管新规》,理财产品可分为:固定收益类产品、权益类产品、商品及金融衍生品类产品和混合类产品。而基金分为股票型基金、债券型基金、混合类基金、货币基金和FOF。

两者在投资运作中的不同,主要体现在以下几点:

1、投资范围

理财产品投资的范围主要有:存款、大额存单、同业存单、公墓基金、债券、票据、股票、未上市企业股权、商品及金融衍生品。但不可投资信贷资产和银行理财产品等标的。基金的投资范围主要有:股票、债券,货币市场,期货、期权金融衍生品,其他基金等。

不同点主要体现在:银行理财可以投资非标准化债券类资产,不可以投资其他理财产品;而基金产品可以投资其他基金、未公开发行的股票,但对于衍生品的投资限制较多,只允许投资金融衍生品。

可以看出,《资管新规》出台后的银行理财投资范围更广,特别是针对商品及金融衍生品方面。而基金,在权益类投资方面具有天然的优势。

2、投资比例

商业银行销售的理财产品中,持有单只证券的市值,不得超过该证券市值的30%;而同一基金管理人管理的全部基金,持有一家公司发行的证券,不得超过该证券市值的10%。

理财产品名称中有类似投资资产名称的,拟投该资产的投资比例须达到该产品规模的50%以上。而基金名显示投资方向的,应当有80%以上非现金基金资产属于投资方向确定的内容。

对于银行理财,如果因为某些原因导致被动突破了投资比例限制,商业银行应当在流动性受限资产可出售、可转让或者恢复交易的10个交易日内调整至符合要求。 对于证券,因证券市场波动、上市公司合并、基金规模变动等基金管理人之外的因素致使基金投资不符合,基金管理人应当在十个交易日内进行调整。

3、信息披露

证监会对基金的信息披露有严格要求,而公墓理财产品在信息披露方面虽然有所改善,但还有待提高。

对于销售文件的修改,公募基金对基金合同进行实质性修改,需要经过基金份额持有人大会审议通过才可以。而商业银行可在合规的情况下,修改投资范围、投资策略、投资比例等内容,且无需投资者书面同意。

业绩披露方面,按公募基金成立时间6个月以上不满一年、1年以上不满10年、10年以上三种情况披露较为完整的周期内过往业绩。理财产品可以登载该产品或本行同类型产品的过往平均业绩和最好、最差业绩。理财产品可以使用模拟数据,注明模拟数据即可。而基金则不允许使用模拟数据。

三、产品销售时的差异

公墓基金销售的相关法规经过长时间的不断修订,目前各方面已形成较为完善的体系。资管新规出台后,也有一些列对于理财产品销售的全新规范。两者在销售端的差异主要体现在:

1、渠道方面,基金产品更多样

银行理财产品的销售,仅限于商业银行本行各渠道和其他银行业金融机构。而公墓基金可以通过取得基金销售业务资格的商业银行、证券公司、期货公司、保险公司、证券投资机构、基金销售机构进行全方位的销售。

2、客户营销控制方面,理财产品更严格

投资者在银行首次购买理财产品前,需进行风险测评。银行在向客户推销理财产品时,只允许客户购买风险评级低于客户风险承受能力的产品。

四、面对高度“同质”的两种产品,投资者如何选择?

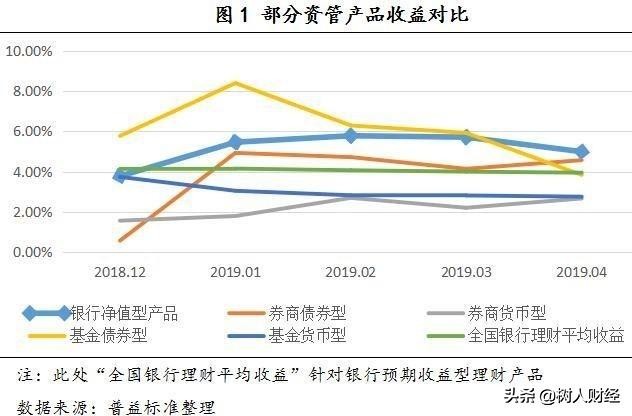

2018.12-2019.04部分资管产品收益对比

从目前发行的净值型理财产品看,虽说已不承诺保本,但产品依然保持着银行系一贯的稳健风格,且收益稳定,平均收益高于同类型其他产品。

银行理财产品的优势在于固定收益类投资,所以对于此类低风险的固定收益类理财产品,银行系理财产品的表现应该会优于同类型的基金产品。但相比基金公司而言,商业银行或其理财子公司在权益类等其他方面的投资就差一些,需要逐渐培养人才队伍来提高产品的研发能力。

虽然双方的投资范围有部分重合,但细分起来还是有些差别和限制的。我认为,银行和基金公司将来的产品研发一定是优势互补的。双方利用自身的长处来开发更有针对性的优势产品。

这里我也不能完全明确给出哪类投资者适合买基金,哪类投资者适合买理财产品。因为每种产品都有不同的投资方向,对应的就会有不同的风险等级。我们普通投资者在选择投资产品时,可以根据自身的投资偏好,并结合风险承受能力,选择适合自己的理财方式。

财经视角看世界,欢迎留言或关注我,与我共同探讨财经资讯~