1 个回答

此文以我自己的会计工作经验以及自己的理解进行分享。

我把存货分为“进、销、存”三阶段来讲,第1篇讲了“进”中的“外购”,这篇延续上篇接着讲“加工”。

1、生产企业跟商贸企业“进”这一块有点不一样,生产企业是自己购进原料进行加工再销售,购进原材料会计分录(一般纳税人,这里只讲涉及增值税,涉及消费税、资源税的处理方法另外讲):

借:原材料

应交税费—应交增值税(进项税额)

贷:银行存款/库存现金/应付账款/预付账款

2、加工过程中领用材料会计分录:

借:生产成本—材料费

贷:原材料

3、加工过程中支出直接人工成本(加工人员工资)会计分录:

借:生产成本—人工费

贷:应付职工薪酬

4、生产部门发生的水电费、固定资产折旧、无形资产摊销、管理人员的职工薪酬、劳动保护费、国家规定的有关环保费用、季节性和修理期间的停工损失等计入“制造费用”,会计分录:

借:制造费用-水电费/固定资产折旧等

贷:银行存款/累计折旧等

5、月底分摊制造费用会计分录:

借:生产成本—辅助生产成本

贷:制造费用-水电费/固定资产折旧等

6、月末,加工好的产成品要入库,会计要结转完工产品生产成本,会计分录:

借:库存商品/产成品

贷:生产成本—材料费

—人工费

—辅助生产成本

7、除了自己加工产成品,还可以委托第三方公司进行加工,这就会用到“委托加工物资”科目。发货存货委托外单位加工会计分录:

借:委托加工物资

贷:原材料

8、支付运费、加工费等会计分录:

借:委托加工物资

应交税费—应交增值税(进项税额)

贷:银行存款等

9、加工完成后收回成品入自己库会计分录:

借:库存商品

贷:委托加工物资

存货的第二阶段——“销售”。除了记笔收入,我们还要结转成本,就要考虑存货销售成本是以什么方法计算的,有4种方法:“先进先出”、“移动加权平均”、“月末一次加权平均法”、“个别计价法”。

销售的会计分录:

借:银行存款

贷:主营业务收入

应交税费—应交增值税(销项税额)

同时结转销售成本:

借:主营业务成本

贷:库存商品

1、 先进先出法

采用这种方法,先购进的存货成本先结转,后购进的存货后结转。在购入存货时,依次登记购进存货的数量、单价和金额,在发出存货时,按照先进先出的原则逐笔登记存货的发出成本和结存金额。先进先出法能够随时结转存货的成本,但比较繁琐。如果存货收发业务较多、且价格不稳定,工作量会比较大。当物价持续上升时,期末存货成本接近市价,发出的存货成本偏低还是按以前的进价结转,会高估企业当期的利润和库存存货的价值;反之,会低估库存存货的价值和当期的利润。

2、 移动加权平均法

这种方法是按照每次购进存货就要计算一次单位成本,以此计算的加权平均单位成本作为在下次进货前计算各次发出存货的成本依据,计算公式如下:

存货单位成本=(原有存货的实际成本+本次购进的实际成本)/(原有数量+本次购进数量)

本次发出存货的成本=本次发出存货的数量X本次发货前的存货单位成本

月末库存存货成本=月末库存的数量X本月月末存货单位成本

它的优点在于管理人员能够及时了解企业存货的购进情况、结存情况,成本计算比较客观可信,但与市价仍有一定的差距,频繁地计算移动单位平均成本,也会使存货核算变得相当烦琐。对于储存在同一地点性能相关的大量存货一般采用加权平均法或移动平均法。移动平均法只适用于永继盘存制,不适用实地盘存制。

3、 月末一次加权平均法

这种方法是月末一次计算本月的存货单位成本,作为当月发出存货成本计算依据,之前在车行售后维修的配件就是采用的这种方法,计算比较简单,工作量也比较小,计算公式如下:

存货单位成本=[月初库存货的实际成本+∑(当月各批进货的实际单位成本×当月各批进货的数量)]/(月初库存存货数量+当月各批进货数量之和)

当月发出存货成本=当月发出存货的数量×存货单位成本

当月月末库存存货成本=月末库存存货的数量×存货单位成本

采用这种方法,由于平时无法提供发出存货的结存存货的单价及金额,不利于存货成本的日常管理与控制,一般大件物品不会采用这种方法。

例子:1月末库存A商品100件,金额为10000元,2月采购100件,价格为10200,则本月A商品的加权平均单位成本为,(10000+10200)/(100+100)=101(元),2月发出商品150件,则本月发出的商品成本为150 X 101=15150(元),库存商品成本为50 X 101=5050(元)。

4、 个别计价法

采用这一方法是假设存货的成本流转与实物流转相一致,按照各种存货,逐一按其购入或生产时所确定的单位成本作为计算各批发出存货和期末存货成本。这种方法计算发出存货的成本和期末存货的成本比较合理、准确。但是实务操作的工作量繁重,困难较大。所以这种方法适用于容易识别、存货品种数量不多、单位成本较高的存货计价。例如珠宝、名画等贵重物品。计算公式为:

发出存货的实际成本=各批(次)存货发出数量×该批次存货实际进货单价

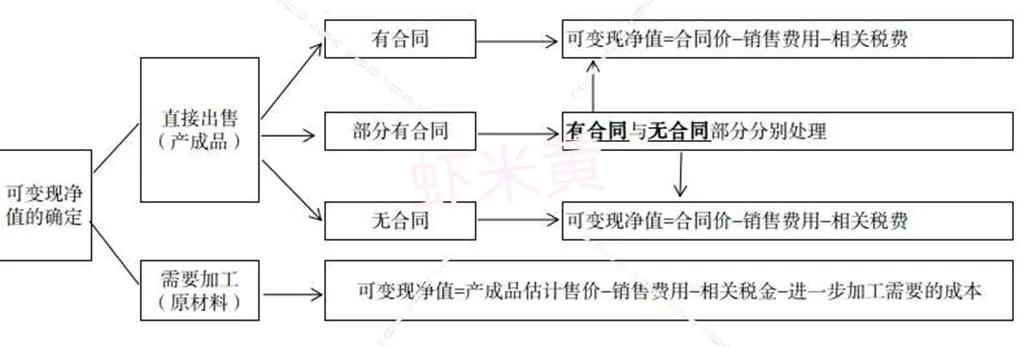

存货的第三阶段——“存”,人民币在我们手上都会贬值,存货在手上我们也要考虑它有没有发生“贬值”,如果发生了“贬值”,就要计提“存货跌价准备”。怎么看它有没有贬值呢,我用个图来表示:

1、存货计提减值会计分录:

借:资产减值准备

贷:存货跌价准备

以前减值的因素消失,减值的金额应当予以恢复,恢复多少转回多少,并且是在已计提的金额范围内转回。如果不是由于原来计提减值的因素消失,而是其他的因素导致价格回升,那么原来计提的跌价准备就不能转回。

2、转回存货跌价准备的会计分录:

借:存货跌价准备

贷:资产减值准备

3、已经计提了减值准备的商品,销售后除了结转商品成本,同时还需要结转计提的跌价准备冲减当期主营业务成本或其他业务成本,会计分录:

借:主营业务成本/其他业务成本

存货跌价准备

贷:库存商品/原材料等

4、存货盘盈、盘亏或者毁损,通过“待处理财产损益”科目进行核算,批准前调整为账实相符,批准后结转处理。

存货盘盈,这种情况是实物多、账上少。

①批准前调账,使之和实际相等。

借:原材料/库存商品等

贷:待处理财产损溢

②批准后结转处理,冲减管理费用

借:待处理财产损溢

贷:管理费用

提示:如果在期末处理意见未出,先按查明原因进行会计处理,等到批准意见出来后再调整期初数。

存货盘亏,这种情况是实物少、账上多

①批准前调账

借:待处理财产损溢

贷:原材料/库存商品等

②批准后处理

借:原材料(残料入库,如有的话)

管理费用(收发差错和管理不善等原因导致的一般损失)

其他应收款(保险公司、责任人承担的赔偿)

营业外支出(自然灾害等非常损失)

贷:待处理财产损溢

提示:因管理不善造成货物被盗、丢失、霉烂变质产生的损失时,增值税进项税额应转出,计量收发差错及自然灾害导致的,增值税进项税额无需转出。