1 个回答

一、保证金可用余额如何计算

投资者在进行信用交易时,经常会发现自己账户中明明还有资金,但却无法再进行融资或者融券的开仓,这到底是为什么呢?除了自身信用账户的授信额度和持股集中度等影响以外,还有一个很关键的开仓指标,能够衡量信用账户开仓能力的最重要的指标之一:保证金可用余额。

保证金可用余额=投资者用于充抵保证金的现金+证券市值(需要折算,折算率如下)价值+融资融券交易产生的浮盈(需折算)— 投资者未了结融资融券交易已用保证金及相关利息、费用。

折算率

注:上述折算率为常见折算率,实际会根据证券不同有所变化,比如5月17日13国债19 折算率为122%。

当投资者在进行融资融券开仓交易时,具体能开多少仓,保证金可用余额将起到决定性的作用(在不考虑账户信用额度以及持股集中度限制等因素的前提下)。影响投资者保证金可用余额的主要因素有:

- 充抵保证金现金

- 充抵保证金的证券市值

- 融资融券交易产生的浮盈及浮亏

- 融资融券交易已占用保证金部分以及相关利息及费用

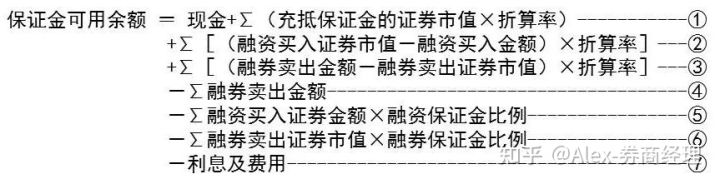

二、保证金可用余额的计算

1、计算公式

2、计算方式

开立信用账户之后,可以转入担保品,担保品可以为现金,也可以是证券公司担保标的范围以内的证券,此时保证金可用余额=①这部分(上图)

有了保证金可用余额就可以进行开仓交易了。如果进行了融资买入开仓,会占用保证金,此时保证金可用余额=①-⑤。开仓之后,随着开仓证券价格波动会有浮盈浮亏。浮盈部分会乘以对应证券的折算率增加保证金;相反,浮亏部分这里需要特别注意的是它会全额占用保证金(折算率按照100%计算)。因此,此时保证金可用余额=①-⑤+②。

如果此时又进行了融券卖出开仓,同理会占用保证金,此时保证金可用余额=①-⑤+②-⑥。同样的,融券开仓之后随着开仓证券价格波动,会有浮盈浮亏。浮盈部分会乘以对应证券的折算率增加保证金;相反,浮亏部分也会全额占用保证金(折算率按照100%计算)。因此,此时保证金可用余额=①-⑤+②-⑥+③。

最后,融资融券开仓之后产生的利息以及费用也会占用保证金,融券卖出所得资金是不会增加保证金可用余额的。因此,最终保证金可用余额=①-⑤+②-⑥+③-④-⑦。

因此,清楚了保证金可用余额计算的方式,再根据融资融券保证金比例,就可以大致估算融资融券可开仓的金额。这里需要使用到保证金比例计算公式,即:

- 融资保证金比例=保证金/(融资买入证券数量×买入价格) ×100%

- 融券保证金比例=保证金/(融券卖出证券数量×卖出价格) ×100%

公式变换之后,可得:

融资可开仓金额=(融资买入证券数量×买入价格) ×100%=保证金/融资保证金比例

融券可开仓金额=(融券卖出证券数量×卖出价格) ×100%=保证金/融券保证金比例

通过以上方式,就已经可以大致计算出可开仓金额。但实际操作当中,因为还会受到账户授信额度,持股集中度等因素影响,实际开仓金额要以交易系统提示的结果为准。

三、保证金可用余额为负数的三种常见情况

从上述计算过程可以看出,在某些情况下,信用账户的保证金可用余额可能会出现负数的情况,例如:

(一)投资者在开仓时将可用保证金全部占用,后续产生浮亏,会使保证金可用余额变为负数。

(二)投资者在开仓时将可用保证金全部占用,后续再使用信用账户中充抵保证金现金信用买入担保证券。因现金按照1:1计算保证金,证券需按照折算率折算成保证金可用余额,当投资者购买证券后,保证金可用余额会减少,导致保证金可用余额为负数。

(三)持仓担保证券折算率被调低或者调整为0。折算率调整为0一般是由于证券被实施了风险警示、交易所静态市盈率为负数或大于300等原因。此外,证券公司是可以在交易所基础之上,根据证券流动性、波动性以及自身风险控制需求自行确定各类担保证券的折算率,这样就会使保证金可用余额减少,甚至变为负数。

特别提醒

保证金可用余额仅体现了开仓能力的大小,即便为负数,也并不代表信用账户有被强制平仓的风险。信用账户风险情况需要关注维持担保比例。

上述内容仅供参考,不构成直接投资建议,财经、股市、两融、基金、打新等问题可具体沟通,提供1对1解决方案。