1 个回答

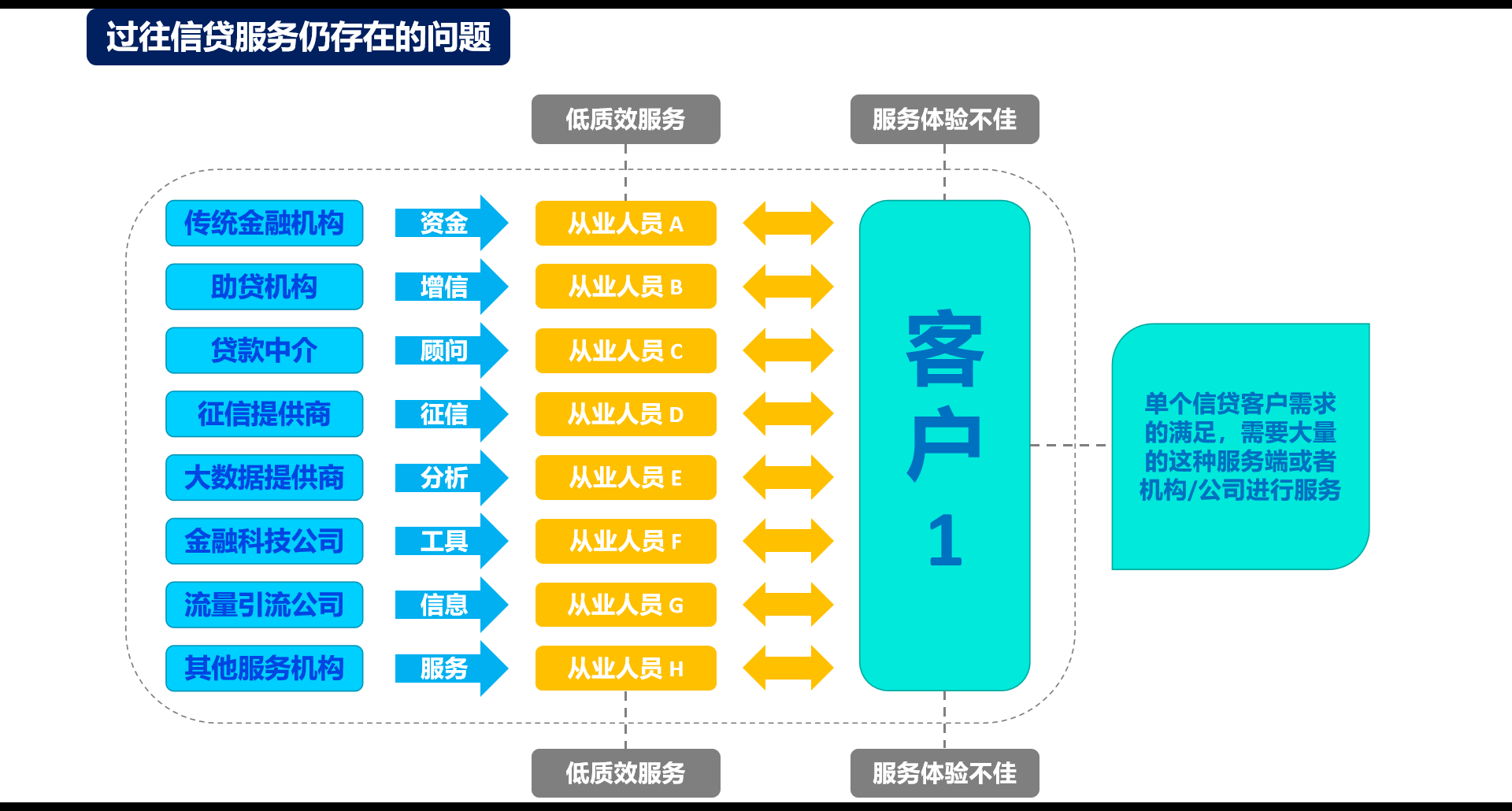

信贷服务的人员有哪些?在客户体验端有什么影响?

第一类是传统金融机构:

银行、小贷、消金、信托、典当、保理、融资租赁的客户经理、风控经理。

第二类是助贷机构:

担保、保险、资产管理的客户经理、风控经理。

第三类是贷款中介:

中介公司、居间公司、咨询公司的客户经理,信贷经纪人、房产经纪人、融资顾问。

第四类是征信提供商:

个人征信、企业征信公司的商务经理、技术人员。

第五类是大数据提供商:

大数据公司、评级评价评估公司、信息公司的商务经理、技术人员。

第六类是金融科技公司:

数字化工具、风控支持公司的商务经理、技术人员。

第七类是流量引流公司:

流量平台、场景平台的业务经理。

第八类是其他服务机构:

支付结算机构、法务咨询服务的从业人员。

服务机构众多

这八大类信贷服务群体涵盖的从业服务人员这么多,落实到客户服务端的时候经常会产生这样的问题:

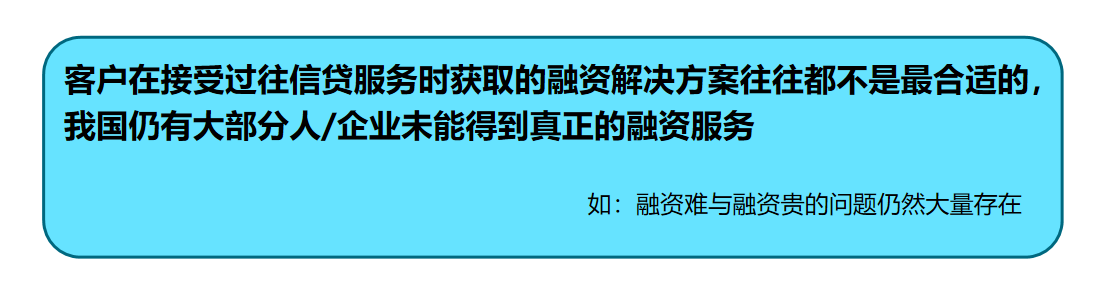

客户在接受信贷服务(特别是大额融资)的时候会面对很多的金融机构、服务公司和很多的信贷服务人员,比如他要获得信贷产品信息可能在某一个平台/渠道去查选,信贷申请在另外一个机构/公司去办理,可能还要接触N个信贷机构/公司,要另外去打征信,又要另外进行资产评估,可能还要另外找人去进行申贷资料整理或获取顾问支持,最后收款和付款还可能在另外一个通道。这种情况其实一直存在的,这种服务方式的效率非常低,客户所需付出的时间、精力和费用成本非常高,因为单个信贷客户需求的满足,需要大量的这种服务端或者机构/公司进行服务。

仍存在的问题

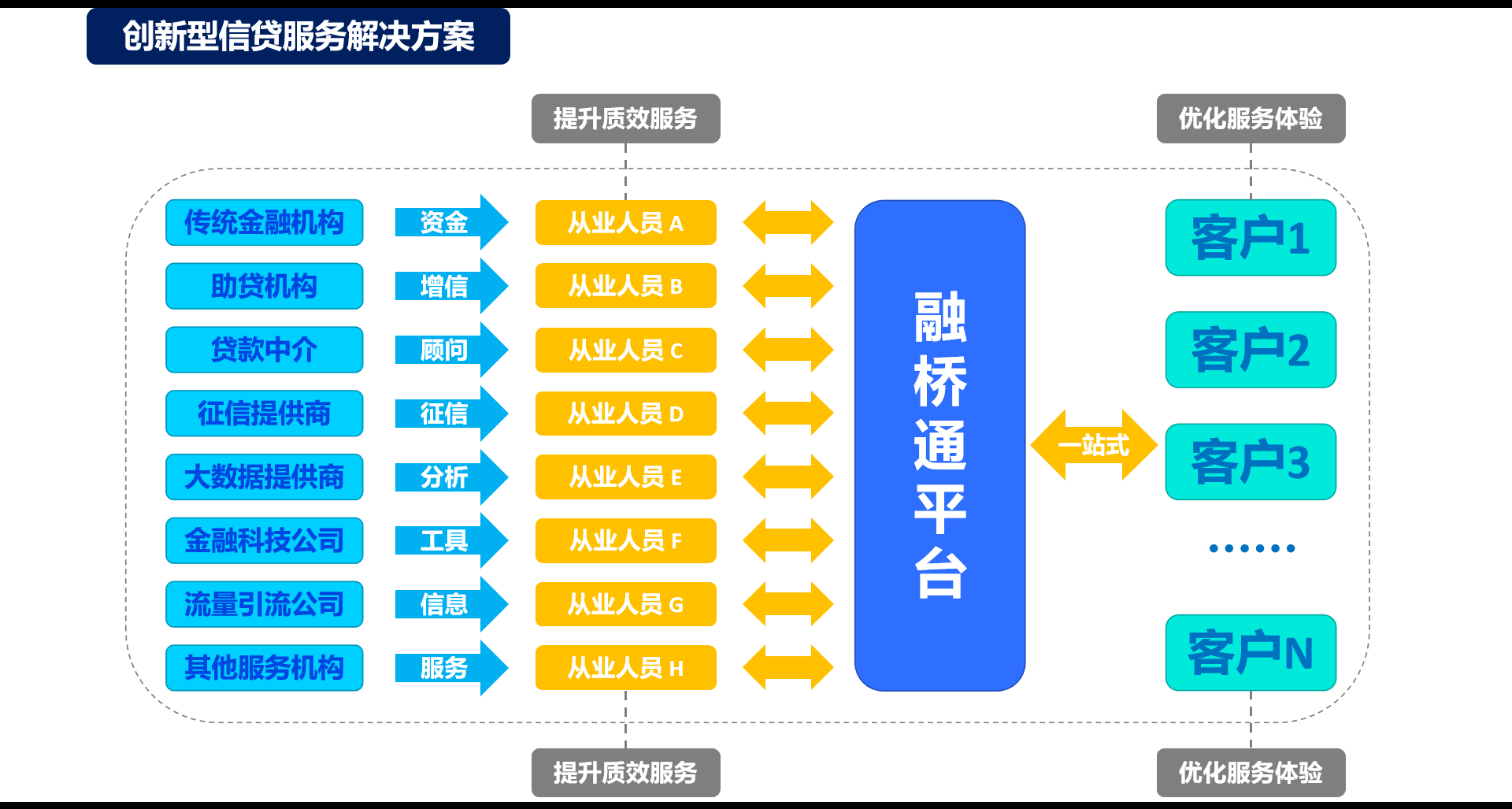

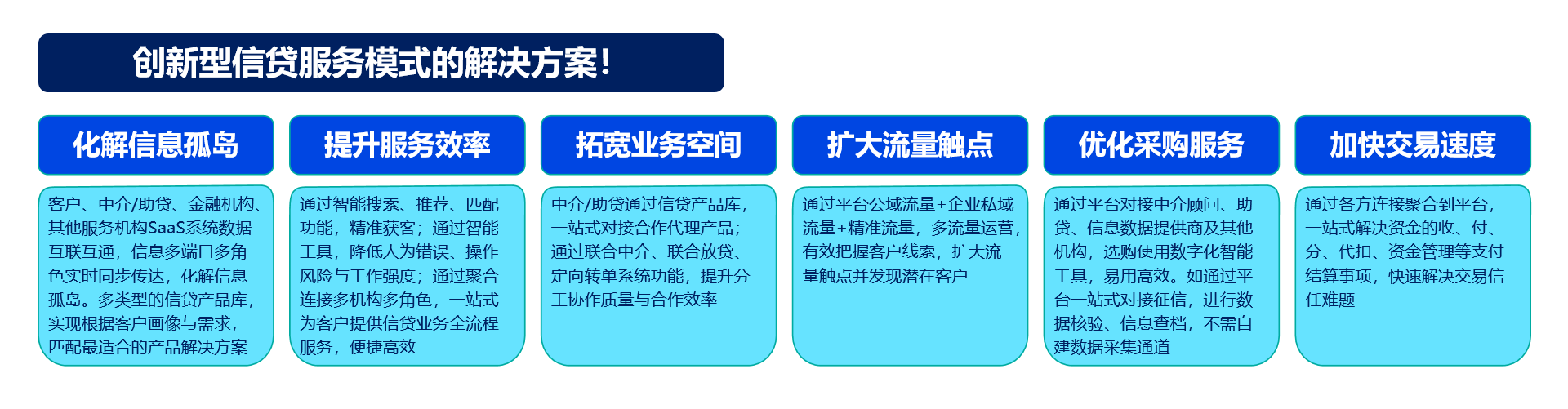

创新解决方案

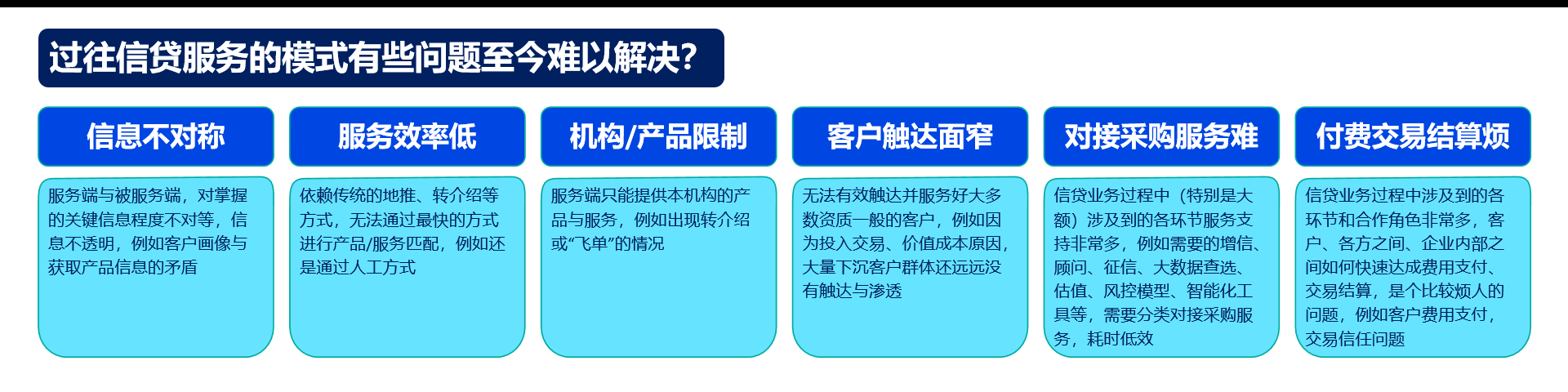

过往信贷服务的模式存在哪些问题至今难以解决?

第一个是信息不对称;

第二个是服务效率低;

第三个是机构/产品限制;

第四个是客户触达面窄;

第五个是对接采购服务难;

第六个是付款交易结算烦。

问题难以解决

曾经在A机构/公司的客户经理/风控经理,在离开了A机构/公司之后加入了B公司,但是他在从离开到加入的整个过程里也发现,其实现阶段信贷服务也没有真真正正解决上面提到的几个问题。

未得到真正的服务

到底能不能解决,是否能创新信贷服务的模式?

创新服务模式

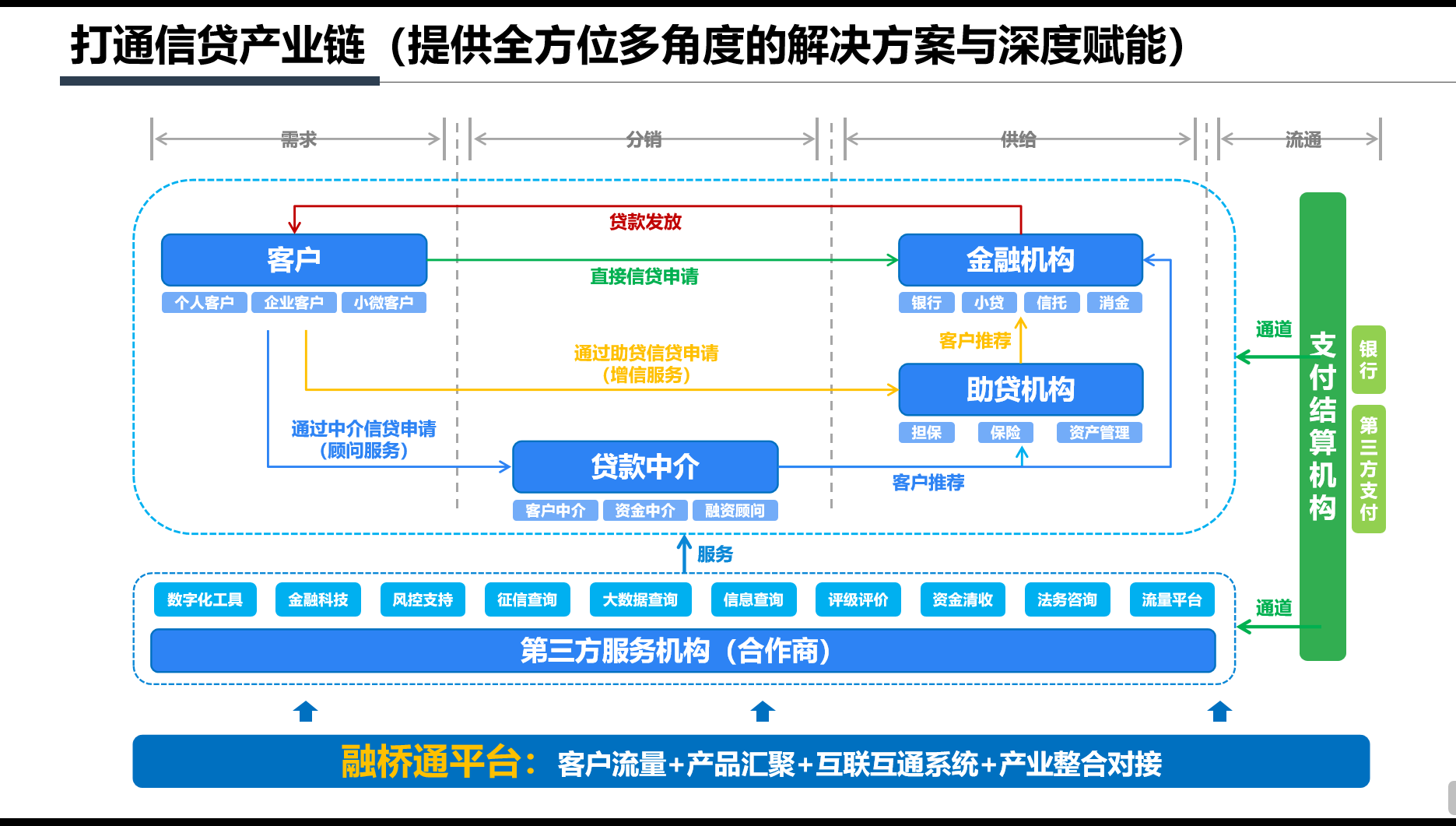

融桥通信贷产业对接综合服务公共平台

平台系统优势

打通产业链、深度赋能信贷业务开展