1 个回答

在房屋抵押贷款中,最常见的还款方式有两种。一是先息后本,二是等额本息。

但在实际借贷中,银行为了降低坏账的风险,往往会在这两种还款方式上做一些额外的约定。

根据抵押授信年限的不同,小二将还款方式大致分为以下几种情况:

1、短年限(1-3年)

这类短年限抵押贷款,必然是按标准的先息后本的方式还款。也就是每月只需要偿还利息,贷款到期一次性偿还本金。

为什么说短年限一定是先息后本还款呢?

因为如果使用等额本息还款,月供压力就太大了。这样的贷款产品显然是没有竞争力的,也不会有借款人选择此种还款方式。

2、中长年限(3-10年)

以目前成都的贷款政策来说,超过3年的抵押贷款,中途一般都会让借款人归还本金。因此,这里的还款方式就比较不规则。

①分摊式等额本息

分摊式还法的产生,主要解决的是短年限下等额本息还款压力大的问题。

比如借款人贷款5年,分摊式还款会按照20年的期限来计算月供,等贷款到期一次性偿还本息,这样就大大降低了月供压力。

举个例子:贷款100万,5年(60期);

分摊式还款:1-59期,月供等于20年等额本息的月供;第60期,一次偿还第60期的月供+剩余的未还本金。

②先息后本,每1年或3年归还全部本金

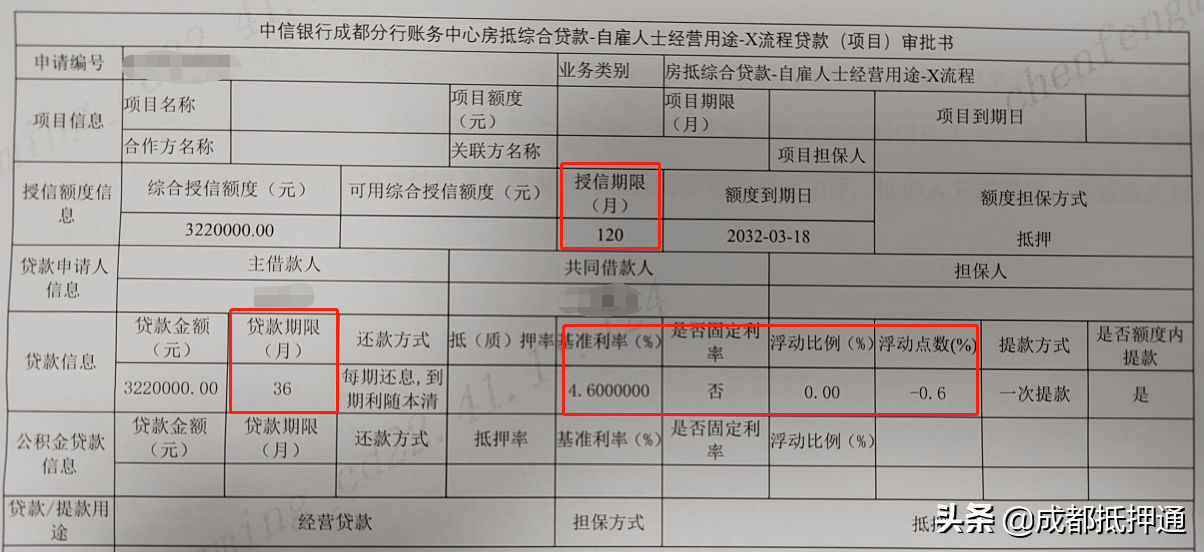

这种还款方式常出现在低利率+长授信年限的贷款产品之中。比如:某行利率4%,授信10年的抵押贷。它就是每3年必须归还全部本金一次。

③先息后本,但计划性归还本金

正常月供按照先息后本计算,同时约定每隔一段时间,归还一定比例的本金。比如:每隔半年归还1%的本金。

3、长年限(20年)

长年限抵押贷款,最常用的还款方式就是等额本息。这和咱们房贷的等额本息还法是一模一样的。

但也不排除会有银行采用【先息后本—计划性归本】的还款方式,约定每隔一段时间归还一定比例本金。

综上,你可以发现,还款方式和贷款年限是密切相关的。所以,咱们在办理房屋抵押的时候,需要结合贷款年限、还款能力,综合衡量还款方式。