1 个回答

作者 | jack

来源 | 零售金融研究

编辑 | 武文 张云迪

美编 | 杨文华

银行零售贷款投放的最大特点之一:戒不掉的房贷,(部分银行)放不下去的消费贷。

在上市银行加大零售金融转型的过程中,个人房贷、信用卡、经营贷、消费贷投放有着怎样的趋势?零售金融研究据上市银行2021年年报数据统计发现,个人住房贷款,依然是银行零售集中发力的方向,其次为信用卡、个人经营贷。对于消费贷,不同上市银行之间分化极大,有的在大幅扩充,有的则在大力收缩。

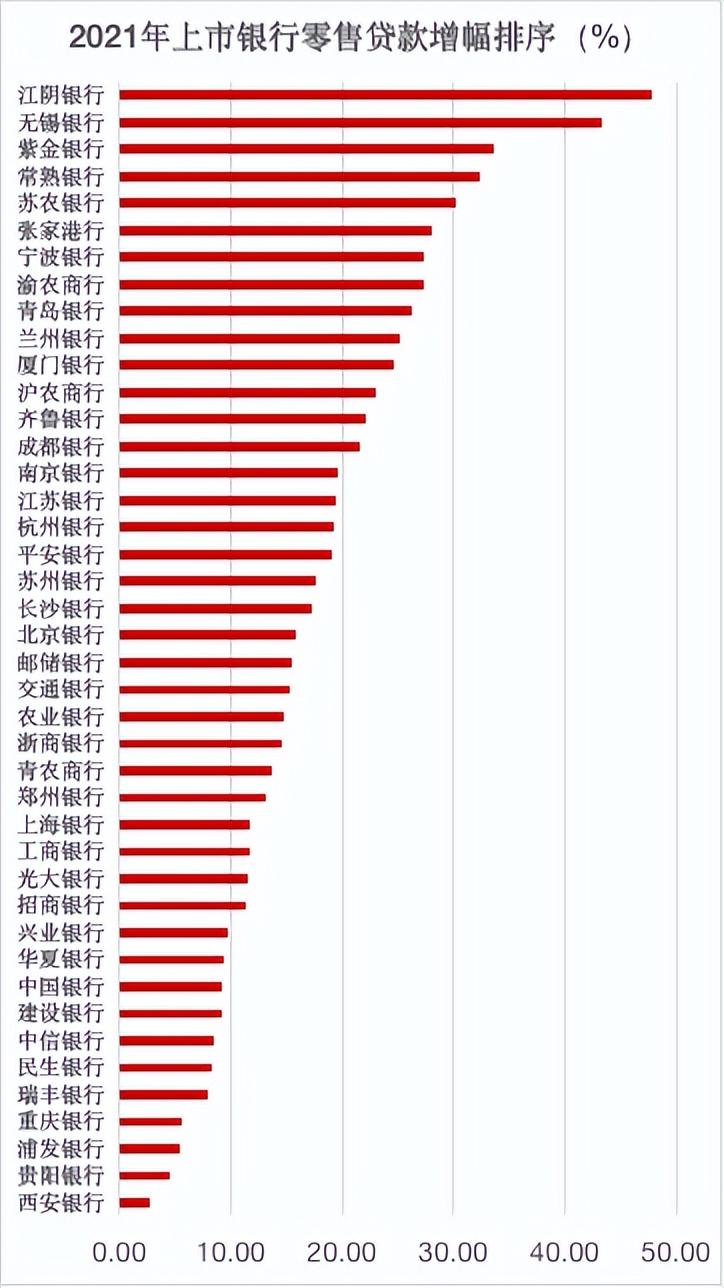

1、所有A股上市银行的零售贷款规模,都在上升。

2021年零售贷款增幅较大的群体是农商行,其中,苏农银行、常熟银行、紫金银行、无锡银行、江阴银行的增幅都在30%以上;

全国性银行中,邮储银行、交行、农行、工行、招行等零售贷款增幅也都在10%以上。

目前,中国银行、农业银行、工商银行、建设银行的零售贷款规模都在6万亿以上,中信银行、交通银行、招商银行、邮储银行的零售贷款规模也都在2~4万亿之间。

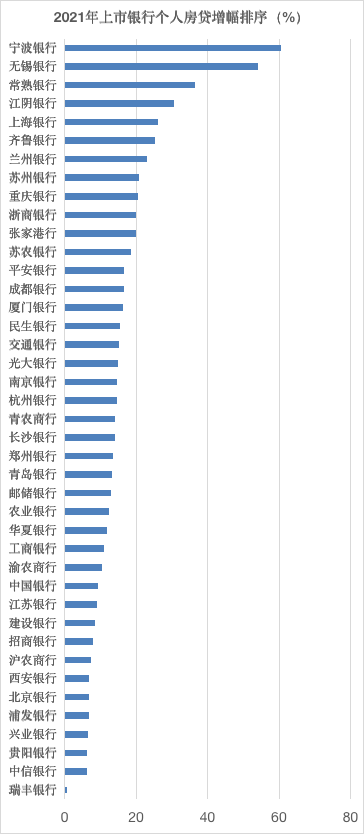

2、所有A股上市银行的个人住房贷款规模,都在上升。

在银行零售贷款结构中,个人住房贷款占了举足轻重的地位,上市银行54万亿零售贷款中,有高达34亿都是个人住房贷款。其中,建行、工行、农行的个人住房贷款规模都在5万亿以上,中行4.8万亿。此外,邮储银行、交行、招行和兴业银行的个人房贷也都超过了1万亿。

某种程度上,对于很多银行来说,做零售金融就是个人住房贷款投放。尤其是对于四大行和部分区域性银行来说,个人房贷在零售贷款中的占比超过了80%。从2021年个人房贷规模变化来看,区域性银行增幅更高,其中宁波银行和无锡银行增幅都在50%以上;工行、农行虽然个人住房贷款规模基数很大,增幅也都在两位数。

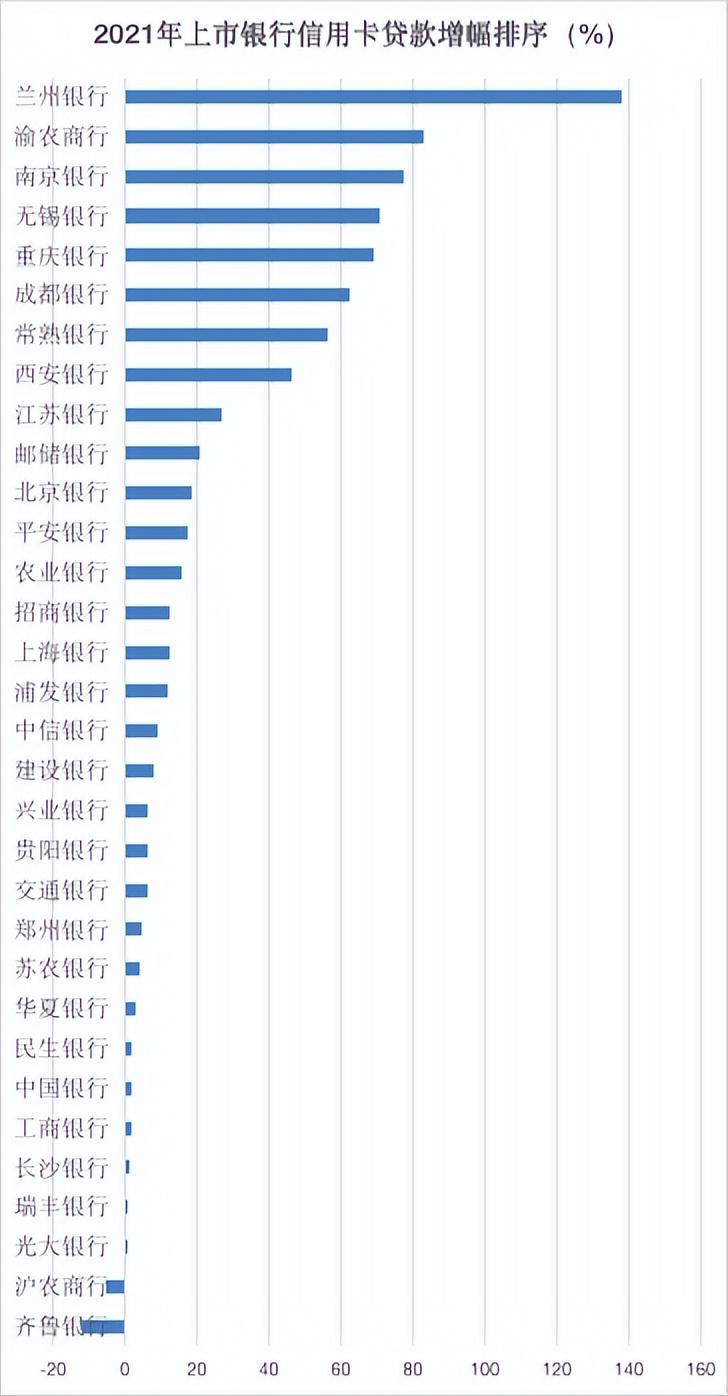

3、大多数银行信用卡贷款、个人经营贷的贷款规模,也都在上升。

在国有行中,邮储银行的信用卡贷款增幅最大,超过了20%;农行超过了15%;相比之下,工行、中行的信用卡贷款规模仅增加了1%。招行、平安银行、浦发银行的信用卡贷款也出现较快增长。

区域性银行则分化较大,重庆银行、无锡银行、南京银行、渝农商行、兰州银行的信用卡贷款规模增幅都超过了60%,上海农商行、齐鲁银行的信用卡贷款规模出现下降。

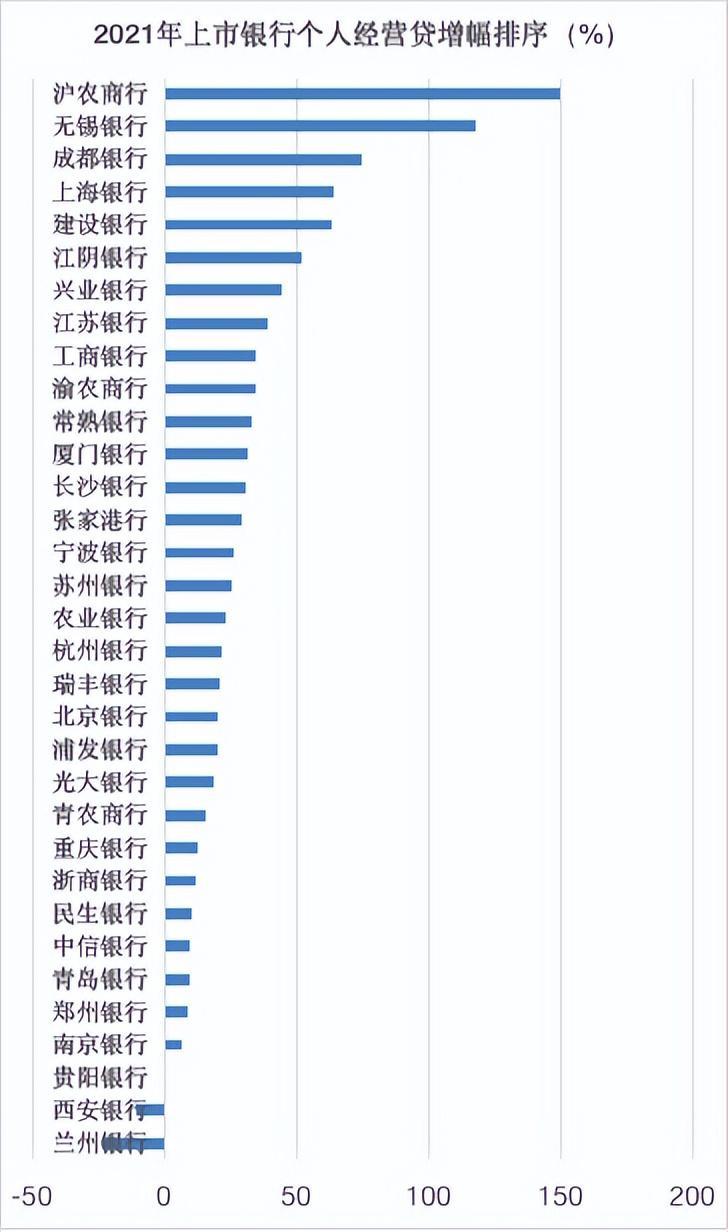

上海农商行、无锡银行的个人经营贷都出现了超过100%的增幅,其中上海农商行的个人经营贷规模,从2020年的135亿,增加到了2021年的337亿,增幅150%。

有两家国有行的个人经营贷贷款规模增幅也较大,其中建行增幅63%,工行增幅35%。

仅有兰州银行、西安银行的个人经营贷规模出现了下降。

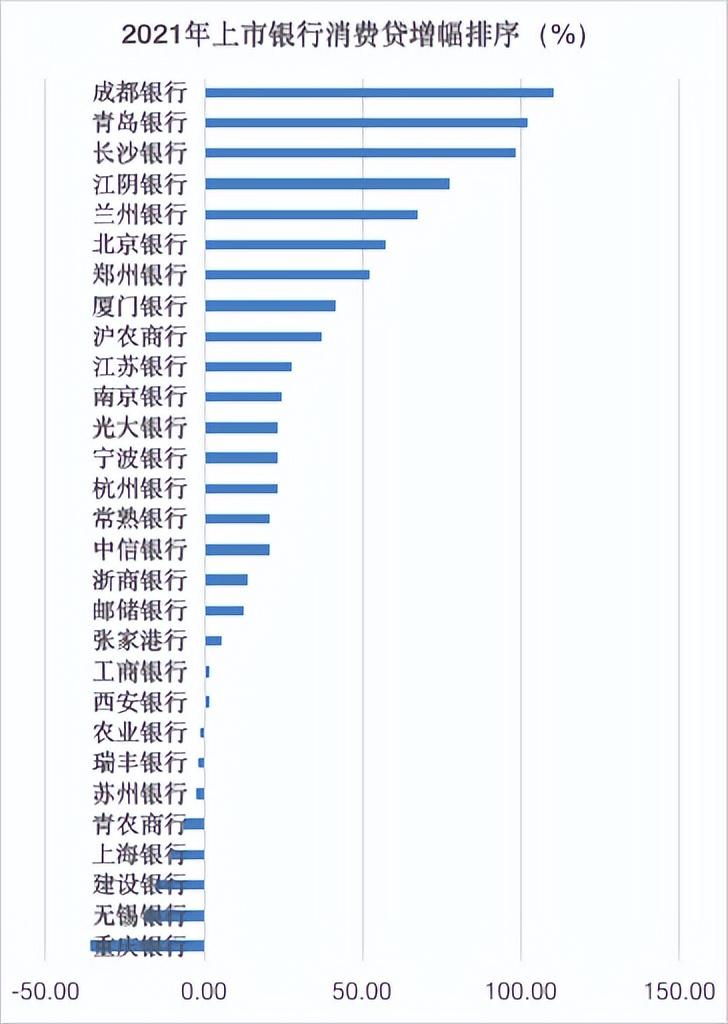

4、只有一个类型出现了集中收缩,那就是消费贷。

以上图片来源:零售金融研究

一边是长沙银行、青岛银行、成都银行的消费贷规模接近翻倍;另一边,重庆银行、无锡银行、建设银行、上海银行、青农商行、苏州银行、瑞丰银行、农业银行的消费贷规模,相比2020年都出现了下降。这也是银行零售贷款中,收缩最为集中的贷款类型。

值得一提的是,建行、农行这两家国有行也收缩了消费贷,其中建行的消费贷降幅高达15%。其他消费贷规模下降较多的银行,还有重庆银行、无锡银行、上海银行,降幅分别为36%、19%和10%。关于这一趋势,轻金融&零售金融研究此前文章已经多次提及,这一趋势跟贷款风险暴露有极大关系。2022年,银行零售贷款将会发力哪些方向?恐怕每个贷款类型都面临较大的压力。

END