1 个回答

针对最近操单落地之后,一些朋友们常问的贷款问题,做一个详细的解答。后面持续更新常见注意事项 可追更

Q

1. 按揭的房子是否可以抵押?

答:

按揭的房子抵押需要满足2个条件:

1.房本已经出了,不管是押在银行还是在押哪里,房本已经制成了,对于按揭一手房未收楼无房本,和已收楼无房本,不能抵押,没有房本,不能押购房合同。

2. 房产价值要有抵押空间:即房产7成减去按揭未还大于50w,才有折腾的意义。所以对于3成首付购房的朋友,房子没有明显涨幅,无资金空间,不大建议转抵押,毕竟也有摩擦成本,除非仅仅只需要换还款方式。

按揭房抵押的误区:不需要先赎楼,不需要先赎楼。重要的事情一再强调。先去抵押银行出批款,再赎楼,节省垫资成本,降低抵押风险。

Q

2. 抵押对征信比较宽松,有房子就可以了?

答:

这样的说法实则片面,抵押对征信的要求也并非宽松,毕竟有抵押物,只是相比信贷宽松,这并不是让抵押人胡乱造征信的理由。

查询最好是1个月不超3,2个月不超4,3个月不超7,1年不超12,重复机构可折叠次数。如果抵押吃亏在征信上而不是负债上,则需要养一段时间。实在没时间窗口,就选择机构抵押,机构抵押对征信查询无要求。

Q

3.抵押贷款不需要大数据评分吗?

答:

凡是要你扫码的,都会涉及到大数据,即使你征信非常干净,也有可能拒,所以对于过风筛的产品,没有100%的确定性,扫码过系统,是机器人筛查,黑匣子数据,只能说根据经验总结,哪些情况可能不过。

大数据不过的情况,果断走线下,不要迷恋低息产品,忽略贷后风控。

Q

4.没有营业执照,怎么做抵押?

答:

抵押分为经营性抵押和消费性抵押,区别就是用途,拿去经营还是拿去消费。

经营性抵押顾名思义需要营业执照,可以根据方案匹配执照情况。

消费性抵押,用途是消费,不需要提供营业执照,两者不仅有操作步骤的差别,利率差也比较多,消费性抵押普遍是4.6-5.8%年化,经营性抵押现在已经有3开头的利率优惠了。

咨询这个问题的大多是工薪族,无真实经营,又不愿意做消费抵押贷,又怕JYD的风险,还是有矛盾的一面,除了需要专业信息解说,还需要自己对这件事情的认知准备。基本每年做正常的工商记账,极少概率会有抽贷现象,我也只能话说到这了。

Q

5.小微企业融资,无固定资产,公账少,个人流水较多,可以做低息信贷吗?

答:

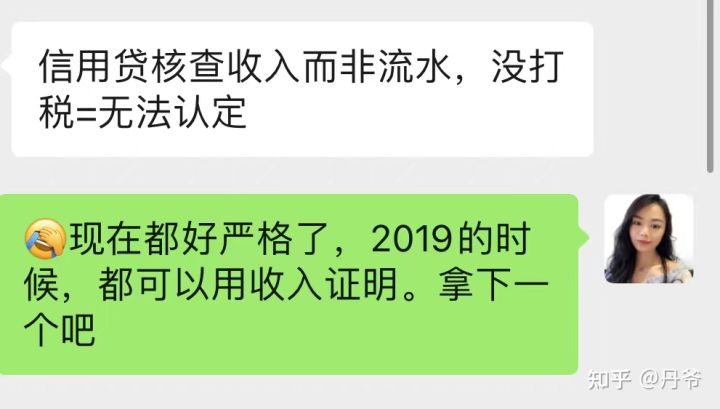

发现融资的很多小微企业,为了节省成本,避税,走账不走公账,没有资产,仅仅只有个人流水。让我想起了之前和某客户经理的谈话内容:

无法认定收入, 因为个人流水作假门槛过低,结息又难看的情况,无法判定收入。

所以建议,作为经营者,固然已经有自己的生意,其实收入是比大多工薪族多的,但往往为了节省成本,收入不打税,对公不开票,无法有官方数据,给到资金方作为判断。所以尽量把三件套:“个税+社保+公积金”都交起来,创造些数据。

如果生意做得足够大,税和票都是齐的,可以考虑对公信贷。

在操作的过程中发现小微企业的纳税和开票,是无法达到银行融资的条件的,那怎么办?融资主体就要变成个人,而不是公司,以上的三件套就要交全来,这是优化资质最简单的方式。

Q

6. 征信查询次数多,大数据花,是不是养养就好?

答:

如果是负债多,在广州超过了月收入的30倍收入后,进行线上借贷被拒,基本是负债问题占大头。

如果负债在月收入12倍内,查询很多被拒,就要看下负债结构还有查询,如果负债结构都是小贷,而不是银行贷款,基本上就是贷款账户+查询问题。

这里提到一个概念:负债结构

银行负债优于消金负债,长期负债优于短期负债,月供低优于月供高 负债中如果都是短期,小额高月供的负债,也是会给征信减分的。

Q

7. 怎样才算是一个比较划算的信贷产品?

答:

低息(年化6%以下),月供不超过可支配收入三分之一,先息1年起或者等额3年起,提前还款无违约金。

低息:综合的成本低,对还款的方式更建议是先息后本,或者3年以上的等额本息。

月供:占可支配收入的三分之一,还款压力不大,不容易走入以贷还贷的路子。

提还:提还无违约金,全程无违约金固然最好,但还是要结合用款情况。