1 个回答

熟悉的朋友都知道,我们一贯不建议大家选择那种“有病治病,没病返钱”的重疾险。

因为这种保险实际上两头不着调:

讲保障的时候保费高,保额低;

讲返还的时候投入多,收益低。

但依然有很多新来的伙伴在坑里。

经常见到这些当爸当妈的,带着满心的期盼来问我们:

“你看我这个保险怎么样,划算吗?”

咱们今天这篇文章就来较真一下:

买这种到期返钱的保险,到底是亏还是赚?

如果你也给孩子买了这种保险,或者正准备给孩子买,不防听听我的分析。

两种投保方案,你选哪一种?

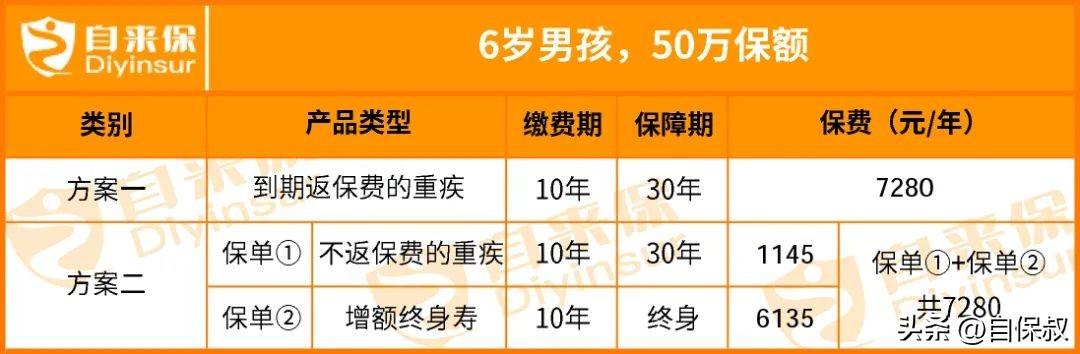

为了好对比,我假设了一样的年龄,一样的保额,交一样的保费,

在这个前提下,做了2个不同的方案(图1),如图所示:

(图1)

方案一,1张保单,就是很多家长买的 “有病治病,没病返钱”的儿童重疾险。

方案二,2张保单分开,采用少儿重疾险+增额终身寿险的组合投保方式,也能实现“既赔钱又返钱”。

下面来看看,这两个方案到底是怎么赔钱,怎么返钱的。

先做一个小调查:你们家已经有的保单,是方案一这样的,还是方案二这样的?

方案一PK方案二,谁赔得多?

这里说明一点,因为方案一中的重疾险是赔身故的,

因此为了方便对比,方案二中的儿童重疾险也选了一款含身故的。

但实际在投保中,除非特殊情况,不然不建议选择带身故的重疾。

而且不带身故的还会更便宜。

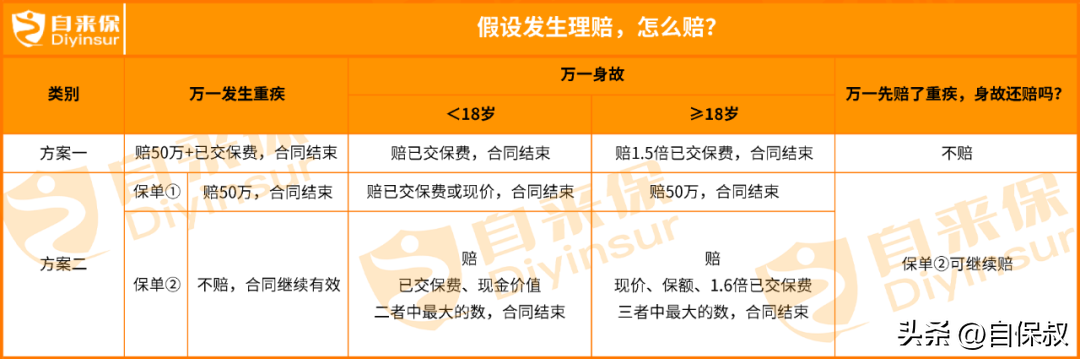

下面分析情况,假设在30年保障期限内,保险合同发生了理赔,

这里假设的是发生重疾和身故2种,比较好分析。

来看看这2个方案分别会怎么赔?见图2:

(图2)

通过表格我们很明显可以看出:

(1)在发生重疾的情况下,方案一跟方案二,赔到手的钱差别不大。

(2)在发生身故的情况下,18岁前的理赔,差距不大。

而18岁后的理赔,方案一是赔保费,方案二里的2份保单都能赔。

一份赔保额,一份赔保费,明显赔得更多。

这种情况下,方案二更优。

当然,这个跟选择的产品有关。

按日常推荐,方案二里的保单①重疾不含身故的话,保费会更便宜,但身故就不赔保额,可以通过退保拿现金价值。

(3)万一不幸先发生重疾后身故,方案一就不会再赔了;

而方案二中的2份保单是分开投保不受影响,

虽然保单①重疾赔完了,但是保单②增额终身寿可以按照身故来赔。

方案一pk方案二,谁返的钱多?

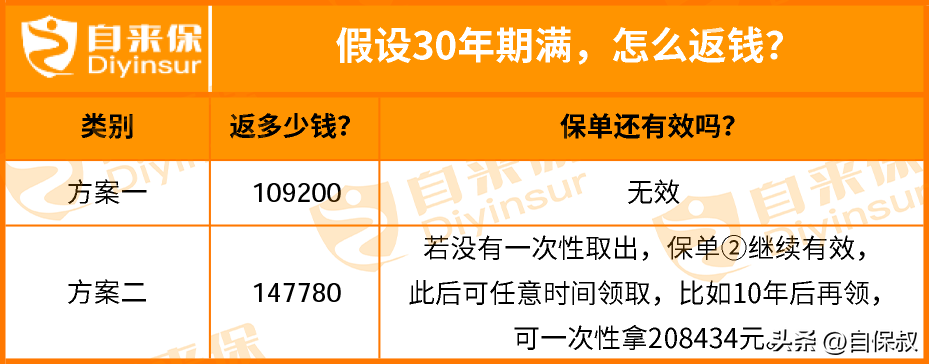

这个问题,只要一看表格,毫无疑问是方案二优势更大!

(图3)

方案一,30年后到期,如果没发生理赔,可以按照1.5倍保费返还,差不多11万。

方案二,保单①的重疾没办法返,但保单②的增额终身寿险可以拿钱,

30年后对应的现金价值是将近15万,可以通过退保一次性拿出来。

实际上保单②用了更少的保费投入,却比方案一多拿了将近4万块!

更关键的是,因为保单②是一份增额终身寿,保障时间是终身,

中途可以通过自己的情况选择什么时候把钱领出来,

而且时间越久,领到的钱更多,跟方案一的差距更大!

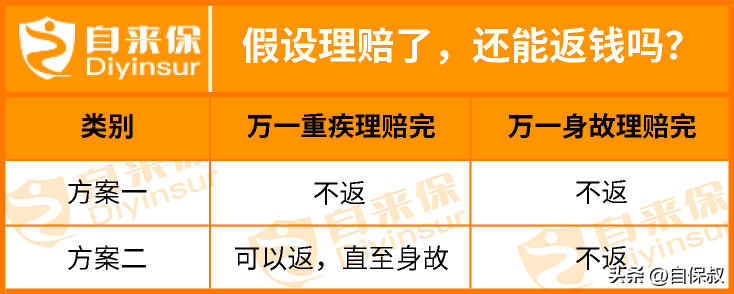

如果理赔了重疾或者身故,

还能返钱吗?

直接上表格,一目了然了吧?

(图4)

总结

通过方案一跟方案二的pk,其实很明显可以看出:

同样的保费,分开投保,得到的保障更实在!

看中重疾保障就买重疾险,想要储蓄就选择专门的理财险或年金险。

比如我举例用的增额终身寿险,目前还真没看到能把这两个保障很好融合在一起的保险。

如果有,肯定第一时间给大家推荐!

其实不仅是这种到期返钱的保险,很多人买的那种传统的重疾跟寿险捆绑的保险,也是一样的道理。

还记得我们小时候学的那篇课文《田忌赛马》吗?

一样的资源,只是稍微调整了一下出场顺序,最终结果却天差地别。

给孩子投保,看起来1年就几千块的差距,但如果合理搭配,最后就是几万甚至十几万的差别!