1 个回答

昨天,有个朋友问我“他妈妈去银行存款,但被银行工作人员忽悠买了保险,存了2万,连续存5年,想退了,但他们说只能退2千”。

问我要怎么处理,能不能投诉拿回全额!

我个人建议是,一般产品都有15天的犹豫期,可以先去了解一下这个产品,实在是不想要,抓紧在犹豫期内退了,没损失。

若是犹豫期外,你要退保只能拿回现金价值,一般只有几千块,这样损失很大,就只能留着,等过几年保单回本了再去退。

其实这种情况太常见了,知乎上就有很多相似的提问,尤其是中邮。

“这个产品是理财的,跟存钱是一样的概念,利息还比存钱高得多”

“您相信我们,我们是银行,怎么会骗你呢。”

“产品是保本的,很安全,您看合同白纸黑字都写着呢。”

这些都是银行工作人员统一的销售话术,大部分老人都招架不住了,稀里糊涂的签了字,交了钱。不禁感叹,银行套路也太深了!

其实,银行卖保险不是啥新鲜事儿,早在1996年,银行就开始借助银行开展代理销售,主要卖年金、分红类的保险产品。

早两年,银行热衷推分红险,但因为分红险收益不确定,需要保险公司和消费者共同承担风险,受到很多人投诉,渐渐的淡出市场。这两年,银行转向了增额终身寿险,为什么?一是银行利率下降。

9月15日起,工行、农行、中行、建行、交通银行和邮储银行等六大国有银行调整了个人存款利率,包括活期存款和定期存款在内的多个品种利率有不同幅度的微调,降幅普遍在10—15个基点。紧接着,多家股份制银行也跟进了这一动作。这是继今年4月个人存款利率下调以来的又一次调降。

存款利率下调,意味着钱存银行所带来的利息更少了,像招行一年期定存1.65%,3年期是2.6%,5年定存利息只有2.65%。

前不久,国家统计局公布,8月份全国居民消费价格(CPI)同比上涨2.5%。一年期定存的利率已经远远低于物价上涨幅度,把钱存银行“吃利息”想跑赢通胀真的越来越难了。

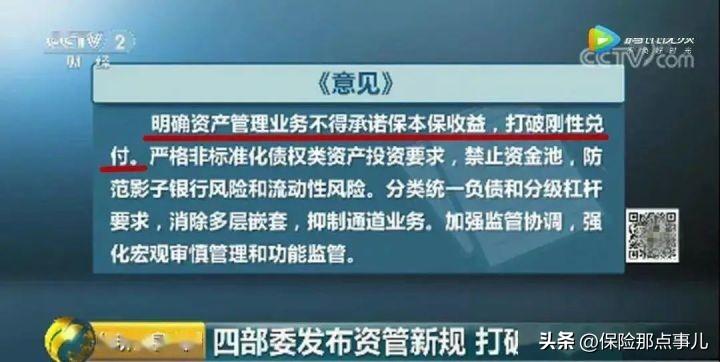

二是银行理财产品不保本了。

《资管新规》实施后,银行理财产品不再保本、不保收益,甚至一些R2级别的银行理财产品都出现了亏损。在资管新规以后,“保本”也成为稀缺资源。存款利率降低、理财部保本,对于风险厌恶者来讲,这无疑是个巨大打击。

以后的闲钱,还能放哪呢?这也是增额终身寿“出圈”的原因,目前银行在卖的就是这类产品,相比较与以前的万能险和分红险,它最大的优势就是确定性加强了。

增额终身寿,最大的卖点就是保本,收益白纸黑字写进合同,第几年能拿到多少钱,清清楚楚写着,留给销售的“误导空间”小了,对我们来说,更友好一些。

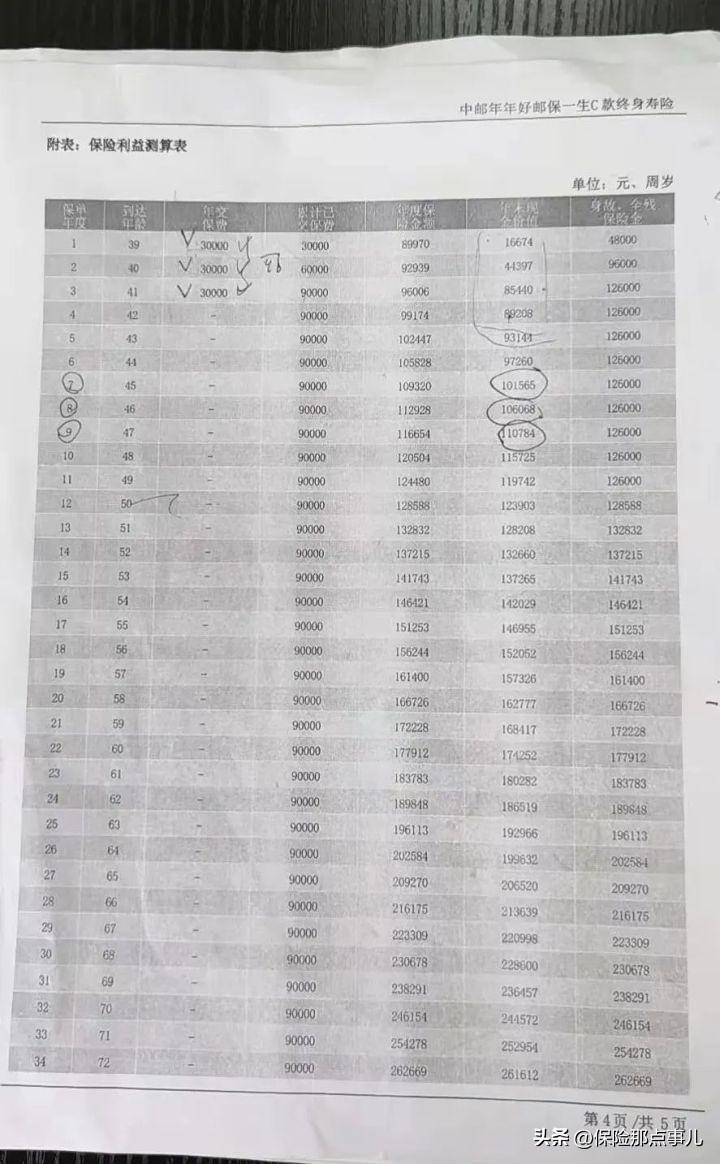

比如知友发的这份保单,每年存3万,存3年,想知道能拿多少利息,就看现金价值。

现金价值就是这份保单的“身价”,也是你退保的时候能拿回的钱。

这份保单第一年现价是16674元,第二年现价是44397元,第三年现价是85440元,第四年是89208元,第五年是93144元。

这个现价减去你所交的保费就是收益(收益不一定是正数),第一年你交了3万,但是现价只有16674元,这时候退保只能拿到16674元,损失1.4万左右。只有在第五年,现价(93144元)才超过累计所交保费(90000元),也就是我们常说的回本了。

我们也可以看出,所谓的“保本”其实是有前提的。就是你得持有满5年以上才行。而且,持有期限越长,现价越高,跟银行存款一个道理。

增额终身寿险,较大的卖点在于,存够一定期限,既可实现保本又可实现保收益。在利率下行的大趋势下,这类保险中长期投资性价比较高。

但也有客户跟我反馈,银行工作人员压根不懂产品,一问三不知。“产品是否可以加减保”?“钱怎么取出来”?“保单可以贷款吗?”?“退保怎么退”。

如果要买理财险,建议还是找专业人士帮忙规划一下,货比三家,选择对自己最有利的产品。

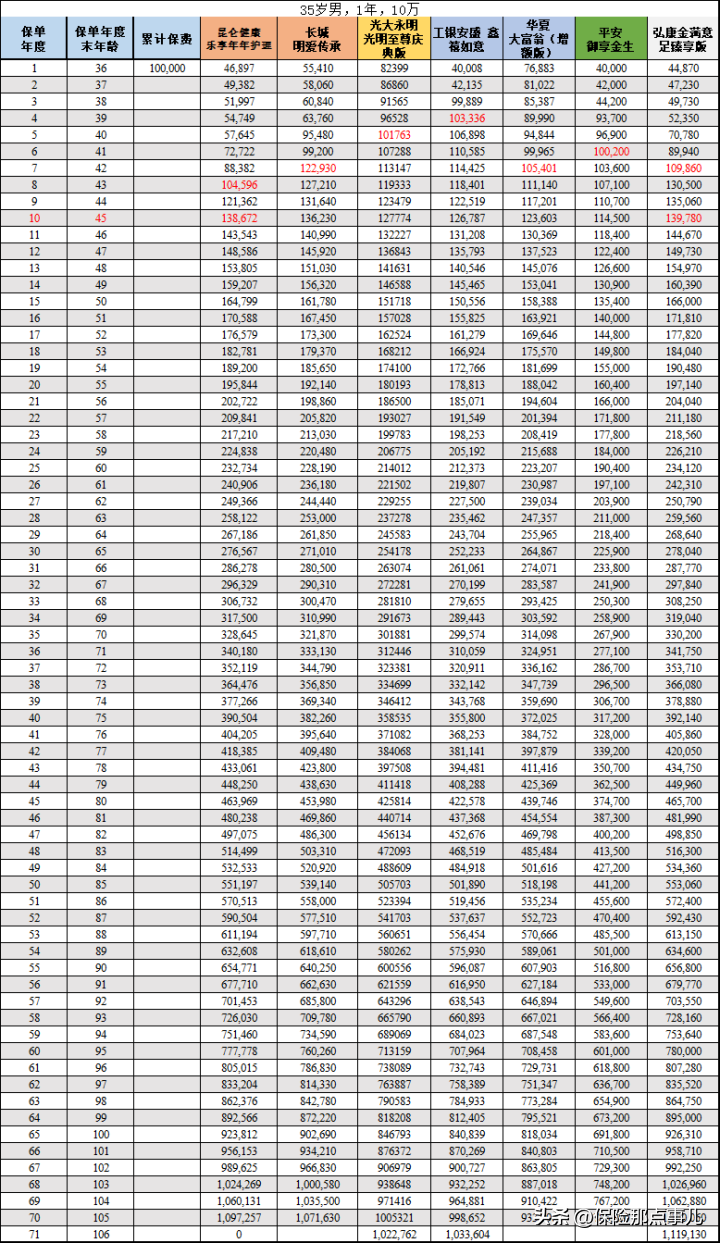

以上产品实大家问的最多的,我以趸交10万为例,给大家展示一下它们的收益以。可以看出,不同产品的收益差距还是挺大的。需要做理财规划的朋友可以滴滴我。