1 个回答

1.利率精算

在利率精算系列,我们要说明白的第一件事情就是:按揭房贷还款方式中等额本息和等额本金,哪个更划算?要想搞清楚哪个更划算,我们要先搞清楚它们差别是什么?

在讲解他们的差别之前,我们首先要搞清楚一个最基本的概念:利率。

百度对利率是这样定义的:利率表示在一定时期内利息量与本金的比率。

学长的定义:利率表示在一定时期内利息量与使用的本金的比率。

大家不难看出,两个定义的差异点是:本金和使用的本金

而事实上:使用的本金≠本金

2.等额本金

接下来给大家展开讲解一下。等额本金:就是将本金分摊到每个月内,同时支付清上一交易日至本次还款日之间的利息。这种还款方式前期支付的本金和利息较多,还款负担逐月递减。

上文我们提到的使用的本金≠本金,因为我们每个月都在还本金,剩余本金是不断下降的,所以使用的本金≠本金。

以等额本金还款方式为例,借款100万,本金就是100万,而使用的本金是多少呢?

100万等额本金还款30年,在360个月里面,每个月还的本金是:1000000/360=2777.77;

为了更清楚的说明白这件事,引入一个现在小学已经开始学的公式:

等差数列求和公式:1+2+……+n=n(n+1)/2。如下:

第1个月还的本金的使用量:(1000000/360)元*(1个月)=1000000/360*1(元*月)

第2个月还的本金的使用量:(1000000/360)元*(2个月)=1000000/360*2(元*月)

第3个月还的本金的使用量:(1000000/360)元*(3个月)=1000000/360*3(元*月)

…………………………..以此类推

第360个月还的本金的使用量:(1000000/360)元*(360个月)=1000000/360*360(元*月)

得出360个月一共的本金的使用量:

1000000/360*(1+2+3+……+360)(元*月)

=1000000/360*(360*361/2)(元*月)

=180500000(元*月)=180500000/12(元*年)

=15041666.7(元*年)

所以这30年一共用了这么多本金,那么平均到每一年的本金就是:15041666.7(元*年)/30年=501389元。

通过以上计算,我们可以得出,等额本金还款法平均每年的本金使用金额是501389元。

3.等额本息

等额本息:把贷款的本金总额和利息总额相加,然后平均分摊到还款期限的每个月中。还款人每个月还给银行的金额固定,但每月还款额中的本金比重逐月递增、利息比重逐月递减。

其实等额本息的算法逻辑和上面是一样的,只不过等额本息还款法每个月还的本金不同。不过同样的逻辑能够得出答案:等额本息还款法平均每年的本金使用金额是619467元。

以100万,年利率4.9%,借款30年为例。等额本金法实际使用的本金是501389元,等额本息法实际使用的本金是619467元。

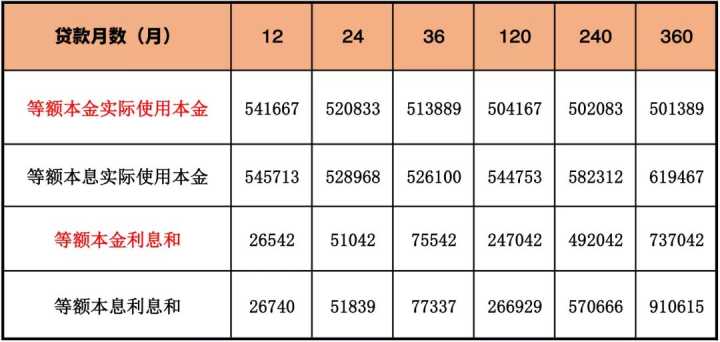

下表是100万在1年、2年、3年、10年、20年、30年期下,两种不同还款方式实际使用的本金和支付利息。

从此表可以得出结论:同样的贷款金额、期限、利率下,等额本息和等额本金的差异是:两种方式实际使用的本金不同,等额本息实际使用的本金更多。

从利息方面来看,30年期等额本金利息和要比等额本息利息和少了18万左右。所以这是等额本金的优势。但是实际上等额本金每月要比等额本息多还1500元左右,这样相对还款压力会大一些,短期内也不会缓解,只有到11年之后才会递减到等额本息的水平。目前一二线城市的房价高,年轻人压力也比较大,首付都需要三家来凑,月供自然承担尽量少点比较好。随着日后通货膨胀,18万也就是会贬值了。

说到等额本息,其实在我们生活中还存在一种问题,比较常见于一些信用卡分期及一些网贷分期等。例如:销售给你说,贷款10万元,等额本息还款,一年还清,最后一共还了10万5500,请问年利率是不是5.5%?

当然不是,这是一个典型的数字错觉,尽管大部分销售会告诉你,他们的年化就是5.5%,月息就是4厘多,听起来很便宜的样子,很多做分期的也会这么告诉你。他的真实利率其实是10%,几乎要高一倍。奇怪了,哪里出问题了呢?

实际就是资金利用率问题,就是上文提到的使用的本金问题。就说这10万块钱,你不是从头用到尾的,你在不停地归还本金,导致你实际利用的本金远远没有那么多。

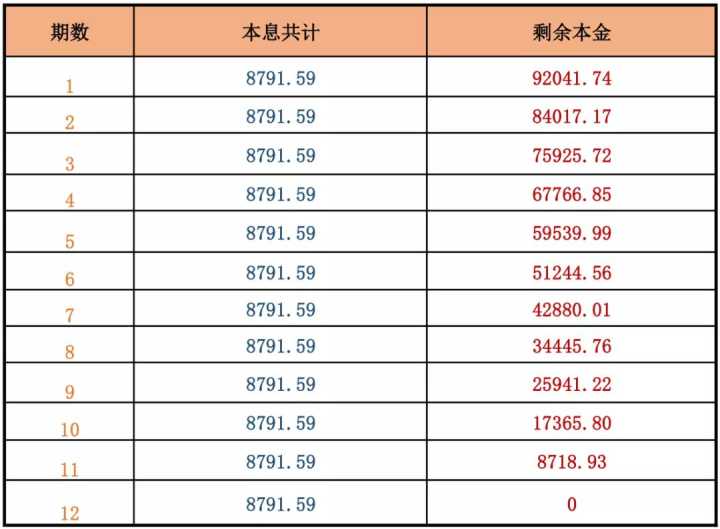

我们做了一个表格,刚借到钱的时候,你手里是有10万本金的,每个月还8000多,所谓的等额本息就是每个月还款额连本带息都一样的。所以到最后一个月你手里只剩几千的本金了,每个月还是要还8000多。

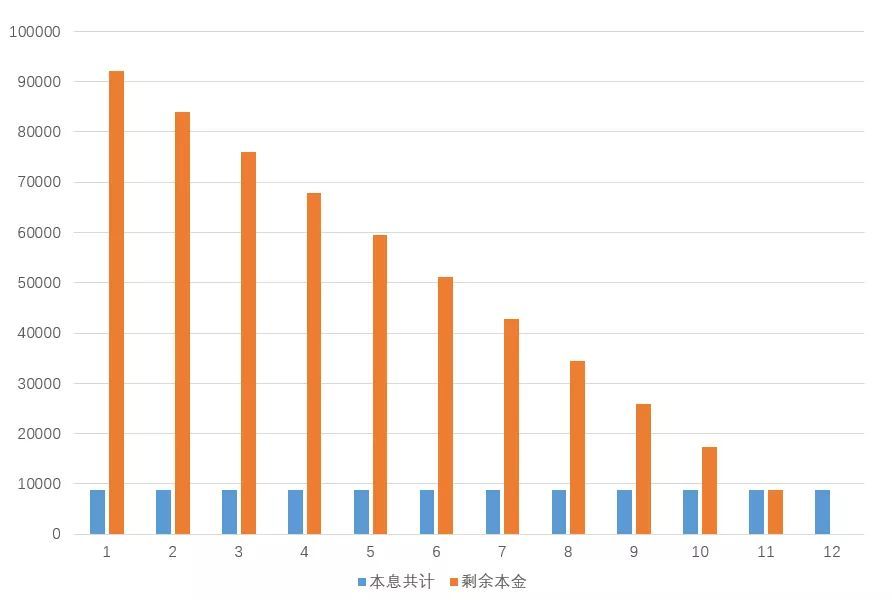

更直观一点是这个图,橘色是本金,最开始是10万,但是越往后可以用的本金就越少。

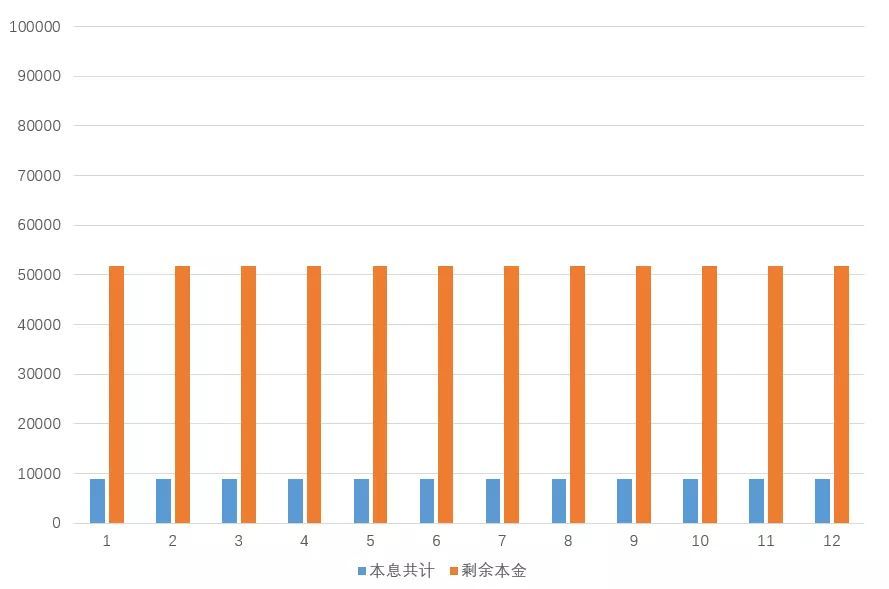

我们平均一下变成了这个图,实际每个月你可以利用的本金只有5万左右,只有借款额的一半。

其实这和上文的换算方法基本一致,这样看可能会更直观一些。

所以折算一下实际利率等于是高了一倍,这个并不准确,但它非常的直观,一下就能看明白问题出在哪,那我们的结论是什么呢?

这种贷款不要碰吗?不对,科学应该是基于事实而不是情绪,事实是,他完全没有那么可怕。因为还取决于另外一个重要维度,加权。抛开剂量谈毒性是不道德的,加权利率高不高,一方面取决于实际利率,一方面也取决于本金的多少。

举一个例子,你借了朋友一个苹果,第二年还他两个苹果,实际年化利率高达百分之百。但对生活有影响吗?完全没有,因为权重太小了,完全忽略不计,反而是当时喝可乐的感觉更加重要。

其实贷款也是一样,取决于你当时的迫切度,如果它有效解决了你的需求,并且资金量不大,就完全没有问题。因为他和你的房贷相比,一加权就可以忽略不计了,一方面明白真实利率是多少,另一方面也明白实际影响有多大才是科学的认知方法。

但是注意啊,不是所有的等额本息,真实利率都要乘以二的,比如按揭房贷,他也是等额本息,利率5.5%的话,真实利率就是5.5%,不需要乘以二。

所谓的乘以二,只是在一些不规范的场合,有一些销售为了让人心理上感觉便宜,偷换的概念,他们所谓的年化并不是真正的年化,那怎么鉴别真假呢?

最严谨的就是用内部收益率IRR函数,但是很多人不会,有一个最简单的办法,你搜贷款计算器,然后选择等额本息,然后输入不同的年化利率,看年化多少的时候,还款额跟他说的一致,那个利率就是他真正的年化利率。

以上这种问题大多出现在一些不规范的场合,所以抛开以上问题。我们按照按揭房贷的等额本金和等额本息来对比的话,两者主要的差别也是实际使用的本金不同。那么我们应该选择什么样的还款方式呢?

答案是:如果你想实际上多借一些钱,就选择等额本息还款法;如果你想实际上少借一些钱,就选择等额本金。

假如通货膨胀大于按揭贷款利率,在目前利率的水平上,我们应该借更多的钱,所以按揭贷款选择等额本息还款方法更划算!

希望大家看完此文之后,可以根据自己的实际情况进行衡量。