1 个回答

长期保险,比如重大疾病保险、寿险、年金险,都涉及到一个词,叫做保单的现金价值。

那么,究竟什么是现金价值,它到底有什么用呢?

今天一起梳理清楚:

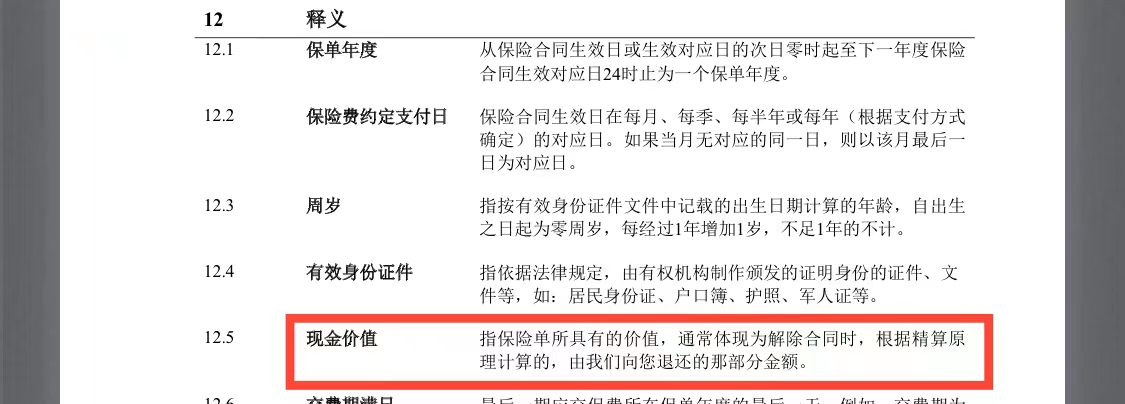

什么是现金价值?

通俗来说,退保,拿回的钱,就是保单的现金价值。

那为什么要有现金价值,而不是退还交的保费呢?

我们都知道,随着年龄的增长,生老病死在所难免。从保险的角度看,保障的成本也是越来越高。

这就需要提到两个词了:自然费率和均衡费率。

如果按照年龄大小计算风险的发生情况,来测算保费,就是自然费率。保费每年增加,比如医疗险、意外险,就是采用这种计算方式的产品。年轻的时候只需要几百块,老了可能需要一两千块钱。

如果按照年龄确定一个保费金额,后面每年的保费不变,则属于均衡费率。简单说就是年轻的时候多交一点,老了就少交一点。比如重大疾病保险、寿险都是采取均衡费率的形式。

这会就有人问:保险公司采用均衡费率的话,是不是赚的钱就多了?

确实是这样,均衡费率会导致长期保险产品在保障成本之外有所结余。

当然,这部分结余躺在保单的账面上不断生息。一方面体现在现金价值,另一方面则是看保险公司愿意分派多少给消费者。

所以,保单的现金价值写在合同里面,任何一份长期保险保单,它的现金价值都是明确的。

现金价值有什么用?

功能一:退保取现

长期保险意味着需要长期交费,如果中途交不起或者这份保险不想要了,可以退保拿出现金价值来使用。

这里就分两种情况:

全额退保:整份保险都不要了,一拍两散。

部分退保:又叫“减保取现”,取出一部分钱出来应急,保单继续有效,只是保障相对应减少。

功能二:保单贷款

每一张长期保险保单能贷出多少钱,就是它的现金价值说了算的。并且,贷款的时候,保障功能是不受影响的。

对于需要经常贷款的朋友,又担心自己没有保障,那么保单贷款功能就解决了这一难题。

回到上面提到的一个问题:为什么退保不是退还交的保费?

因为承保之后,保险公司在运营的过程中需要付出成本。退保只是未来保险公司不再承担这个责任,但之前承担过的责任存在经济损失。

而为了避免消费者退保之后的经济损失,银保监会有明确要求,长期保险至少有半个月的犹豫期。在这个犹豫期内,消费者是可以全额退保的。

当然,现金价值并不是越高越好。比如重大疾病保险,现金价值不是我们的首要考虑因素,它的保障功能才是最为主要的。

而在长期储蓄保险中,也依旧要看每个产品的情况以及我们对产品的需求。

但请记住,没有任何一个产品,是可以完美匹配我们所有的需求。现金价值的高低,只是选择产品的一个考虑因素,但它绝不是唯一的。

往期精彩内容:

作者介绍:

95后保险经纪人,新时代的保险从业者,专注保险、理财、养老规划,愿望是希望身边的人能够通过我改变对保险的看法。