公积金提前还款流程是什么?公积金提前还款违约金怎么算?小管家为大家整理了一些需要注意的点,不妨来看一看。

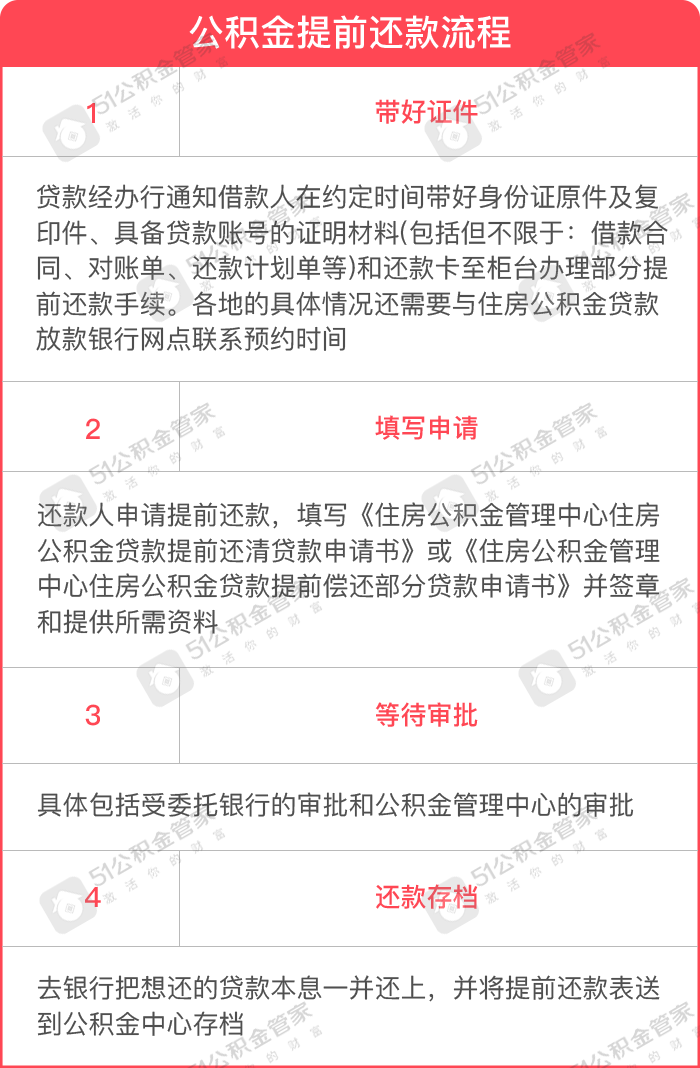

【公积金提前还款流程】

公积金贷款提款还款一般是以下的流程步骤:

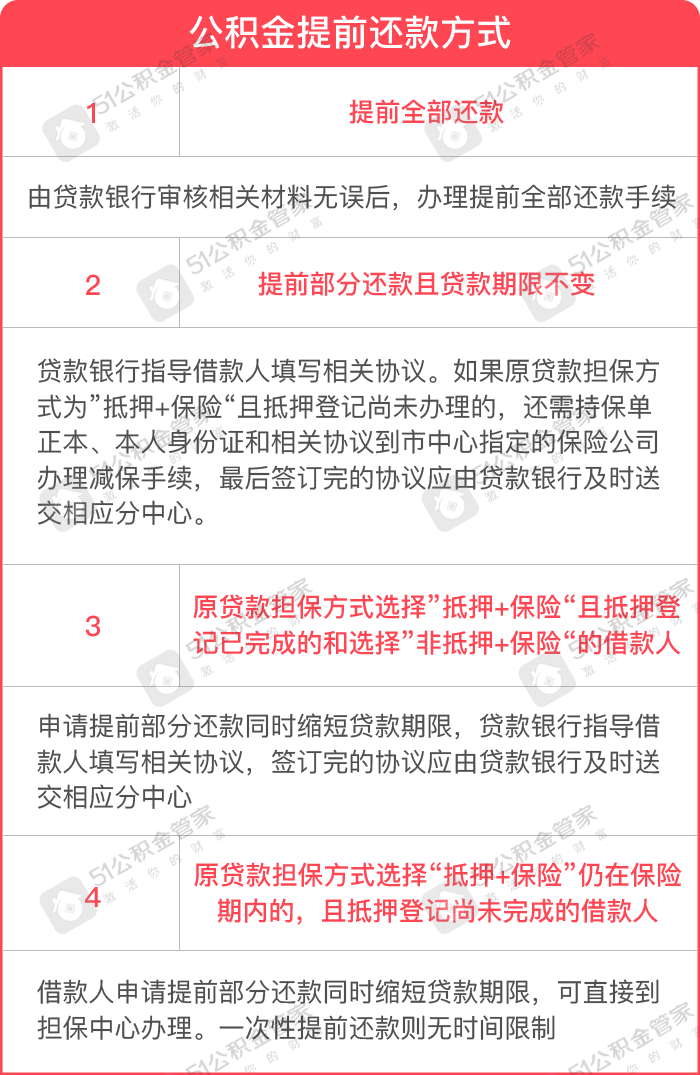

【公积金提前还款方式】

但因各地公积金中心制定的标准不同,如北京公积金采取自由还款,借款人只需在当期还款日(不含还款日当日)三个工作日前进行调整操作,审核通过后即可办理。但每期只能调整一次。

一般公积金提前还款没有手续费或违约金,各地政策有差异,具体要咨询当地公积金中心。

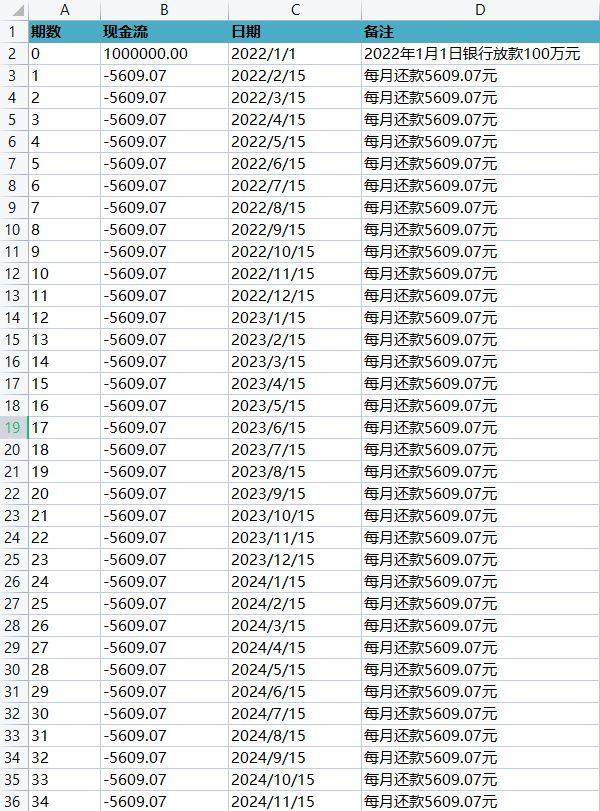

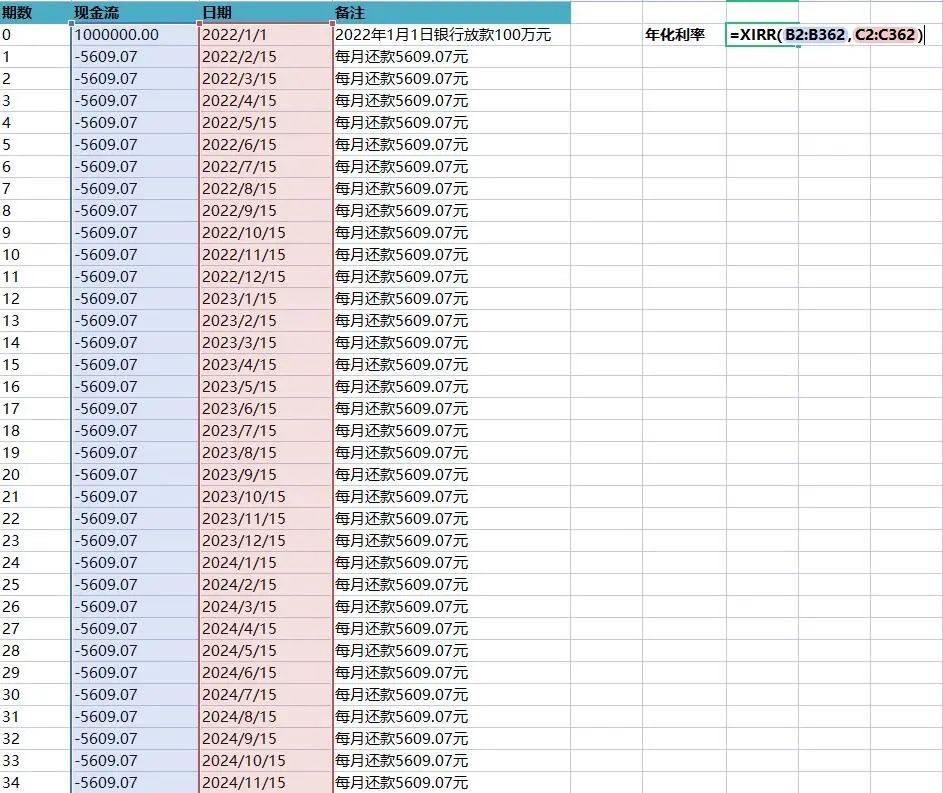

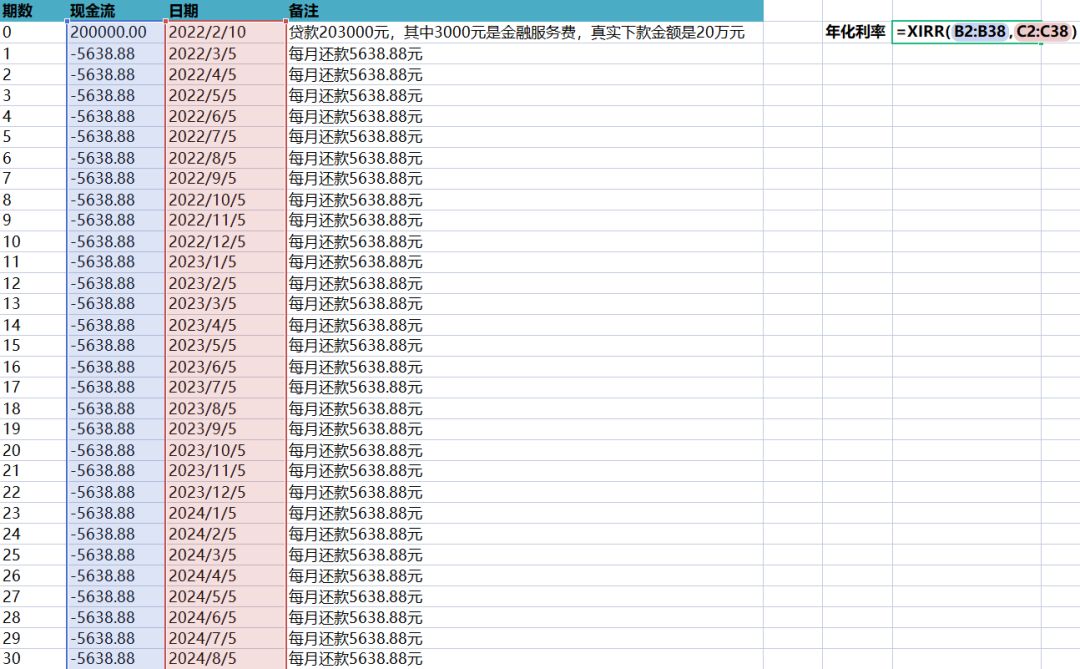

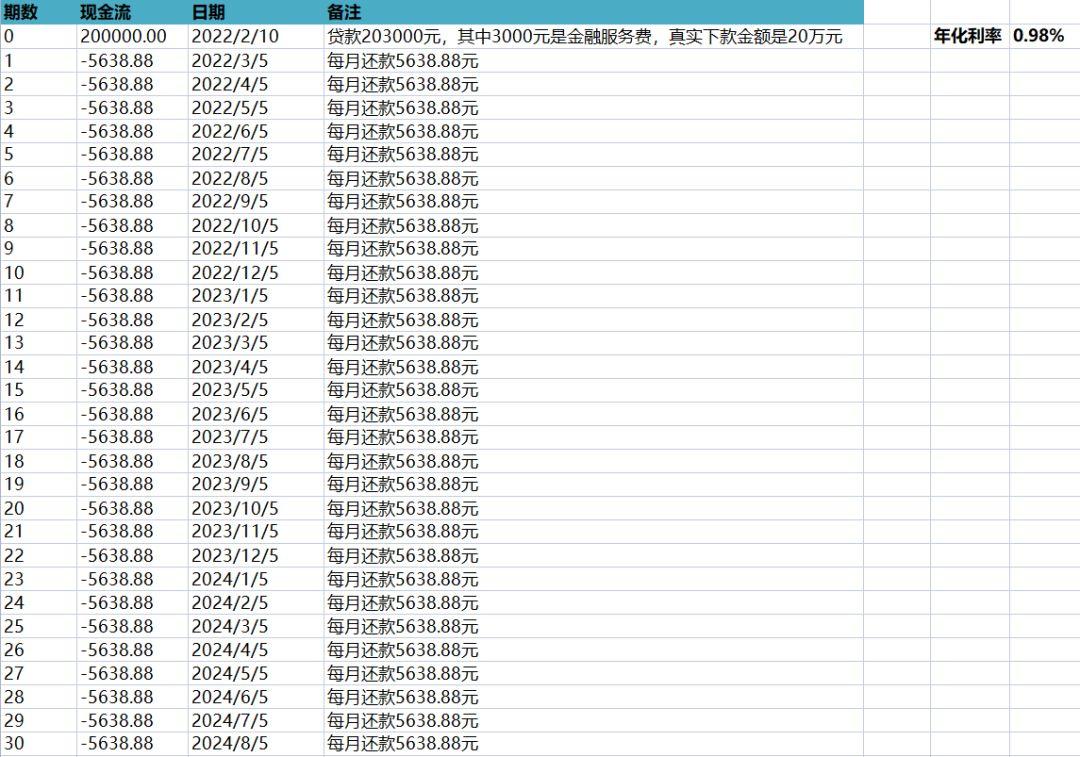

【公积金提前还款利息计算】

那么提前还贷的话,利息应该怎么算呢?这里分为两种情况。

1、一次性结清银行本息,利息计算截止到你还清银行本息日期为准,结算以后的日期不需支付利息。

2、只是归还部分银行本息,未结清银行贷款本息,利息还是按照原有借款合同上约定的贷款利率执行(有优惠就会一直优惠下去)。未结清贷款余额,贷款还款计划可以选择:A缩短贷款还款期限,月供数额不便;B贷款还款期限不变,减少每月月供数额。

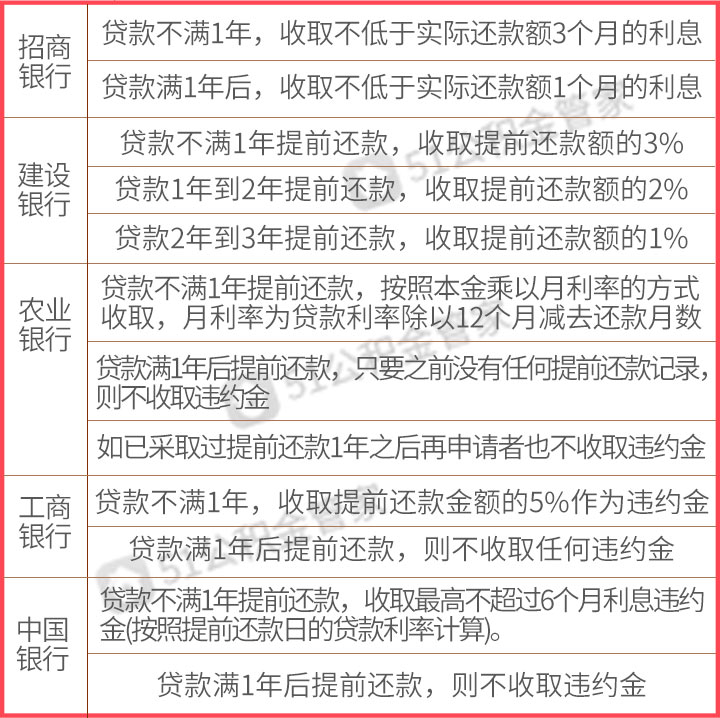

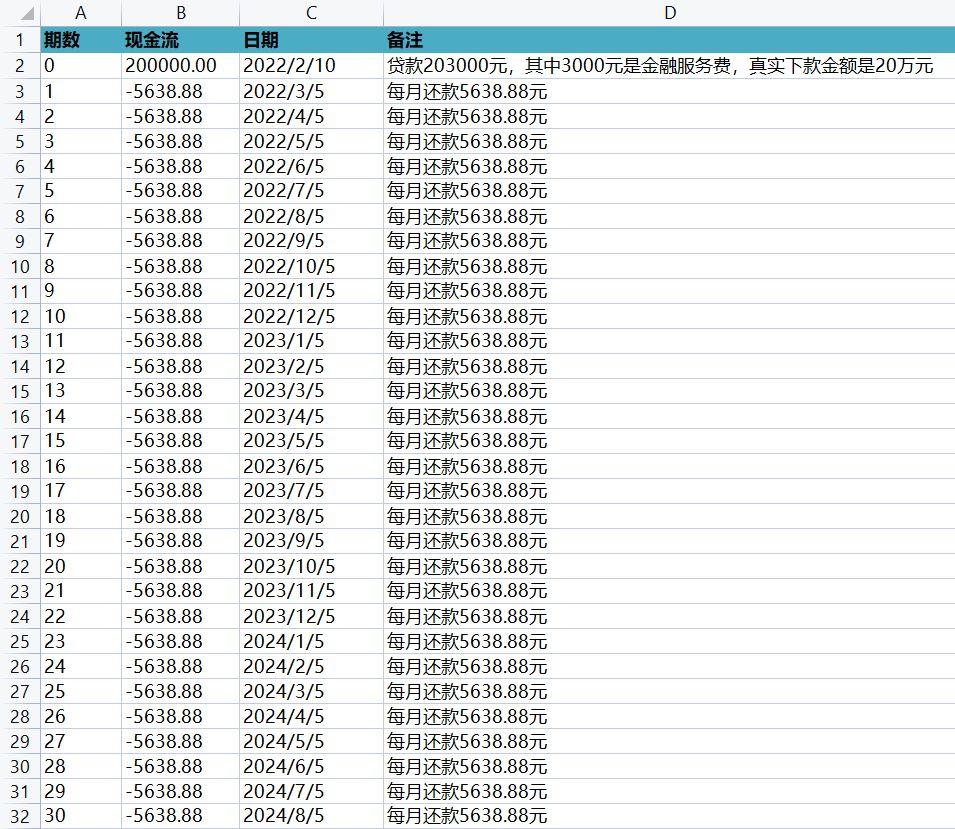

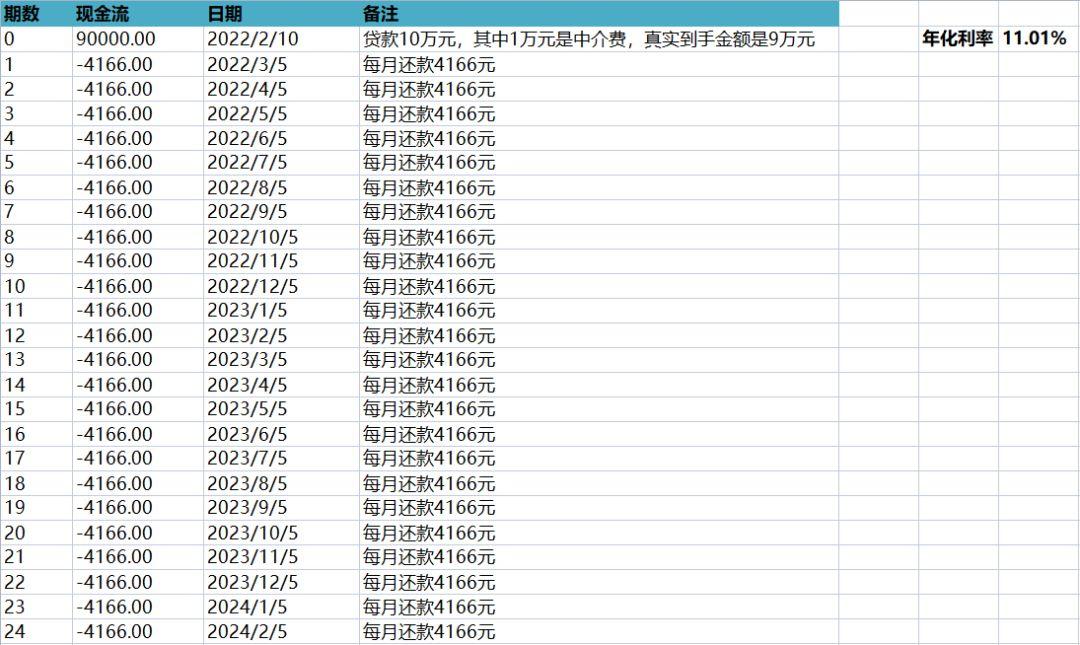

此外,各家银行对于提前还贷的要求也有所不同,比如有的银行规定提前还贷要是1万元的整数倍,有的银行需要收取一定数额的违约金等。具体如下:

那到底要不要提前还款呢?小管家在这里告诉你,其实该不该提前还贷是因人而异的。最后还是要取决于借款人的贷款利率和目前投资的收益情况。也就是说目前你要是能找到比贷款利率收益高的投资方向,就不必提前还贷,如果没有就可以考虑提前还款哦~

问 住房公积金贷款提前还款利息怎么算,公积金贷款如何提前还贷?利息怎么计才划算呢?